Прогноз биржевых цен с 26 февраля по 1 марта 2024

-

Рынок энергоносителей:

Вашингтон снова наложил, рядом сел Брюссель и наложил тоже. Гора санкций растет. В Европейской традиции плодить Авгиевы конюшни и жить в этом. И нас туда же хотят поместить. Геракл там уже вряд ли родится. Ладно, не Геракл, де Голь хоть какой-нибудь появился бы.

Говорят, у нефтяников бананов теперь будет очень много. Менять будут, на всякие нужные им вещи: шубы, шапки пушистые и теплые. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Вторичные санкции на компании и банки государств, работающих с Россией, будут заставлять дробить поставки ресурсов и делать их нерегулярными. Оплата будет поступать в экзотических валютах и валютах развивающихся стран. Это усложнит работу нефтяному сектору, который и так подарил 60 млрд. долларов Индии, которые теперь надо как-то забрать назад. Предлагаем взять рабами, чтобы они что-то у нас построили. Тоннель в Японию могут рыть, пусть даже Япония будет не очень-то и согласна. Рабам платить ихними же рупиями.

Охота на танкеры, перевозящие российскую нефть, набирает обороты. Это уже привело к падению экспорта нефти из России морем. Так это или нет на самом деле пока говорить трудно, но Блумберг там что-то анализирует и считает. Но у медали появилась и другая сторона: теперь чтобы пройти через Красное море капитанам американских и британских судов придется надеется на то, что их кораблик не заденет. Хуситы свирепствуют. «Стреляють» из петард во всё, что движется под неправильным флагом.

США снова подняли добычу до 13.3 млн. баррелей в сутки, что говорит о том, что по таким ценам даже дорогой труд американских нефтяников находит себе нишу на внутреннем и на мировом рынке.

Читая наши прогнозы, вы могли взять ход вниз на рынке газа от 2.570 до 1.709 за 1 млн. британских тепловых единиц. Также вы могли взять ход вниз на фьючерсе на сою от 1295.0 до 1133.0 цента за бушель. Кроме того, вы могли взять ход вниз по паре EURUSD от 1.1050 до 1.0820.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Кукуруза рухнула на бирже в Чикаго, что должно создать медвежий фон и для пшеницы. Сейчас спред между культурами разошелся до 150 центов на майских контрактах. Основная кормовая культура может снизится еще на 10% в рамках текущего падения до уровня 370 центов за бушель. Пшеница способна также уйти вниз к уровню 520 центов за бушель.

Польские, а вместе с ними и французские фермеры продолжают беситься, благо пока есть еще время перед посевной. Макрон убежал от трактористов, а Украина не смогла договориться с Польшей о транзите зерна. На границе между странами коллапс, и решение проблемы пока не просматривается. Это лишний повод порассуждать о том, что продукции сельского хозяйства в Старом Свете предостаточно. Могут позволить себе кормить миллионы мигрантов со всего мира. Смотришь и видишь, что основными выгодоприобретателями от роста цен на продукты стали переработчики и сети, а не фермеры, иначе бы не было бы никаких бунтов.

Доллар/рубль:

Западное сообщество объяснило само себе, что конфисковывать активы других государств нельзя, но конфисковать российские активы можно.

Сейчас конфискация произошла де-факто, а когда она будет узаконена, и деньги эти уйдут Украине, акционерам «Юкоса», Карлу III-му, еще кому-то, то ЦБ РФ придется признать потерю этих средств и убрать их из ЗВР. Резервы наши сейчас это юани и золото, больше ничего нет. Сиротливо как-то. Но чем больше будем торговать за рубли, тем меньше будет надо думать о том, чем обеспечивать рубль. Главное, чтобы было с кем вести эту самую торговлю. Если верить статистике, то доля рубля во внешней торговле России поднялась до 40%.

То, что касается санкций к платежной системе «Мир», то да, это усложнит простым гражданам жизнь. После санкций к «Киви», это второй существенный удар по тем россиянам, кто решил осесть за границей или выезжает за рубеж.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 4.2 тыс. контрактов. Продавцы нехотя заходили на рынок. Новых покупателей не было. Быки сохраняют преимущество.

Сценарий роста: перешли на мартовский фьючерс, дата экспирации 28 марта. Нужен рост выше 85.00. Пока он не произошел, вверх не смотрим.

Сценарий падения: несмотря на серию неудач при попытке войти в шорт, продолжим продавать, так как быки не убедительны.

Рекомендации для рынка нефти марки Brent:

Покупка: нет.

Продажа: сейчас (80.70). Стоп: 83.20. Цель: 68.00.

Поддержка – 80.16. Сопротивление – 82.95.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок увеличилось на 6 штук и составляет 503 единицы.

Коммерческие запасы нефти в США выросли на 3.514 до 442.964 млн. баррелей, при прогнозе +3.879 млн. баррелей. Запасы бензина упали на -0.293 до 247.037 млн. баррелей. Запасы дистиллятов упали на -4.008 до 121.651 млн. баррелей. Запасы в хранилище Кушинг выросли на 0.741 до 29.512 млн. баррелей.

Добыча нефти не изменилась и составляет 13.3 млн. баррелей в день. Импорт нефти вырос на 0.184 до 6.654 млн. баррелей в день. Экспорт нефти вырос на 0.618 до 4.965 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -0.434 до 1.689 млн. баррелей в день. Переработка нефти не изменилась, и составляет осталась на уровне 80.6 процента.

Спрос на бензин вырос на 0.032 до 8.2 млн. баррелей в день. Производство бензина упало на -0.146 до 9.029 млн. баррелей в день. Импорт бензина вырос на 0.298 до 0.734 млн. баррелей в день. Экспорт бензина упал на -0.06 до 0.908 млн. баррелей в день.

Спрос на дистилляты вырос на 0.426 до 3.94 млн. баррелей. Производство дистиллятов выросло на 0.095 до 4.171 млн. баррелей. Импорт дистиллятов вырос на 0.11 до 0.245 млн. баррелей. Экспорт дистиллятов вырос на 0.078 до 1.049 млн. баррелей в день.

Спрос на нефтепродукты упал на -0.337 до 18.918 млн. баррелей. Производство нефтепродуктов упало на -0.386 до 20.207 млн. баррелей. Импорт нефтепродуктов вырос на 0.728 до 2.255 млн. баррелей. Экспорт нефтепродуктов вырос на 0.696 до 6.962 млн. баррелей в день.

Спрос на пропан упал на -0.303 до 1.03 млн. баррелей. Производство пропана упало на -0.015 до 2.468 млн. баррелей. Импорт пропана вырос на 0.025 до 0.147 млн. баррелей. Экспорт пропана вырос на 0.049 до 0.16 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 23.2 тыс. контрактов. Покупатели нарастили объем, продавцы уходили с рынка. Быки сохраняют контроль.

Сценарий роста: перешли на апрельский фьючерс, дата экспирации 20 марта. Покупать не будем. Для покупок надо пройти выше 79.20.

Сценарий падения: продолжим настаивать на продажах. Красная свеча пятницы располагает к шортам.

Рекомендации для нефти марки WTI:

Покупка: нет.

Продажа: сейчас (76.49). Стоп: 79.40. Цель: 65.00. Считайте риски!

Поддержка – 75.50. Сопротивление – 79.13.

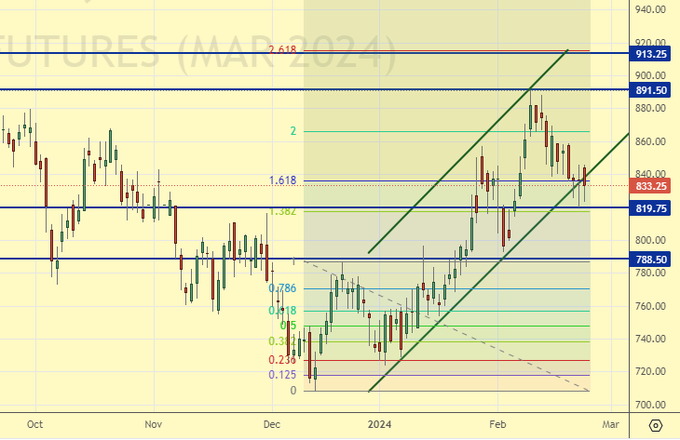

Gas-Oil. ICE

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 12 марта. Продолжим покупать, так как нельзя исключать хода к 913.00.

Сценарий падения: пока не продаем. Вне рынка.

Рекомендации по Gasoil:

Покупка: сейчас (833.25). Стоп: 814.00. Цель: 913.00.

Продажа: нет.

Поддержка – 819.75. Сопротивление – 891.50.

Natural Gas. CME Group

Сценарий роста: перешли на апрельский фьючерс, дата экспирации 26 марта. Рынок так и не останавливается в своем падении. Попытки купить пока не предпринимаем.

Сценарий падения: сработал близкий стоп-ордер по тренду на предыдущем контракте. Больше пока продавать не будем.

Рекомендации по природному газу:

Покупка: нет.

Продажа: нет.

Поддержка – 0.356. Сопротивление – 2.088.

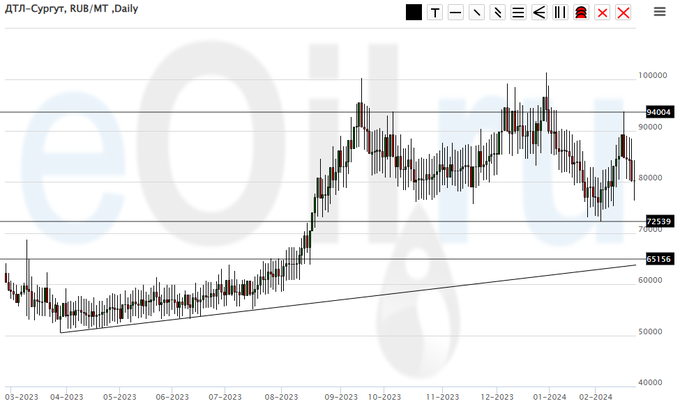

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: продолжаем оставаться вне рынка. Цены слишком высоки для интересных покупок.

Сценарий падения: воздержимся от шортов. Явно спрос на топливо внутри страны сейчас находится на высоком уровне. С другой стороны, срывы поставок морем могут в будущем привести к затовариванию.

Рекомендации по рынку дизеля:

Покупка: нет.

Продажа: нет.

Поддержка – 72539. Сопротивление – 94004.

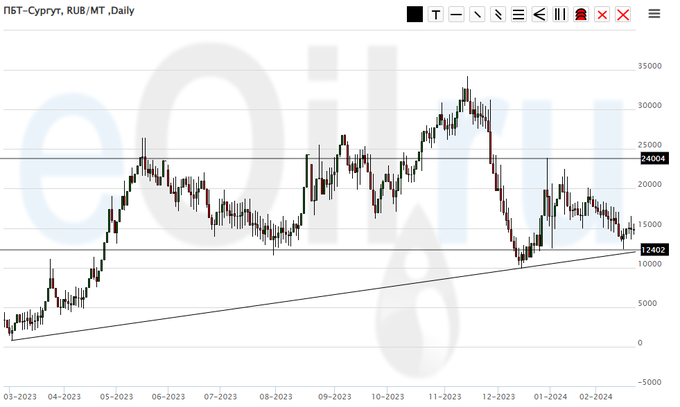

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: продолжим держать лонг. Не исключено, что рынок на локальных минимумах. Желающие могут купить на текущих уровнях.

Сценарий падения: для продаж интересных идей нет. Вне рынка.

Рекомендации по рынку ПБТ:

Покупка: нет. Кто в позиции от сейчас 13000, держите стоп на 11000. Цель: 25000.

Продажа: нет.

Поддержка – 12402. Сопротивление – 24004.

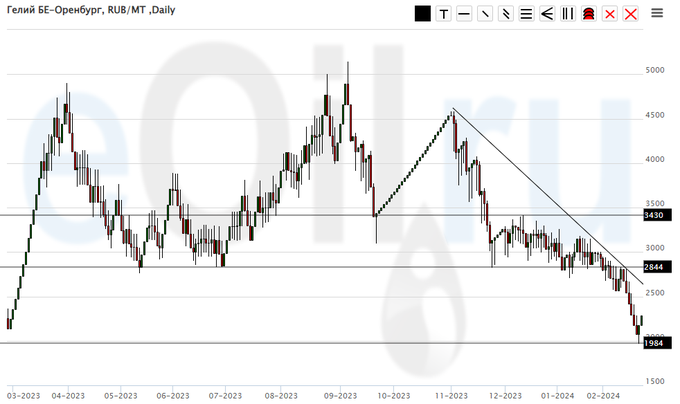

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: как и неделей ранее считаем, что при подходе к 2100 покупать обязательно. В принципе, данный район уже интересен для покупок. Поэтому, имеет смысл сейчас открыть позицию и добавить после хода к 2100.

Сценарий падения: остаемся вне рынка, цены низки.

Рекомендации по рынку гелия:

Покупка: нет. Кто в позиции от 2200 и 2100, держите стоп на 1900. Цель: 5000.

Продажа: нет.

Поддержка – 1984. Сопротивление – 2844.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса по Wheat. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 13.4 тыс. контрактов. Продавцы активно заходили на рынок. Покупатели увеличили свои объемы значительно скромнее. Медведи сохраняют контроль.

Сценарий роста: перешли на майский фьючерс, дата экспирации 14 мая. Быкам пока тяжело. Кукуруза рухнула, а пшеница сама по себе не сможет сейчас расти.

Сценарий падения: высокая волатильность не позволила нашему шорту выжить. Тем не менее, по рынку мы смотрим вниз.

Рекомендации для рынка пшеницы:

Покупка: при подходе к 516.0. Стоп: 502.0. Цель: 650.0.

Продажа: нет.

Поддержка – 553.6. Сопротивление – 603.4.

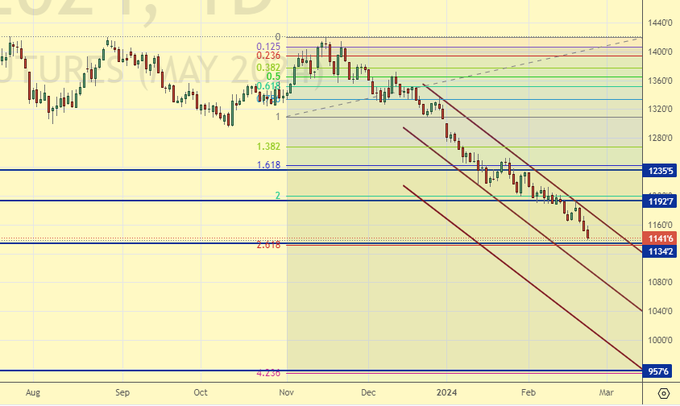

Смотрим на объемы открытого интереса по Corn. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 23.6 тыс. контрактов. Продавцы заходили на рынок, покупатели уходили из него. Медведи упрочили своё преимущество.

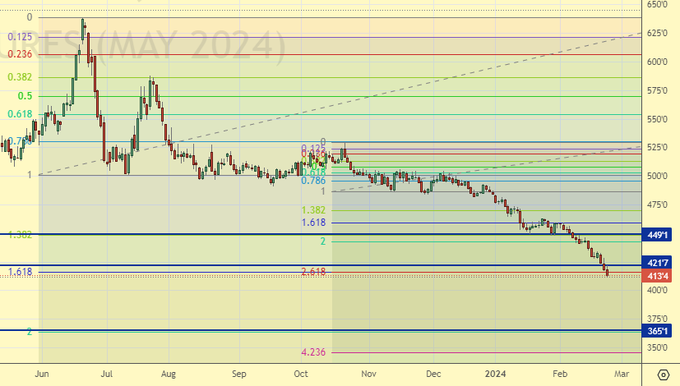

Сценарий роста: перешли на майский фьючерс, дата экспирации 14 мая. Покупка от 350.0 была бы очень удачной, также интересен уровень и 370.0. С удивлением отмечаем, что рынок не остановился в районе 420.0.

Сценарий падения: продолжаем падать дальше. Жаль, но мы уже не в позиции. Текущее движение уже драма для быков.

Рекомендации для рынка кукурузы:

Покупка: при подходе к 370.0, добавить на 350.0 агрессивно. Стоп: 320.0. Цель: 500.0. Считайте риски!!!

Продажа: нет.

Поддержка – 365.1. Сопротивление – 421.7.

Soybeans No. 1. CME Group

Сценарий роста: перешли на майский фьючерс, дата экспирации 14 мая. Здесь имеет смысл купить. Если ничего не выйдет, то новые лонги будем открывать только от 955.0.

Сценарий падения: прилетели в нужный нам район. Фиксируем прибыль.

Рекомендации для рынка сои:

Покупка: сейчас (1141.6). Стоп: 1110.0. Цель: 1230.0.

Продажа: нет.

Поддержка – 1134.2. Сопротивление – 1192.7

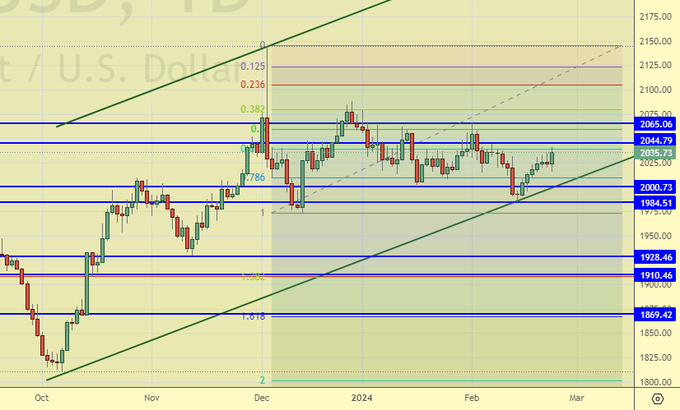

Gold. CME Group

Сценарий роста: наглая пятничная свечка, она не столько бычья, сколько именно «наглая». Пока мы ниже 2050, о покупках не рассуждаем.

Сценарий падения: шорты пока успеха не имели. Возьмем паузу на неделю, посмотрим за развитием событий.

Рекомендации по рынку золота:

Покупка: нет.

Продажа: нет.

Поддержка – 2000. Сопротивление – 2044.

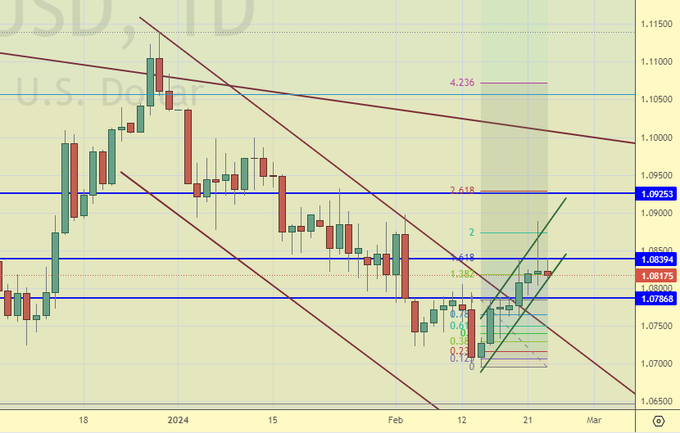

EUR/USD

Сценарий роста: продолжим держать покупки. Сомнения в продолжении роста есть, но они не такие сильные чтобы закрывать текущий лонг.

Сценарий падения: не дали нам пока отметку 1.0460. Видим сильный всплеск вверх, который выбил из долгосрочного шорта с некоторым профитом. Пока не продаем.

Рекомендации по паре евро/доллар:

Покупка: нет. Кто в позиции от 1.0722, перенесите стоп на 1.0730. Цель: 1.2000.

Продажа: нет.

Поддержка – 1.0786. Сопротивление – 1.0839.

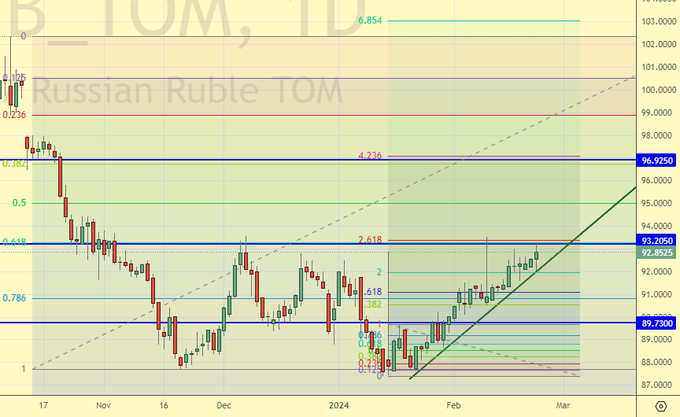

USD/RUB

Сценарий роста: ни одного красного дня. Это классический лонг с постепенным подъемом котировок внутри растущего ценового канала. Держим покупку.

Сценарий падения: продолжаем отказываться от шортов. Перед нами «двойное дно», окончательное формирование которого может привести к быстрому ходу на 97.00.

Рекомендации по паре доллар/рубль:

Покупка: нет. Кто в позиции от 91.60, перенесите стоп на 90.80. Цель: 97.00 (120.00?!).

Продажа: нет.

Поддержка – 89.73. Сопротивление – 93.20.

RTSI. MOEX

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 21 марта. Интересный район для покупок с технической точки зрения. Мы не можем его игнорировать и вынуждены отработать, несмотря на мрачный фон от новых санкций.

Сценарий падения: держим шорты. Есть угроза хода ниже 105000, что быстро приведет нас к 103000.

Рекомендации по индексу РТС:

Покупка: если до дневного клиринга понедельника рынок вырастет и будет выше 107500. Стоп: 106300. Цель: 111000.

Продажа: нет. Кто в позиции от 113010 и 110000, перенесите стоп на 111750. Цель: 100000 (80000).

Поддержка – 106960. Сопротивление – 109020.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

EIA. Добыча, импорт, экспорт нефти в США на 22 февраля 2024