24 November 2024, 11:37

Прогноз биржевых цен с 25 по 29 ноября 2024

-

Рынок энергоносителей:

Работники Лувра оттягивают руки, перетаскивая шедевры в глубокие подвалы, которые на самом деле не спасут. В Западных столицах пауза. Надо что-то говорить, а не получается. Языки застряли… где-то. Реальная перспектива стать ответственным за превращение собственных городов в руины сдерживает, даже откровенно сумасшедших.

За разнообразие в ботанике. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

20 января всё ближе. Один старый дед, сменит другого старого деда в далеком Вашингтоне. И начнется торговая война с Китаем, которая приведет к падению оборотов мировой торговли, что негативно скажется и на потреблении нефти. С другой стороны, свято место пусто не бывает. Другие страны смогут быстро заменить Китай. А вот развитие внутренней промышленности в США поставим пока под вопрос. Почему? Потому что очень удобно, зайти в магазин, взять оттуда товаров на 999 долларов не заплатить и выйти. А потом пивко перед телевизором, по которому бегают волосатые гиганты и уже не бросают, а засовывают мяч в кольцо. Это же нирвана. Зачем тушам выходить из неё?

ОПЕК+ не станет наращивать добычу в ближайшее время, что безусловно поддерживает котировки. Уровень 75.00 по Brent выступает сейчас как некий невидимый магнит, к которому цены постоянно возвращаются. Нарушить равновесие в ближайшее время могут лишь действия политиков.

Читая наши прогнозы, вы могли взять ход вниз по паре eur/usd от 1.0935 до 1.0560.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Согласно отчету IGC спрос на зерновые будет расти в то время как предложение снизится в 25-м году из-за неблагоприятных погодных условий. Запасы на конец сезона 24/25 прогнозируются на уровне 576 млн. тонн, что является самым низким показателем за последние десять лет. Данный фактор окажет поддержку ценам на горизонте 3 – 6 месяцев, однако в ближайшие недели рынок скорее всего продолжит оставаться слабым из-за ожидания сокращения внешней торговли зерновыми в США. Американцы вынуждены будут снижать цены чтобы конкурировать с Бразилией и другими поставщиками, в том числе и с Россией, и искать новые рынки сбыта. История с Пекином явно претерпит изменения. Китай, являющийся крупным импортером пшеницы и других продуктов сельского хозяйства, откровенно напуган речами нового-старого американского президента о пошлинах, что заставляет его уходить от закупок сельхозпродукции в США и в странах Британского содружества.

Цены внутри страны, учитывая ослабление рубля, падают в долларах, но остаются стабильными в рублях. Это позволит зернотрейдерам в перспективе предлагать партии по ценам в районе 225 долларов за тонну на FOB, при этом уровень комфорта при проведении сделок повысится, правда труд фермера станет дешевле в тех же долларах, но разве это повод для беспокойства… Ситуация с ценами на рынке зерновых может улучшится в 25-м году. Особенно в случае продолжения роста эскалации конфликтов по всему миру.

Доллар/рубль:

Мы практически пришли в район 104.00. В понедельник и вторник скорее всего мы ткнемся в данный уровень, затем, может быть…, последует откат, который будет сопровождаться комментариями лидеров разных стран о том, что с Россией надо договариваться. Если же Европа выберет путь на… на снижение уровня жизни собственных граждан, то тогда и у нас ничего хорошего не будет. Рубль продолжит слабеть. Цели выше 104.00 это 110.00 и 118.00.

Индекс доллара подходит к сильному уровню сопротивления в районе 108.500, что в относительно спокойной ситуации: то есть обмен ударами между Россией и Украиной ракетами и дронами продолжится, но не сильно, не сильно, может позитивно сказаться и на рубле. Если говорить о гармонии в торговле, то нам после достижения 104.00 надо было бы вернуться к 100.00, прежде чем продолжить рост.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 33.3 тыс. контрактов. Покупатели заходили на рынок, продавцы сокращали позиции. Быки усилили контроль.

Сценарий роста: перешли на декабрьский фьючерс, дата экспирации 31 декабря. Пока ничего не делаем. Рост выше 76.00 возможно даст пищу для размышлений в будущем.

Сценарий падения: ничего не ясно. Вне рынка.

Рекомендации для рынка нефти марки Brent:

Покупка: нет.

Продажа: нет.

Поддержка – 70.28. Сопротивление – 75.75.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок выросло на 1 единицу и составляет 479 штук.

Коммерческие запасы нефти в США выросли на 0.545 до 430.292 млн. баррелей. Запасы бензина выросли на 2.054 до 208.927 млн. баррелей. Запасы дистиллятов упали на -0.114 до 114.301 млн. баррелей. Запасы в хранилище Кушинг упали на -0.14 до 25.051 млн. баррелей.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 28.7 тыс. контрактов. Покупатели уходили, а продавцы заходили на рынок. Быки ослабили контроль.

Сценарий роста: рассматриваем январский фьючерс, дата экспирации 20 декабря. Рынок не дал нам уровень 65.00, а покупать по более высоким ценам было не комфортно. Берем паузу в торговле.

Сценарий падения: пока ничего интересного. Вне рынка.

Рекомендации для нефти марки WTI:

Покупка: нет.

Продажа: нет.

Поддержка – 66.29. Сопротивление – 72.43.

Gas-Oil. ICE

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 12 декабря. Мы вышли из непродолжительного падающего канал вверх. Держим лонг.

Сценарий падения: имеет смысл отработать вероятность падения при подходе к 710.0.

Рекомендации по Gasoil:

Покупка: нет. Кто в позиции от 645.00, перенесите стоп на 664.00. Цель: 910.00 (пересмотрена).

Продажа: при подходе к 710.0. Стоп: 720.0. Цель: 600.0.

Поддержка – 652.50. Сопротивление – 727.25.

Natural Gas. CME Group

Сценарий роста: перешли на январский фьючерс, дата экспирации 27 декабря. Сильный сброс вниз. Моно купить, но с близким стоп-ордером.

Сценарий падения: вне рынка.

Рекомендации по природному газу:

Покупка: сейчас (3.287). Стоп: 3.080. Цель: 5.000.

Продажа: нет.

Поддержка – 3.238. Сопротивление – 3.642.

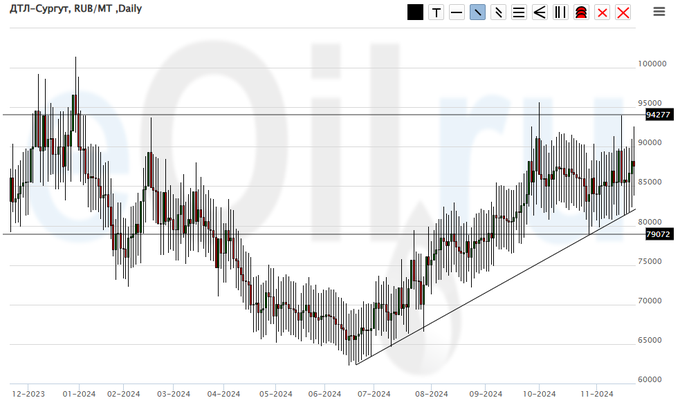

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: ничего нового. Будем держать лонг. Шансы на рост остаются.

Сценарий падения: продавать не будем, так как поверить в то, что сейчас дизель не нужен, мы не можем.

Рекомендации по рынку дизеля:

Покупка: нет. Кто в позиции от 65000, держите стоп на 78000. Цель: 100000!

Продажа: нет.

Поддержка – 79072. Сопротивление – 94277.

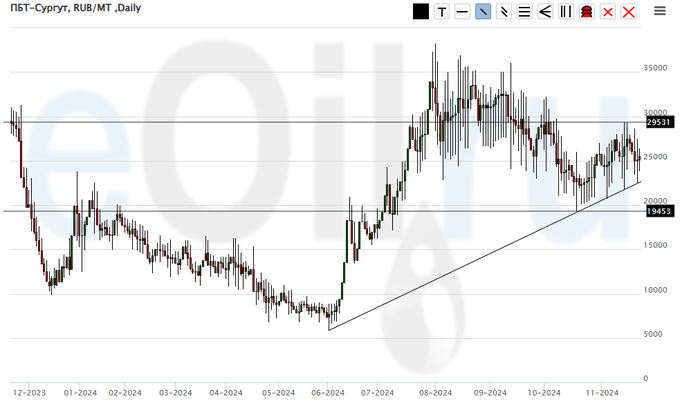

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: видим последовательно растущие минимумы. Будем держать лонги от 23800 и от 20000.

Сценарий падения: продавать не будем, при этом должны отметить способность рынка пройти ниже 20000.

Рекомендации по рынку ПБТ:

Покупка: нет. Кто в позиции от 20000 и 23800, перенесите стоп на 18000. Цель: 40000.

Продажа: нет.

Поддержка – 19453. Сопротивление – 29531.

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: видим застой в районе 1000. Падать ниже 900 мы вряд ли будем, но для подтверждения роста лучше дождаться хода выше 1100.

Сценарий падения: остаемся вне рынка, цены низки.

Рекомендации по рынку гелия:

Покупка: нет.

Продажа: нет.

Поддержка – 930. Сопротивление – 1076.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса по Wheat. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 6.9 тыс. контрактов. И покупатели, и продавцы наращивали свои позиции. Медведи усилили контроль.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 13 декабря. Продолжаем ждать падения к 500.0. На текущих ценовых уровнях ничего не делаем.

Сценарий падения: для продавцов давно нет ничего интересного. Вне рынка.

Рекомендации для рынка пшеницы:

Покупка: при подходе к 500.0. Стоп: 490.0. Цель: 650.0.

Продажа: нет.

Поддержка – 527.6. Сопротивление – 558.0.

Смотрим на объемы открытого интереса по Corn. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличились на 7.3 тыс. контрактов. Покупатели и продавцы покидали рынок в незначительных объемах.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 13 декабря. Покупатели рискуют утратить преимущество в случае неспособности рынка закрепиться выше 435.0. Двигаем по треду стоп-ордер.

Сценарий падения: у продавцов есть шансы на слом бычьих настроений. Можно продать.

Рекомендации для рынка кукурузы:

Покупка: нет. Кто в позиции от 415.6, 410.0 и 400.0, перенесите стоп на 418.0. Цель: 465.0.

Продажа: сейчас (425.4). Стоп: 438.0. Цель: 370.0. Считайте риски!

Поддержка – 417.0. Сопротивление – 434.6.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем январский фьючерс, дата экспирации 14 января. Ничего нового. Не размышляем о покупках пока мы ниже 1050.0.

Сценарий падения: продолжим держать открытый шорт. Сои много.

Рекомендации для рынка сои:

Покупка: при подходе к 835.0. Стоп: 815.0. Цель: 1000.0.

Продажа: нет. Кто в позиции от 1049.0, перенесите стоп на 1041.0. Цель: 835.0.

Поддержка – 971.4. Сопротивление – 1013.2.

Gold. COMEX

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 27 декабря. Имеет смысл продолжать держать лонг, так как политики с военными не успокаиваются.

Сценарий падения: ушли вверх высоко. Ушли быстро. Вне рынка.

Рекомендации по рынку золота:

Покупка: нет. Кто в позиции от 2550, перенесите стоп на 2590. Цель: 2838 (3100).

Продажа: нет.

Поддержка – 2650. Сопротивление – 2835.

EUR/USD

Сценарий роста: продолжаем падение. Про покупки вспомним в случае хода к 1.0000.

Сценарий падения: рынок подошел к 1.0300 и отскочил. Подождем роста к 1.0660 и продадим снова.

Рекомендации по паре евро/доллар:

Покупка: при подходе к 1.0040. Стоп: 0.9930. Цель: 1.1000.

Продажа: при подходе к 1.0660. Стоп: 1.0730. Цель: 1.0000.

Поддержка – 1.0314. Сопротивление – 1.0495.

USD/RUB

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 19 декабря. Видим агрессивный рост. Поджимаем стоп-ордер по тренду. Если отката от 104000 не будет и мы пойдем выше, то это вызовет панику и избавление от рубля.

Сценарий падения: пока не рассуждаем о шортах. В текущей ситуации слишком много политики, из-за чего страдает экономика.

Рекомендации по паре доллар/рубль:

Покупка: нет. Кто в позиции от 96234, перенесите стоп на 102800. Цель: 150000, 200000?! (ориентиры такие пока)

Продажа: нет.

Поддержка – 98028. Сопротивление – 104396.

RTSI. MOEX

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 19 декабря. Рынок не вырос. Искать, где тут у него дно мы не будем. Оно может быть и на 60000, и на 40000. Вне рынка.

Сценарий падения: рынок способен продолжить падение. Просматриваются истерические нотки. За последнюю неделю ни одной зеленой свечи. Продадим только при откате к 87000.

Рекомендации по индексу РТС:

Покупка: нет.

Продажа: при откате вверх к 87000. Стоп: 89000. Цель: 60000.

Поддержка – 78360. Сопротивление – 84090.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Меркель: «Северные потоки» были нужны экономике Германии