19 May 2024, 15:40

Прогноз биржевых цен с 20 по 24 мая 2024

-

Рынок энергоносителей:

Престижность работы в МИДе в ближайшее время сильно возрастет. При наличии «корочки» можно будет посещать магазины беспошлинной торговли, которые будут организованы в Москве и Питере. С настоящей колбасой там, и другими штуками.

Для избранных светлое будущее будет еще светлее. А остальным «как повезет». Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

По Brent 80.00 вниз продавить мы не смогли. Да, и не должны на фоне продолжающегося бардака. Когда покупатели ищут по всему миру нужный им сорт и отправляют корабли в другое полушарие. Неуютно как-то, правда. Опять по заводу прилетело у нас, по НПЗ. Нехорошо. Трейдер видит такое на терминале и жмет «Buy».

Правительство слетало в Китай. Итоги визита таковы, что пока статус-кво сохранится, то есть не было заявлено, что Китай перестанет покупать нефть, но было обозначено, что проблемы с платежами имеют место быть и как решить данный вопрос не ясно. Деньги не проходят. Для рынка нефти отсутствие сюрприза на данном направлении – это несколько сглаживающая углы история, но цены при этом падать пока вряд ли будут. Тем более и ОПЕК продолжает настаивать на том, что потребление вырастет и в этом году, и в следующем.

Обратим внимание на требование Казахстана увеличить лимит добычи на следующий год в рамках соглашения ОПЕК+, а также на то, что Ирак не хочет больше ничего сокращать, там чувствуется раздражение. При этом Россия снизила добычу по данным ОПЕК с 9.4 в марте, до 9.3 млн. баррелей в сутки в апреле.

Читая наши прогнозы, вы могли взять ход вниз по фьючерсу на WTI от 85.66 до 80.06.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Наша делегация при визите в Пекин явно пыталась склонить китайцев к тому, чтобы они покупали больше сельхозпродукции. Но сельское хозяйство это область стратегической устойчивости государства, не менее важная, чем оборонный комплекс, поэтому расширять продажи будет непросто. И так ведут себя все страны импортеры: несколько поставщиков это залог стабильности. Но рост экспорта возможен: достаточно 1.4 млрд людей на один раз больше подносить ложку ко рту. И мы тут как раз со своей пшеницей, и другой продукцией.

Быки пытаются раскачать рынок пшеницы и кукурузы. При этом по пшенице им это как-то удается сделать, а по кукурузе мы видим рост волатильности без каких-либо заметных успехов. Отметим, что в мае не слышно о каких-то проблемах с погодой (за исключением заморозков в России), что дает нам повод говорить о том, что июньские прогнозы по новому урожаю скорее всего будут не сильно отличаться от майских.

Да, есть риск того, что Россия и Европа недоберут пшеницы по сравнению с прошлым годом, и за счет этого на бирже будет некоторое давление со стороны быков, но ни о каком ужасе говорить не приходится. В ЕС ждут 132 в России 88 млн. тонн. Увидеть в Чикаго 750 центов за бушель, для быков сейчас предел мечтаний.

Доллар/рубль:

Официальные цифры таковы, что у нас припадает импорт, а экспорт остается на высоких отметках. Эти данные согласуются с текущим поведением рубля. Пара претендует на то, чтобы проверить на прочность уровень 90.00. При этом отметим, что согласно «минуткам» ЦБ обсуждалась возможность повышения ставки до 17%, что создает на моменте поддержку рублю.

Облигации продолжают своё пике. Спрос на российский долг остается слабым. Банкиры явно хотят увидеть более интересные предложения от Минфина на фоне выросших инфляционных ожиданий населения и на фоне роста официальной инфляции с 7.72% до 7.84% годовых.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилось на 46.5 тыс. контрактов. Изменение значительное. Быки продолжали бежать в значительных объемах, медведи молча наблюдали за происходящим. Покупатели продолжают контролировать ситуацию.

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 31 мая. Можно было брать рынок на подходе к 81.00. Теперь, кто вошел, просто держит лонг. Можно будет добавить в случае роста выше 85.50.

Сценарий падения: касания 81.00 е было, мы не закрылись, но это повод для того, чтобы подержать шорт дальше. Нельзя исключать хода к 77.00.

Рекомендации для рынка нефти марки Brent:

Покупка: нет. Кто в позиции от 81.10, перенесите стоп на 81.40. Цель: 120.00!

Продажа: нет. Кто в позиции от 89.50, держите стоп на 87.70. Цель: 77.00 (пересмотрена).

Поддержка – 80.92. Сопротивление – 85.01.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок выросло на 1 единицу и составляет 497 штук.

Коммерческие запасы нефти в США упали на -2.508 до 457.02 млн. баррелей, при прогнозе -0.4 млн. баррелей. Запасы бензина упали на -0.235 до 227.767 млн. баррелей. Запасы дистиллятов упали на -0.045 до 116.365 млн. баррелей. Запасы в хранилище Кушинг упали на -0.341 до 34.995 млн. баррелей.

Добыча нефти не изменилась и составляет 13.1 млн. баррелей в день. Импорт нефти упал на -0.225 до 6.744 млн. баррелей в день. Экспорт нефти упал на -0.333 до 4.135 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 0.108 до 2.609 млн. баррелей в день. Переработка нефти выросла на 1.9 до 90.4 процента.

Спрос на бензин вырос на 0.078 до 8.875 млн. баррелей в день. Производство бензина выросло на 0.203 до 9.698 млн. баррелей в день. Импорт бензина вырос на 0.007 до 0.726 млн. баррелей в день. Экспорт бензина вырос на 0.09 до 0.897 млн. баррелей в день.

Спрос на дистилляты вырос на 0.342 до 3.831 млн. баррелей. Производство дистиллятов выросло на 0.021 до 4.804 млн. баррелей. Импорт дистиллятов упал на -0.022 до 0.089 млн. баррелей. Экспорт дистиллятов упал на -0.257 до 1.069 млн. баррелей в день.

Спрос на нефтепродукты упал на -0.234 до 20.056 млн. баррелей. Производство нефтепродуктов упало на -0.181 до 22.198 млн. баррелей. Импорт нефтепродуктов упал на -0.294 до 1.864 млн. баррелей. Экспорт нефтепродуктов упал на -0.676 до 6.152 млн. баррелей в день.

Спрос на пропан упал на -0.273 до 0.548 млн. баррелей. Производство пропана упало на -0.036 до 2.785 млн. баррелей. Импорт пропана упал на -0.002 до 0.073 млн. баррелей. Экспорт пропана вырос на 0.135 до 1.9 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 14.7 тыс. контрактов. И покупатели, и продавцы бежали, но продавцы бежали в больших объемах. Быки сохраняют контроль.

Сценарий роста: перешли на июльский фьючерс, дата экспирации 20 июня. Не смогли зацепиться за лонг, по названным ранее уровням, но нам все равно придется учитывать перспективу роста нефти к 97.00.

Сценарий падения: закроем шорт на июньском контракте по 80.06. Новые позиции вниз не открываем.

Рекомендации для нефти марки WTI:

Покупка: в случае роста выше 81.50. Стоп: 78.70. Цель: 97.00. Считайте риски!

Продажа: нет.

Поддержка – 76.24. Сопротивление – 86.51.

Gas-Oil. ICE

Сценарий роста: рассматриваем июньский майский фьючерс, дата экспирации 12 июня. Вошли от 740.00 в лонг. Будем держать лонг.

Сценарий падения: для продаж интересных уровней нет.

Рекомендации по Gasoil:

Покупка: нет. Кто в позиции от 740.0 и 758.0, перенесите стоп на 740.00. Цель: 880.00.

Продажа: нет.

Поддержка – 734.50. Сопротивление – 773.75.

Natural Gas. CME Group

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 29 мая. Видим ускорение роста цены. Держим лонг.

Сценарий падения: пока воздерживаемся от продаж, рынок низко. Однако, учитывая насыщенность рынка разными газовыми проектами, мы не ждем существенного роста цен. От района 3.000 уже можно думать о продажах.

Рекомендации по природному газу:

Покупка: нет. Кто в позиции от 1.988, перенесите стоп на 2.090. Цель: 3.000?!

Продажа: пока нет.

Поддержка – 2.389. Сопротивление – 2.894.

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: пока мы не поднялись выше 80000, о покупках не думаем. При этом: покупки от 62000 приветствуются.

Сценарий падения: продавать не будем, так как поверить в то, что сейчас дизель не нужен, мы не можем.

Рекомендации по рынку дизеля:

Покупка: при подходе к 62000. Стоп: 58000. Цель: 100000!

Продажа: нет.

Поддержка – 61709. Сопротивление – 75352.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: будем покупать, но только после роста выше 11500. Мы рано или поздно прекратим биться о низы. Хотя газа внутри страны из-за санкций должно быть много. Это стоит принять.

Сценарий падения: остаемся вне рынка. Движение к 5000 возможно, но продажи сейчас рискованны. Лучше быть в товаре, чем в деньгах.

Рекомендации по рынку ПБТ:

Покупка: в случае роста выше 11500. Стоп: 8800. Цель: 25000. Можно агрессивно.

Продажа: нет.

Поддержка – 6914. Сопротивление – 11084.

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: фенита ля комедия. Гелий никому не нужен. Санкции.

Сценарий падения: остаемся вне рынка, цены низки.

Рекомендации по рынку гелия:

Покупка: нет.

Продажа: нет.

Поддержка – 998. Сопротивление – район 1633.

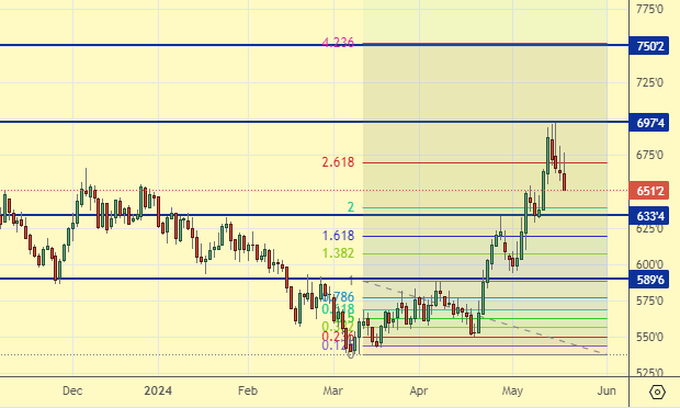

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса по Wheat. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 14.6 тыс. контрактов. Быки заходили на рынок, продавцы бежали. Медведи рискуют потерять контроль.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 12 июля. Ничего нового для нас. Несмотря на привлекательную историю с ростом, воздержимся от покупок до отката к 600.0.

Сценарий падения: можно было цеплять при подходе к 700.0, а именно от 695.0. Тут даже можно закрыть часть позиции, учитывая скорость падения и неминуемый подъем верх. Но мы подержим.

Рекомендации для рынка пшеницы:

Покупка: при подходе к 600.0. Стоп: 570.0. Цель: 700.0.

Продажа: кто в позиции от 695.0, перенесите стоп на 694.0. Цель: 600.0.

Поддержка – 633.4. Сопротивление – 697.4.

Смотрим на объемы открытого интереса по Corn. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 32.5 тыс. контрактов. Покупатели заходили, продавцы продолжили исчезать. Медведи рискуют утратить контроль.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 12 июля. Наткнулись на резкий откат. Продолжим держать лонг.

Сценарий падения: стоит продать от 550.0. Надо только чтобы рынок дал этот уровень. Нельзя исключать, что мы пошли на 360.0.

Рекомендации для рынка кукурузы:

Покупка: нет. Кто в позиции от 442.0, держите стоп на 446.0. Цель: 550.0.

Продажа: при подходе к 550.0. Стоп: 570.0. Цель: 360.0?!

Поддержка – 443.6. Сопротивление – 475.4.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 12 июля. Лонг держим, но если ничего не выйдет мы примем это, так как сои грозятся собрать очень много: аж 420 млн. тонн.

Сценарий падения: от 1310 обязательно полезем в шорт. Пока вне рынка.

Рекомендации для рынка сои:

Покупка: нет. Кто в позиции от 1215, перенесите стоп на 1190. Цель: 1310 (пересмотрена).

Продажа: при подходе к 1310.0. Стоп: 1330.0. Цель: 960.0.

Поддержка – 1191.0. Сопротивление – 1255.6.

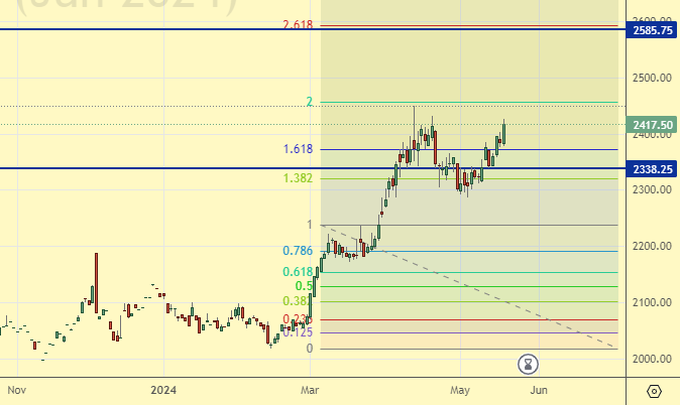

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 29 мая. Для покупок продолжаем хотеть коррекцию. Хорошо к 2100, идеально к 2020. Не отрицаем возможность хода к 2600 без каких-либо откатов.

Сценарий падения: история с шортами закончилась печально. Рынок так и не сходил вниз и признаков для этого мы не видим. Тем не менее, кто не рискует, тот не пьет шампанское. Снова в шорт!

Рекомендации по рынку золота:

Покупка: от 2100 будет интересно, от 2000 будет идеально.

Продажа: сейчас. Стоп: 2430. Цель: 2020. Считайте риски!

Поддержка – 2338. Сопротивление – 2585.

EUR/USD

Сценарий роста: пока покупать не следует. Евро будет под давлением на фоне сохранения высоких ставок в США.

Сценарий падения: перезайдем в шорт, пока боремся за идею падения пары к 1.0000.

Рекомендации по паре евро/доллар:

Покупка: нет.

Продажа: сейчас (1.0867). Стоп: 1.0930. Цель: 1.0000.

Поддержка – 1.0812. Сопротивление – 1.0919.

USD/RUB

Сценарий роста: пока нет повода для того, чтобы снова говорить о лонгах. Вне рынка.

Сценарий падения: можно подержать шорт. Пока ЦБ не поднял ставку до 20% на рубль будут смотреть как на вполне себе здоровое создание. Ход к 89.00 выглядит естественно.

Рекомендации по паре доллар/рубль:

Покупка: нет.

Продажа: нет. Кто в позиции от 92.10, перенесите стоп на 92.40. Цель: 86.00?!

Поддержка – 89.30. Сопротивление – 91.22.

RTSI. MOEX

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 20 июня. Взяли и выросли. Неочевидная история. Тренд был пропущен нами. Только откат к 115000 позволит войти в него.

Сценарий падения: а мы растем. Надо же. Шорт от 126000 будет интересен в будущем, но до этого уровня надо дорасти.

Рекомендации по индексу РТС:

Покупка: нет.

Продажа: нет.

Поддержка – 119190. Сопротивление – 121910.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Китай займется разведкой нефтегазовых месторождений Ирака (Видео)