Прогноз биржевых цен с 18 по 22 октября 2021

-

Рынок энергоносителей:

После того как стало ясно, что нефтяные шейхи и принцы не будут плясать под американскую дудку, и Новак, кстати, тоже не будет, цены на нефть продолжили свой рост. Скорее всего мы придем в район 90.00 долларов за баррель прежде, чем рынок сделает первую попытку немного остыть.

При текущих уровнях цен добыча в США становится прибыльной. Мы видим рост числа активных буровых установок до 445 штук и рост добычи до 11.4 млн. баррелей в сутки. Как только евробюрократам мерзнущие граждане ЕС наступят на горло, или еще куда, и «Северному потоку –2» дадут зеленый свет, европейским кошелькам сразу станет легче, так как цены на энергоносители скорректируются.

На данный момент ситуация такова, что часть бедных стран Восточной Европы, не будем показывать пальцем, стали заложниками европейской политики определения справедливой цены на газ. Платить по 800 долларов за тысячу кубов по долгосрочным контрактам никто не может, но и мерзнуть зимой никто не хочет.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

После выхода октябрьского отчета USDA цены на зерновые остались стабильными. Кукуруза в большей степени склонна к проявлению слабости нежели пшеница, но распродаж пока мы не видим.

Стоит отметить, что при ценах на нефть близких к 100 долларам за баррель и явном обнищании большого числа людей в результате ввода карантинных мер против COVID-19, тема биоэтанола расцветет с новой силой особенно в странах Латинской Америки и в США, что явно отразится на конечных запасах кукурузы к лету 2022-го года. Рост производства биотоплива явно поддержит рынок зерновых в этом сезоне.

Ждем умеренного роста на зерновом рынке из-за дорогого топлива и высоких цен на удобрения, которые вряд ли упадут, особенно азотные, так как предприятия в Европе производящие удобрения вынуждены останавливаться из-за запредельных цен на газ.

Среднесрочные перспективы рынка пшеницы остаются неплохими особенно на фоне увеличивающегося числа случаев заражения китайским вирусом в России и Великобритании. Украина и Румыния также не могут похвастаться хорошим положением дел, там идет рост числа заболевших, а это страны производители и страны экспортеры пшеницы.

Доллар/рубль:

Первое правило: как только люди с Запада хотят переговоров, значит дело идет не так как им бы хотелось. Зачем приезжала Нуланд, которая Виктория? При таких ценах на энергоресурсы Кремль может сменить ФРС США как центр влияния. Только надо в рубль влить новую философию. Будут ли это делать, пока вопрос. Уже видно, что тема «зеленой энергетики» рискует лет на 10 быть отправленной под сукно. Ветра и солнца на всех не хватает.

Если ты пропустил революцию, не теряйся и возглавь её. Похоже это то, что сейчас происходит между банковскими группами и биткоином. Китай запретил всё, а в США одобрили первый ETF фонд на биткоин.

Граждане! Владеть золотом это грех! Покупайте на флешке нули и единицы. Вкладывайте деньги в пустоту. Есть стойкое ощущение, что банкиры очень сильно разведут народ. Семьи и кланы мыслят десятилетиями, а не кварталами. Ждем биткоин по 100 000 долларов, по 1 миллиону, по 2 миллиона. А потом всё. Цирк соберет шатер и уедет в закат. В интересное время живем.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 25.8 тыс. контрактов. Часть быков перестает верить в дальнейший рост рынка. Мы видим отток денег из длинных позиций и активное открытие шортов. Таким образом, статьи о том, что хэдж-фонды вкладываются в нефть, и публичные прогнозы о 100 долларах за баррель на данный момент считаем провокацией.

Сценарий роста: рассматриваем октябрьский фьючерс, дата экспирации 29 октября. Продолжим держать лонг, но при достижении 88.00 закроем позицию.

Сценарий падения: продаем при подходе к 88.00. Рынок должен как минимум скорректироваться к 80.00.

Рекомендация:

Покупка: нет. Кто в позиции от 74.00 и 75.00, перенесите стоп на 82.10. Цель: 87.80. Можно закрыть 25% позиции.

Продажа: при касании 87.80. Стоп: 92.30. Цель: 78.00.

Поддержка – 82.17. Сопротивление – 88.29.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок выросло на 12 единиц и составляет 445 штук.

Коммерческие запасы нефти в США выросли на 6.088 до 426.975 млн. баррелей. Запасы бензина упали на -1.958 до 223.107 млн. баррелей. Запасы дистиллятов упали на -0.024 до 129.307 млн. баррелей. Запасы в хранилище Кушинг упали на -1.968 до 33.551 млн. баррелей.

Добыча нефти выросла на 0.1 до 11.4 млн. баррелей в день. Импорт нефти упал на -1.041 до 5.994 млн. баррелей в день. Экспорт нефти вырос на 0.4 до 2.514 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -1.441 до 3.48 млн. баррелей в день. Переработка нефти упала на -2.9 до 86.7 процента.

Спрос на бензин упал на -0.241 до 9.186 млн. баррелей в день. Производство бензина выросло на 0.239 до 9.605 млн. баррелей в день. Импорт бензина упал на -0.545 до 0.543 млн. баррелей в день. Экспорт бензина вырос на 0.295 до 0.699 млн. баррелей в день.

Спрос на дистилляты упал на -0.433 до 3.932 млн. баррелей. Производство дистиллятов упало на -0.072 до 4.706 млн. баррелей. Импорт дистиллятов упал на -0.108 до 0.19 млн. баррелей. Экспорт дистиллятов вырос на 0.2 до 0.968 млн. баррелей в день.

Спрос на нефтепродукты упал на -1.651 до 19.875 млн. баррелей. Производство нефтепродуктов упало на -0.315 до 20.829313 млн. баррелей. Импорт нефтепродуктов упал на -0.254 до 2.331 млн. баррелей. Экспорт нефтепродуктов вырос на 0.657 до 5.498 млн. баррелей в день.

Спрос на пропан упал на -0.165 до 1.116 млн. баррелей. Производство пропана упало на -0.037 до 2.313 млн. баррелей. Импорт пропана упал на -0.002 до 0.089 млн. баррелей. Экспорт пропана вырос на 0.12 до 1.37 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 16 тыс. контрактов. В отличии от Brent, по американскому сорту нефти активность быков пока сохраняется. Предполагаем, что настроения на следующей неделе могут резко поменяться. Рынок к пятнице развернется вниз.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 19 ноября. Пока рынок растет не будем ему мешать. Стоим в лонгах до 84.00.

Сценарий падения: будем продавать при подходе рынка к 84.00. Рынок близок к своим техническим максимумам.

Рекомендация:

Покупка: нет. Кто в позиции от 73.20, перенесите стоп на 79.80. Цель: 84.00. Можно закрыть 25% позиции.

Продажа: при подходе к 84.00. Стоп: 86.30. Цель: 76.00.

Поддержка – 78.96. Сопротивление – 84.07.

Gas-Oil. ICE

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 11 ноября. Пока есть сомнения в том, что мы можем пройти выше 750.00. Если же это все-таки произойдет, войдем в лонг с небольшим риском по капиталу.

Сценарий падения: после появления длинной красной дневной свечи можно продавать, при условии, что рынок будет находиться ниже 750.00.

Рекомендация:

Покупка: после роста выше 770.00. Стоп: 730.00. Цель: 870.00. Ваш стандартный риск потери по капиталу уменьшить в три раза.

Продажа: после появления длинной красной свечи. Стоп над максимумом такой свечи. Цель: 640.0.

Поддержка – 726.25. Сопротивление – 871.75.

Natural Gas. CME Group

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 26 ноября. Здесь можно купить. Перспективы роста сохраняются. В Америку зима тоже придет.

Сценарий падения: не прдаем. Рынок способен дойти до 8.777 на высоком спросе на газ.

Рекомендация:

Покупка: при касании 5.100. Стоп: 4.400. Цель: 8.777. Или сейчас. Стоп: 5.400. Цель: 8.777.

Продажа: нет.

Поддержка – 5.429. Сопротивление – 6.191.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 14.6 тыс. контрактов, при этом коротких позиций открыто больше, чем длинных. Пока спекулянты ставят на снижение цен. Техническая картинка на рынке остается бычьей, но если давление со стороны продавцов продолжит расти, мы развернемся вниз.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Пока ставим на посещение уровня 780.0. Держим лонги.

Сценарий падения: продавать будем только при подходе к 780.0. Пока находимся вне рынка.

Рекомендация:

Покупка: нет. Кто в позиции от 717.0 и 720.0, держите стоп на 710.0. Цель: 777.0 (840.0).

Продажа: думать при подходе к 777.0.

Поддержка – 712.4. Сопротивление – 764.0.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 25.4 тыс. контрактов. На рынке появились продавцы, но больших успехов им достичь не удалось. Отметим, если давление усилится, то мы отправимся ниже уровня 500.0, что приведет к ходу на 430.0.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Будем покупать в случае роста выше 555.0. Ситуация на данный момент выглядит равновесной.

Сценарий падения: имеет смысл держать открытый неделю назад шорт. Кроме того, желающие могут продать здесь по текущим ценам.

Рекомендация:

Покупка: после роста выше 555.0. Стоп: 522.0. Цель: 600.0.

Продажа: сейчас. Стоп: 548.0. Цель: 430.0. Кто в позиции от 540.0 и 530.0, держите стоп на 548.0. Цель: 430.0.

Поддержка – 506.4. Сопротивление – 531.6.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 12 ноября. Вероятнее всего соя достигнет уровня 1100.0. Не покупаем.

Сценарий падения: держим шорты. Ситуация полностью на стороне продавцов.

Рекомендация:

Покупка: нет.

Продажа: нет. Кто в позиции от 1400.0 и 1350.0, перенесите стоп на 1290.0. Цель: 1111.0.

Поддержка – 1094.2. Сопротивление – 1257.2.

Sugar 11 white, ICE

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 28 февраля. Продолжим рекомендовать покупки. Ситуация не однозначна, но пока шансы на рост есть.

Сценарий падения: новые позиции на продажу не открываем, старые держим.

Рекомендация:

Покупка: думать при подходе к 18.20. Или сейчас. Стоп: 19.30. Цель: 23.20.

Продажа: нет. Кто в позиции от 19.50 и 20.00, держите стоп на 20.67. Цель: 18.20.

Поддержка – 19.40. Сопротивление – 21.24.

Сoffee С, ICE

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 20 декабря. Держим лонги, рассчитываем на ход к 244.00.

Сценарий падения: ждем подъема к 244.00 и продаем.

Рекомендация:

Покупка: нет. Кто в позиции от 192.00, держите стоп на 190.00. Цель: 244.00.

Продажа: после падения ниже 190.00. Стоп: 206.0. Цель: 150.00.

Поддержка – 190.65. Сопротивление – 218.35.

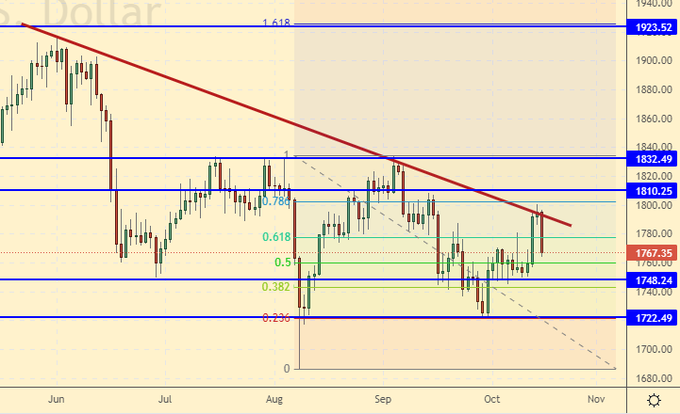

Gold. CME Group

Сценарий роста: быки не смогли закрепиться выше 1800. Только после роста выше данного уровня будем покупать.

Сценарий падения: если рынок упадет ниже 1740.0 будем продавать.

Рекомендации:

Покупка: думать после роста выше 1800.

Продажа: после падения ниже 1740. Стоп: 1770. Цель: 1650.

Поддержка – 1748. Сопротивление – 1810.

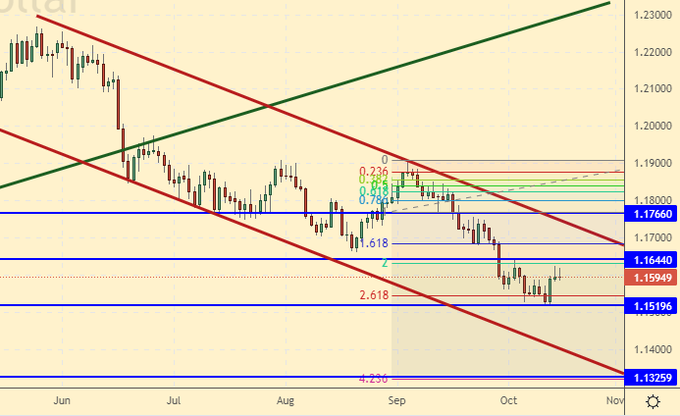

EUR/USD

Сценарий роста: будем держать лонги. Новые позиции не открываем. В ноябре доллар может усилить свои позиции.

Сценарий падения: ждем подъем к 1.1670, там можно добавить к открытым ранее шортам. Также можно открыть новые позиции, кто еще не сделал этого.

Рекомендации:

Покупка: нет. Кто в позиции от 1.1540, перенесите стоп на 1.1530. Цель: 1.2100?!

Продажа: при касании 1.1670. Стоп: 1.1720. Цель: 1.1060. Кто в позиции от 1.1900, перенесите стоп на 1.1730. Цель: 1.1060.

Поддержка – 1.1519. Сопротивление – 1.1644.

USD/RUB

Сценарий роста: при подходе к уровню 70.80 покупки возможны. Однако рост цен на энергоносители способен протолкнуть пару к 67.60. Будем иметь это ввиду.

Сценарий падения: будем продолжать держать открытый восемь недель назад шорт от 73.90. Новых позиций на продажу не открываем. Скорее всего на следующей неделе мы достигнем цели на 70.80.

Рекомендации:

Покупка: при подходе к 70.80. Стоп: 70.30. Цель: 80.00?!

Продажа: нет. Кто в позиции от 73.90, держите стоп на 73.67. Цель: 70.80 (67.60).

Поддержка – 70.71. Сопротивление – 71.54.

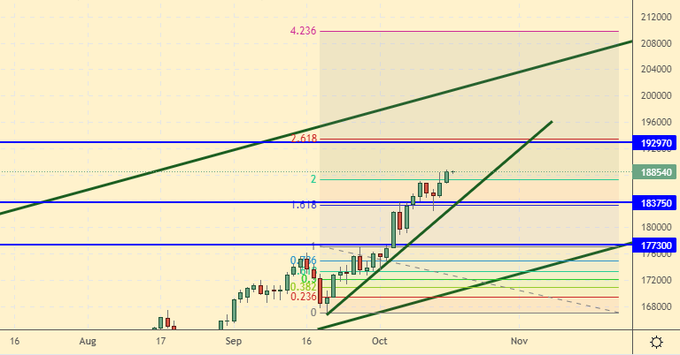

RTSI. MOEX

Сценарий роста: цель на 193000 уже близко. Если у вас есть открытые позиции на покупку, то этот уровень будет сильным уровнем сопротивления. Если его пробьем вверх, то ход к 209000 станет возможным.

Сценарий падения: желающие могут продать при подходе к 193000. При этом желательно следить за фоном, который будет складываться на рынках. Считайте риски и сохраняйте концентрацию.

Рекомендации:

Покупка: нет.

Продажа: при подходе к 193000. Стоп: 197000. Цель: 150000?!

Поддержка – 183750. Сопротивление – 192970.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Baker Hughes. Количество буровых установок в США на 15 октября 2021