15 September 2024, 17:46

Прогноз биржевых цен с 16 по 20 сентября 2024

-

Рынок энергоносителей:

В Москве будут выяснять почему женщины не хотят рожать. Как почему? Потому, что все следят за процентными ставками, курсом доллара и стоимостью акций. Сплошные нервы!

За стабильность, дамы и господа! Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

После плохо объяснимого провала ниже 70.00 Brent восстанавливается. Возможен вариант, когда будет еще одна попытка пробиться вниз после того, как цены поднимутся к 75.00, но вряд ли она увенчается успехом. Скорее всего ОПЕК+ сохранит свою позицию монолитной и странам импортерам не удастся посеять в рядах организации раздрай и панику. Падение цен на Urals в ближайшее время, о чем начали интенсивно писать недруги России на фоне снижения цен, вряд ли состоится на сколь-нибудь значимую величину. В этом году ждут рост мирового ВВП на 3%, что подразумевает хороший спрос на энергоносители. Urals продавали по 65, будут продавать по 60 долларов за баррель.

Есть ли опасность падения цен на нефть в следующем году? Да. Но для этого надо будет пройти некоторый путь. ОПЕК+ должна развалиться, Китай должен перестать расти, а себестоимость добычи в море должна начать падать. Слишком много факторов и ни один из них не так-то просто получить, хотя все они и возможны. Пока прогнозы ряда банков о том, что нефть марки Brent в следующем году будет стоить 55 долларов мы бы поставили под вопрос.

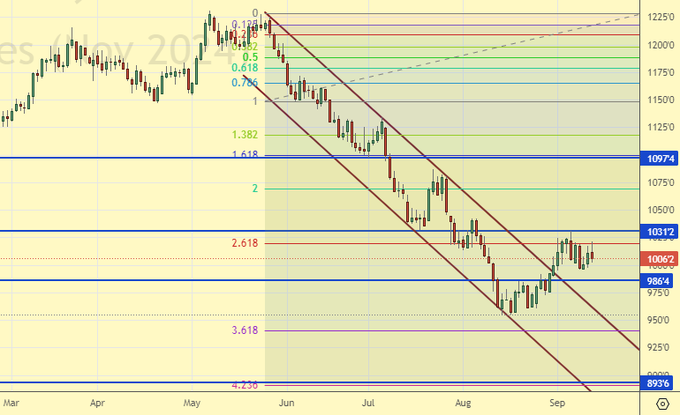

Читая наши прогнозы, вы могли взять ход вниз по фьючерсу на индексу РТС от 115200 до 94060.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Осень началась интересно. Две недели писали о том, как все плохо с точки зрения температурного режима в Европе и США для зерновых, жарко там было, и цены начали разгонять вверх. А по факту видим, что в отчете USDA падение валового сбора по пшенице в ЕС 3% по сравнению с августом, в США без изменений, а по миру падение всего на 0.18%. Быкам вряд ли удастся сильно поднять цены, однако, при спокойном развитии событий с учетом сезонности мы должны постепенно расти. Рынок после остановки или отката вниз способен восстановиться от текущих уровней еще на 10% как по пшенице, так и по кукурузе.

Основная кормовая культура показала отличные перспективы по сохранению объемов урожая. Скорее всего это будет второй результат в истории после рекордного прошлого года. В такой ситуации ждать сильного роста цен не приходится. Есть только один бычий сценарий для кукурузы – это активное развитие программ по производству биоэтанола. Но пока Brent ниже 80 долларов за баррель мы не увидим больших проектов в данном направлении.

Внутри России есть риск роста цен на зерно из-за инфляции, что может сократить маржу трейдеров при условии стабильности или даже укрепления курса рубля к доллару, а также при отсутствии роста цен на FOB. При спокойном развитии событий мы можем ожидать цен на 3-й класс в регионах на уровне 14200 – 14500, курса рубля к доллару в районе 95.00 и цены н FOB около 230 долларов за тонну к концу октября и 240 долларов за тонну к концу ноября.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Доллар/рубль:

Прошло заседание ЦБ РФ. Ставку подняли на 1% до 19% годовых, что будет заставлять предпринимателей искать более быстрые формы оборота денежных средств, так как деньги становятся все более дорогими. Торговля, там, где она возможна, будет выигрывать против большинства видов производственной деятельности. Пока по магазинным полкам не видно, чтобы цены стабилизировались. Инфляция и дальше будет заставлять ЦБ понимать процентную ставку, что может привести к сокращению долгосрочных инвестиций и росту спекулятивных операций.

Перспективы для рубля на горизонте 3 – 6 месяцев остаются негативными. Это связано как с санкциями, так и с расходами на проведение СВО.

Отдельно отметим, что публичное тиражирование слухов, ожиданий, сплетен вперемешку с фактами о предоставлении права Украине наносить удары вглубь России западным дальнобойным оружием не добавляет оптимизма.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих выросла на 58.7 тыс. контрактов. Изменение значительное. Покупатели бежали. Продавцы активно заходили на рынок в больших объемах. Покупатели потеряли контроль над рынком.

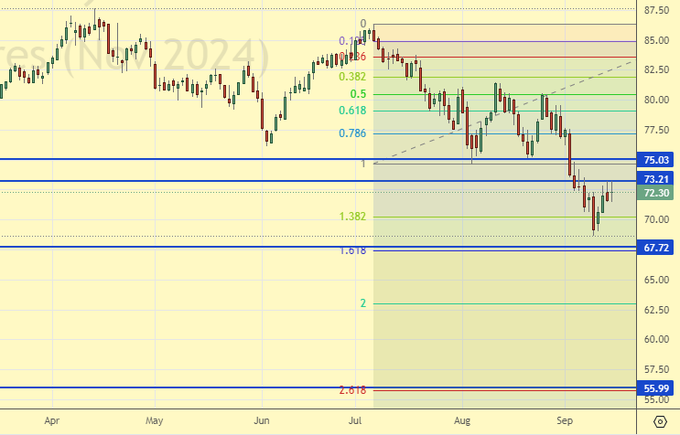

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 30 сентября. Пробой ниже 70.00, может привести к более низким уровням. Не покупаем.

Сценарий падения: подъем к 75.50 можно использовать для продаж. У продавцов преимущество после постановки нового минимума.

Рекомендации для рынка нефти марки Brent:

Покупка: нет.

Продажа: в случае роста к 75.50. Стоп: 75.90. Цель: 56.00.

Поддержка – 67.72. Сопротивление – 73.21.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок выросло на 5 штук и составляет 488 штук.

Коммерческие запасы нефти в США выросли на 0.833 до 419.143 млн. баррелей, при прогнозе +0.9 млн. баррелей. Запасы бензина выросли на 2.31 до 221.552 млн. баррелей. Запасы дистиллятов выросли на 2.308 до 125.023 млн. баррелей. Запасы в хранилище Кушинг упали на -1.704 до 24.69 млн. баррелей.

Добыча нефти не изменилась и составляет 13.3 млн. баррелей в день. Импорт нефти вырос на 1.075 до 6.867 млн. баррелей в день. Экспорт нефти упал на -0.451 до 3.305 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 1.526 до 3.562 млн. баррелей в день. Переработка нефти упала на -0.5 до 92.8 процента.

Спрос на бензин упал на -0.46 до 8.478 млн. баррелей в день. Производство бензина упало на -0.371 до 9.377 млн. баррелей в день. Импорт бензина упал на -0.012 до 0.643 млн. баррелей в день. Экспорт бензина вырос на 0.071 до 0.936 млн. баррелей в день.

Спрос на дистилляты упал на -0.439 до 3.558 млн. баррелей. Производство дистиллятов выросло на 0.04 до 5.209 млн. баррелей. Импорт дистиллятов вырос на 0.019 до 0.201 млн. баррелей. Экспорт дистиллятов вырос на 0.116 до 1.523 млн. баррелей в день.

Спрос на нефтепродукты упал на -1.158 до 19.383 млн. баррелей. Производство нефтепродуктов упало на -0.237 до 22.083151 млн. баррелей. Импорт нефтепродуктов вырос на 0.165 до 1.976 млн. баррелей. Экспорт нефтепродуктов упал на -0.092 до 7.238 млн. баррелей в день.

Спрос на пропан вырос на 0.094 до 0.823 млн. баррелей. Производство пропана выросло на 0.013 до 2.702 млн. баррелей. Импорт пропана вырос на 0.036 до 0.115 млн. баррелей. Экспорт пропана вырос на 0.169 до 1.833 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 19.4 тыс. контрактов. Покупателей на было. Продавцы наращивали позиции. Быки пока сохраняют контроль.

Сценарий роста: перешли на ноябрьский фьючерс, дата экспирации 22 октября. Медведи пришли на рынок. Не покупаем.

Сценарий падения: подъем к 73.50 можно использовать для продаж. Исходя из сложившейся картины мы вынуждены предполагать падение к 60.00.

Рекомендации для нефти марки WTI:

Покупка: нет.

Продажа: при подходе к 73.50. Стоп: 74.60. Цель: 61.30.

Поддержка – 64.52. Сопротивление – 70.25.

Gas-Oil. ICE

Сценарий роста: рассматриваем октябрьский фьючерс, дата экспирации 10 октября. Цены могут восстановиться до уровня 740.00. Можно купить.

Сценарий падения: продавать можно только после восстановления рынка. Район 740.00 выглядит интересным для продаж.

Рекомендации по Gasoil:

Покупка: сейчас (652.75). Стоп: 637.00. Цель: 740.00.

Продажа: при подходе к 740.00. Стоп: 760.00. Цель: 550.00.

Поддержка – 626.50. Сопротивление – 689.00.

Natural Gas. CME Group

Сценарий роста: рассматриваем октябрьский фьючерс, дата экспирации 26 сентября. Продолжаем держать лонги с целью на 2.830.

Сценарий падения: ничего интересного. Вне рынка.

Рекомендации по природному газу:

Покупка: нет. Кто в позиции от 2.127, перенесите стоп на 2.050. Цель: 2.380 (5.000?!).

Продажа: нет.

Поддержка – 1.987. Сопротивление – 2.419.

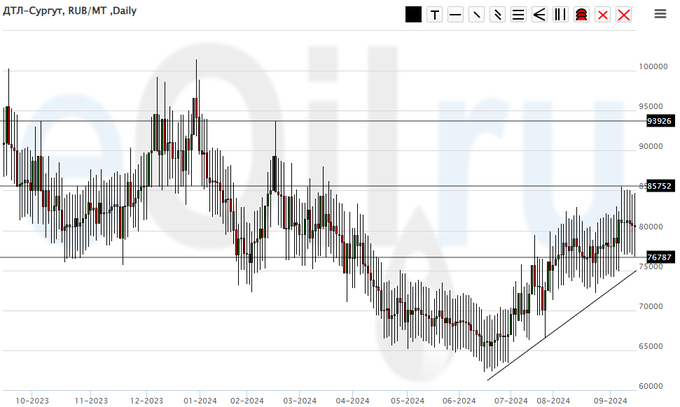

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: будем держать лонг. Шансы на рост неплохие.

Сценарий падения: продавать не будем, так как поверить в то, что сейчас дизель не нужен, мы не можем.

Рекомендации по рынку дизеля:

Покупка: нет. Кто в позиции от 65000, перенесите стоп на 71000. Цель: 100000!

Продажа: нет.

Поддержка – 76787. Сопротивление – 85752.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: для новых покупок нужен откат к 20000. Ждем.

Сценарий падения: продавать не будем, есть риск дальнейшего роста цен.

Рекомендации по рынку ПБТ:

Покупка: при касании 20000. Стоп: 17000. Цель: 40000.

Продажа: нет.

Поддержка – 24297. Сопротивление – 36250.

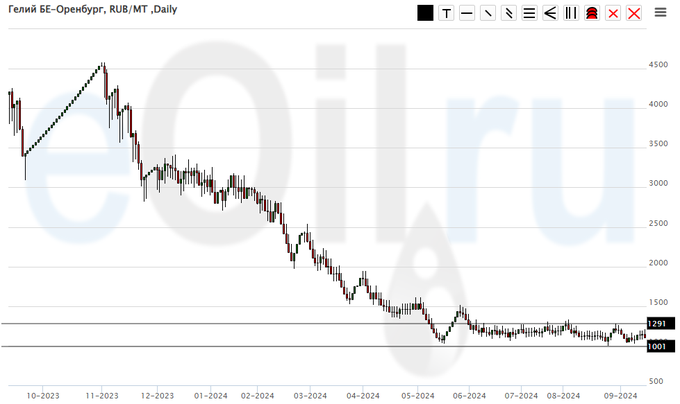

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: видим застой. Вне рынка.

Сценарий падения: остаемся вне рынка, цены низки.

Рекомендации по рынку гелия:

Покупка: нет.

Продажа: нет.

Поддержка – 1001. Сопротивление – 1291.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса по Wheat. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 13.2 тыс. контрактов. Продавцы и покупатели сокращали свои позиции. Медведи делали это активнее. Медведи сохраняют контроль.

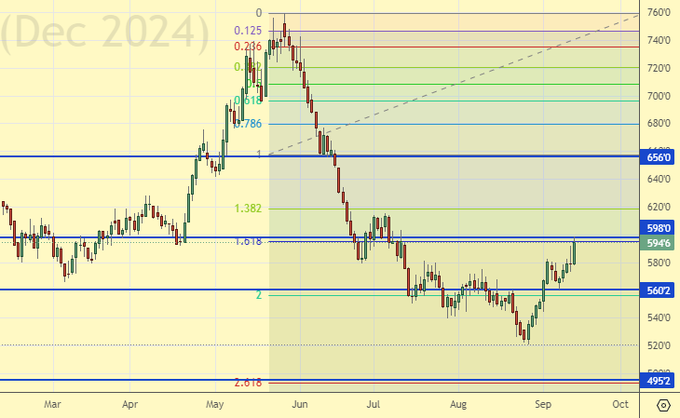

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 13 декабря. На откатах вниз можно покупать.

Сценарий падения: текущий вылет наверх не сломал медведей. Однако, для продаж нам нужны уровни выше текущих. Риск падения цен к 500.0 остается.

Рекомендации для рынка пшеницы:

Покупка: при подходе к 500.0. Стоп: 490.0. Цель: 650.0.

Продажа: при подходе к 650.0. Стоп: 675.0. Цель: 540.0.

Поддержка – 560.2. Сопротивление – 598.0.

Смотрим на объемы открытого интереса по Corn. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 41.4 тыс. контрактов. Изменение значительное. Покупатели заходили на рынок в небольших объемах. Продавцы сокращали свои позиции. Медведи пока контролируют ситуацию.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 13 декабря. Пока мы ниже 445.0 риск падения к 360.0 остается. Интересно купить от 395.0.

Сценарий падения: при подходе к 445.0 можно продать. Нельзя исключать, что восстановление цен будет краткосрочным.

Рекомендации для рынка кукурузы:

Покупка: при подходе к 395.0. Стоп: 390.0. Цель: 445.0.

Продажа: при подходе к 445.0. Стоп: 465.0. Цель: 360.0?!

Поддержка – 397.0. Сопротивление – 416.0.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 14 ноября. Учитывая рекордный валовый сбор по сое, расти нам будет очень тяжело. Не покупаем.

Сценарий падения: продадим еще раз, несмотря на две предыдущие неудачи. Масличных много. Мы должны продолжить падать.

Рекомендации для рынка сои:

Покупка: при подходе к 850.0. Стоп: 830.0. Цель: 1100.0.

Продажа: сейчас (1006.0). Стоп: 1035.0. Цель: 850.0.

Поддержка – 986.4. Сопротивление – 1031.6.

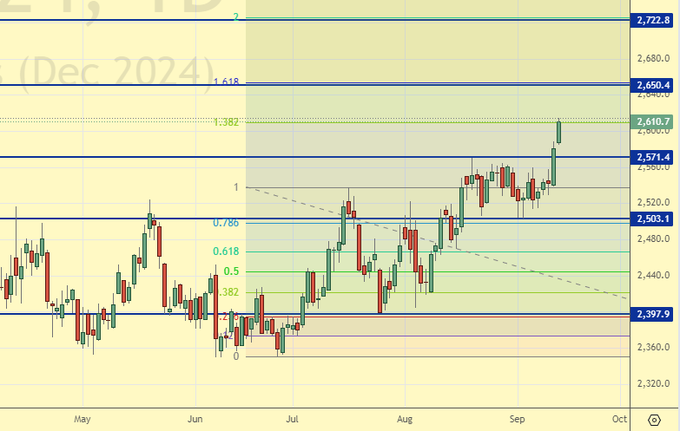

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 27 декабря. После выхода из консолидации вверх покупаем на откатах.

Сценарий падения: позиция продавцов полностью развалилась. Не продаем.

Рекомендации по рынку золота:

Покупка: при подходе к 2560. Стоп: 2540. Цель: 3140.

Продажа: нет.

Поддержка – 2571. Сопротивление – 2650.

EUR/USD

Сценарий роста: до заседания ФРС 18-го числа рынок скорее всего будет стоять. Пока мы выше 1.1000 лучше отдавать предпочтение быкам, если окажемся ниже 1.0900 будем продавать.

Сценарий падения: интересно продать с текущих уровней. Если доллар усилится к концу недели, то такой выгодной позиции уже не получить.

Рекомендации по паре евро/доллар:

Покупка: при откате к 1.0900. Стоп: 1.0870. Цель: 1.2000.

Продажа: сейчас (1.1072). Стоп: 1.1130. Цель: 1.0000!

Поддержка – 1.1001. Сопротивление – 1.1101.

USD/RUB

Сценарий роста: перешли на декабрьский фьючерс, дата экспирации 19 декабря. Ничего нового. Рынок способен пройти выше. Держим лонг.

Сценарий падения: интересных идей для продаж нет. Вне рынка.

Рекомендации по паре доллар/рубль:

Покупка: нет. Кто в позиции от 85976, перенесите стоп на 87900. Цель: 100000 (200000. Да-да, такое возможно).

Продажа: нет.

Поддержка – 89400. Сопротивление – 91318.

RTSI. MOEX

Сценарий роста: перешли на декабрьский фьючерс, дата экспирации 19 декабря. Покупать будем при подходе к 90600. Провал под 90600 приведет к паническому сбросу акций.

Сценарий падения: учитывая значительный объем прибыли от шорта, закрываем позицию. Вход в шорт на декабрьском фьючерсе можно осуществить от 105000. Если подхода к этому уровню не будет, то ищем возможности для торговли на других рынках.

Рекомендации по индексу РТС:

Покупка: при подходе к 90600. Стоп: 90300. Цель: 105000.

Продажа: думать при подходе к 105000.

Поддержка – 93170. Сопротивление – 98230.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Reuters: ЕК предложила заморозить активы ЦБ России на пять лет