14 January 2024, 17:19

Прогноз биржевых цен с 15 по 19 января 2024

-

Рынок энергоносителей:

Проблема в том, что болезнь становится хронической и все привыкают к ней, как к чему-то обыденному. Тренд на передел мира набирает обороты. Присваивание российских активов – это полбеды, что будет, когда еще присвоят и китайские.

Военный инженер тоже теперь престижная профессия, а не какой-то там валютный трейдер. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

США ударили по йеменским хуситам. Весь Йемен встал на дыбы, как это и должно произойти в нормальной стране. Если Вашингтону нужна была напряженность по полной программе, то он её получил. Ждем терактов. Потопленных танкеров, сбитых самолетов и тому подобных вещей. Торговать в таких условиях, не имея доступа к новостям, крайне непросто. Однако, можно сказать, что вряд ли рынок нефти ждут простые времена.

Сценарий с падением на 65.00 по Brent, о котором можно было рассуждать в конце декабря, стал маловероятным. Если понедельник у нас закрывается длинной зеленой свечой, то стоит посмотреть по нефти на 120.00.

Посмотрим чуть вперед: получая от Китая и Индии валюты неизвестного происхождения за проданную нефть Россия будет рано или поздно вынуждена продавать её за рубли. Да, в этом случае у нас будут проблемы с бюджетом, так как рубль окрепнет, и нам придется пройти через несколько крайне тяжелых месяцев, но получать за нефть «ничего» или криптовалюту, это не путь. Это безумие. Да, это будет сломом всей сложившейся модели, но судя по визитам англичанина и француза в Киев, Запада для нас в текущих реалиях уже нет. А французскую олимпиаду никто и смотреть не будет. И башня с кучей заклепок в вашем Париже никому не интересна.

Читая наши прогнозы, вы могли взять ход вниз по фьючерсу на индекс РТС от 114000 до 112000 пунктов.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

USDA отчиталось о положительных взглядах на урожай сезона 23/24. Видим рост прогнозов валового сбора по пшенице и по кукурузе. Рост по пшенице составил 0.24%, по кукурузе 1.12%.

По оценке USDA Россия собрала 91 млн. тонн пшеницы, после предыдущего отчета сбор увеличен на 1 млн. тонн. Это дает нам экспортный потенциал в размере 65 млн. тонн. Продолжаем отмечать, что в сложившихся обстоятельствах подобный профицит гарантирует продовольственную безопасность страны сколько бы яйца не стоили.

Отметим падение стоимости кукурузы как в Аргентине, где сложились благоприятные условия, но также и в Бразилии, и в США. Стоимость FOB по данной культуре упала на 7 долларов за месяц до 210 – 220 долларов в зависимости от порта отгрузки. Также отметим, что кукурузы много. Конечные запасы растут на 3.17% месяц к месяцу, что и привело к текущему падению цен в Чикаго.

Судовладельцы вынуждены отправлять сухогрузы из Европы в Азию и обратно в обход Африки вместо того, чтобы судам проходить через Суэцкий канал и Баб-Эль-Мандебский пролив, что уже увеличило стоимость фрахта. Эти издержки, в размере от 10 до 20 долларов за тонну, лягут на плечи покупателей, что будет негативно сказываться на ценах и инфляции. Европейским странам придется существенно нарастить складские мощности для обеспечения товарами собственного населения, которые, как известно производятся в Азии.

Доллар/рубль:

Высокая ставка начала влиять на умы и народ понес деньги в банк. Проблема банкиров в том, что привлечь-то они капитал под 16% смогли, а вот выдать кредиты при ставке выше 20% крайне сложно. Думающий, он же зарабатывающий заемщик, не будет брать лишнего под непомерный процент.

Рубль способен сходить не только к 85.00, но и к 80.00 при условии, что давление внешних факторов не усилится.

Отметим, что «бюджетное правило» вернулось. Психологически это сильный ход, который должен показать, что страна справляется со всеми текущими задачами и период сильного стресса позади.

Сильная экономическая связь с Китаем не даст ценам расти очень быстро, более 15% в год. Так будет продолжаться до тех пор, пока в самом Китае всё в порядке.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 40.7 тыс. контрактов. Разница существенная. Покупатели заходили на рынок, продавцы бежали. Быки укрепили преимущество.

Сценарий роста: рассматриваем январский фьючерс, дата экспирации 31 января. Будем покупать в случае роста выше 81.60. Пока есть сомнения в способности быков развернуть тренд вверх.

Сценарий падения: шорт с текущих уровней интересен с точки зрения техники. Падение к 65.00 остается основной идеей.

Рекомендации для рынка нефти марки Brent:

Покупка: думать при подходе к 65.00. В случае роста выше 81.60. Стоп: 77.70. Цель: 120.00. Считайте риски!

Продажа: сейчас (78.75). Стоп: 80.90. Цель: 65.00. Кто в позиции от 76.10, держите стоп на 80.90. Цель: 65.00.

Поддержка – 74.77. Сопротивление – 80.69.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок снизилось на 2 штуки и составляет 499 единиц.

Коммерческие запасы нефти в США выросли на 1.338 до 432.403 млн. баррелей, при прогнозе -0.675 млн. баррелей. Запасы бензина выросли на 8.028 до 244.982 млн. баррелей. Запасы дистиллятов выросли на 6.528 до 132.383 млн. баррелей. Запасы в хранилище Кушинг упали на -0.506 до 34.173 млн. баррелей.

Добыча нефти не изменилась и составляет 13.2 млн. баррелей в день. Импорт нефти упал на -0.654 до 6.241 млн. баррелей в день. Экспорт нефти упал на -1.97 до 3.322 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 1.316 до 2.919 млн. баррелей в день. Переработка нефти упала на -0.6 до 92.9 процента.

Спрос на бензин вырос на 0.371 до 8.325 млн. баррелей в день. Производство бензина выросло на 0.901 до 9.656 млн. баррелей в день. Импорт бензина упал на -0.159 до 0.5 млн. баррелей в день. Экспорт бензина упал на -0.088 до 0.823 млн. баррелей в день.

Спрос на дистилляты вырос на 0.774 до 3.432 млн. баррелей. Производство дистиллятов упало на -0.064 до 5.167 млн. баррелей. Импорт дистиллятов вырос на 0.08 до 0.274 млн. баррелей. Экспорт дистиллятов упал на -0.249 до 1.076 млн. баррелей в день.

Спрос на нефтепродукты вырос на 0.546 до 19.605 млн. баррелей. Производство нефтепродуктов выросло на 0.288 до 22.346 млн. баррелей. Импорт нефтепродуктов упал на -0.176 до 1.916 млн. баррелей. Экспорт нефтепродуктов упал на -0.333 до 6.238 млн. баррелей в день.

Спрос на пропан вырос на 0.233 до 1.591 млн. баррелей. Производство пропана упало на -0.004 до 2.637 млн. баррелей. Импорт пропана упал на -0.035 до 0.111 млн. баррелей. Экспорт пропана вырос на 0.029 до 0.102 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 24.4 тыс. контрактов. Продавцы бежали, при этом покупатели неохотно входят в рынок. Быки контролируют ситуацию.

Сценарий роста: рассматриваем февральский фьючерс, дата экспирации 22 января. Если будет рост выше 76.30 можно будет подумать о покупках.

Сценарий падения: пока мы в падающем канале будем смотреть вниз.

Рекомендации для нефти марки WTI:

Покупка: при подходе к 61.50. Стоп: 58.50. Цель: 120.00. После роста выше 76.60. Стоп: 72.70. Цель: 110.00.

Продажа: сейчас. Стоп: 75.80. Цель: 61.50. Кто в позиции от 73.90, держите стоп на 75.80. Цель: 61.50.

Поддержка – 69.33. Сопротивление – 76.30.

Gas-Oil. ICE

Сценарий роста: рассматриваем февральский фьючерс, дата экспирации 12 февраля. Пока быки неубедительны, однако, у них есть сейчас психологическое преимущество из-за событий в Красном море.

Сценарий падения: продолжим держать шорт в расчете на погружение к 600.00.

Рекомендации по Gasoil:

Покупка: думать при подходе к 600.00. После роста выше 830.00. Стоп: 770.00. Цель: 1200.00.

Продажа: сейчас. Стоп: 830.00. Цель: 600.00 (пересмотрена).

Поддержка – 731.75. Сопротивление – 815.75.

Natural Gas. CME Group

Сценарий роста: рассматриваем февральский фьючерс, дата экспирации 29 января. Для покупок уровни неудобны. Вне рынка.

Сценарий падения: продажи возможны, однако, напряженность в Красном море может продолжить толкать цены вверх.

Рекомендации по природному газу:

Покупка: нет.

Продажа: сейчас. Стоп: 3.600. Цель: 2.600. Уменьшите риск по сделке в 2 раза от стандартного.

Поддержка – 2.600. Сопротивление – 3.403.

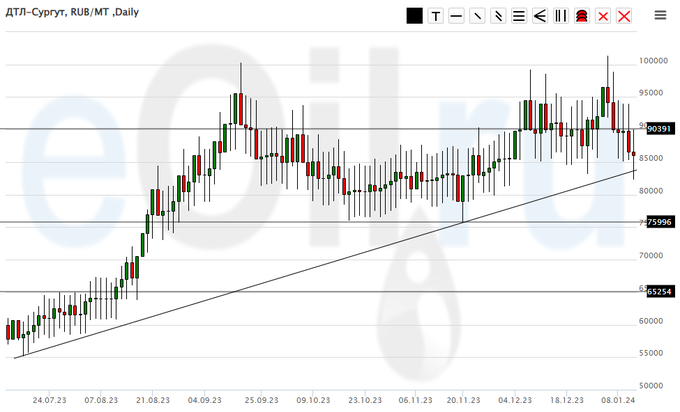

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: продолжаем оставаться вне рынка. Цены слишком высоки для интересных покупок.

Сценарий падения: продолжим держать шорт. Возможно некоторое снижение в случае хода ниже 80000.

Рекомендации по рынку дизеля:

Покупка: нет.

Продажа: нет. Кто в позиции от 90300, перенесите стоп на 96000. Цель: 65000.

Поддержка – 75996. Сопротивление – 90391.

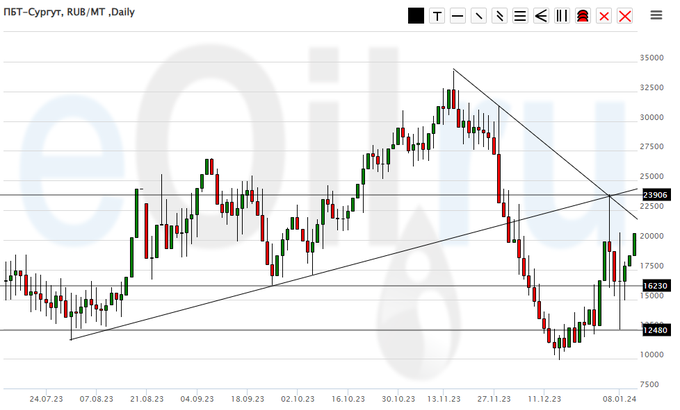

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: покупки с текущих уровней не интересны. Вне рынка.

Сценарий падения: можно продать по текущим ценам, но ситуация не самая комфортная. Слишком высокая волатильность. Шорт от 23000 выглядел бы лучше.

Рекомендации по рынку ПБТ:

Покупка: нет.

Продажа: при подходе к 23000. Стоп: 26000. Цель: 15000. Считайте риски!

Поддержка – 16230. Сопротивление – 23906.

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: будем держать лонг. Продолжаем рассчитывать, что рынок не уйдет ниже 2700.

Сценарий падения: остаемся вне рынка, цены низки.

Рекомендации по рынку гелия:

Покупка: нет. Кто в позиции от 3200, держите стоп на 2700. Цель: 5000.

Продажа: нет.

Поддержка – 2758. Сопротивление – 3426.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса по Wheat. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 2.3 тыс. контрактов. На рынок вошло небольшое число покупателей, продавцы отступили. Медведи пока контролируют рынок.

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 14 марта. Мы почти пришли к 580.0. Вопрос: покупать сейчас или ждать? Выберем ждать.

Сценарий падения: кукуруза падает. Она тащит вниз пшеницу, но ниже 570.0 ей будет сложно пройти.

Рекомендации для рынка пшеницы:

Покупка: при откате к 580.0. Стоп: 560.0. Цель: 700.0. Думать в случае роста выше 625.0.

Продажа: нет.

Поддержка – 579.5. Сопротивление – 614.2.

Смотрим на объемы открытого интереса по Corn. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 36.3 тыс. контрактов. Резкий приток продавцов и отступление покупателей. Медведи упрочили своё преимущество.

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 14 марта. Ждем прилета цен в район 420.0. Там будем покупать.

Сценарий падения: вероятность хода к 420.0 выросла с красным закрытием пятницы. Держим шорт.

Рекомендации для рынка кукурузы:

Покупка: при подходе к 420.0. Стоп: 407.0. Цель: 600.0.

Продажа: нет. Кто в позиции от 470.0, перенесите стоп на 467.0. Цель: 422.0 (пересмотрена).

Поддержка – 421.0. Сопротивление – 468.3.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 14 марта. Отскок после агрессивного падения. Но мы пока воздержимся от покупок.

Сценарий падения: продолжим держать шорт. В целом дошли до 1200.0. Более низкие уровни также возможны. В случае падения ниже 1190 можно нарастить позицию.

Рекомендации для рынка сои:

Покупка: пока нет.

Продажа: нет. Кто в позиции от 1295.0, перенесите стоп на 1284.0. Цель: 1000.0?!

Поддержка – 1201.7. Сопротивление – 1281.2.

Сценарий роста: угроза падения к 1910 (1810) стала меньше из-за событий вокруг Йемена, но она еще актуальна. Пока воздерживаемся от покупок.

Сценарий падения: угроза пробоя вниз растущего канала остается. Доллар может продолжить усиливать свои позиции.

Рекомендации по рынку золота:

Покупка: нет.

Продажа: нет. Кто в продаже от 2090, перенесите стоп на 2084. Цель: 1910 (1810).

Поддержка – 2012. Сопротивление – 2063.

EUR/USD

Сценарий роста: возьмем паузу на неделю, хотя и не отрицаем потенциальной слабости доллара в будущем.

Сценарий падения: держим шорт. Есть перспектива хода к 1.0720.

Рекомендации по паре евро/доллар:

Покупка: нет.

Продажа: нет. Кто в позиции от 1.1050, перенесите стоп на 1.1060. Цель: 1.0720 (1.0000?!).

Поддержка – 1.0876. Сопротивление – 1.0998.

USD/RUB

Сценарий роста: возможно, что быки будут сломлены на следующей неделе. Вне рынка.

Сценарий падения: шорт с текущих уровней выглядит некорректно. Продажа в случае подъема к 90.00 возможна.

Рекомендации по паре доллар/рубль:

Покупка: нет.

Продажа: при подходе к 90.00. Стоп: 91.00. Цель: 75.00?!!!

Поддержка – 87.71. Сопротивление – 92.83.

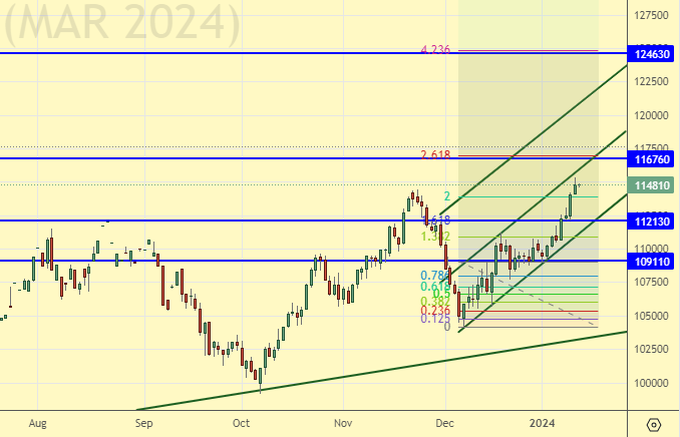

RTSI. MOEX

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 21 марта. Растем за счет объявлений компаний о дивидендах, а также за счет укрепления рубля. Напрашивается коррекция, поэтому агрессивно подожмем стоп-ордер.

Сценарий падения: скорее всего мы дойдем до 117000, дальнейший рост вряд ли будет возможен без какого-либо допинга. Например, от растущих цен на нефть. От этого уровня возможен откат вниз.

Рекомендации по индексу РТС:

Покупка: нет. Кто в позиции от 105000, перенесите стоп на 114400. Цель: 124500.

Продажа: думать при подходе к 117000.

Поддержка – 112130. Сопротивление – 116760.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.