13 August 2023, 17:29

Прогноз биржевых цен с 14 по 18 августа 2023

-

Рынок энергоносителей:

На прошлой неделе в космос запустили автоматическую станцию «Луна -25» а также рубль. У каждого из объектов будут разные траектории. Один будут сажать на полюс Луны, второй… его могут оставить в свободном полете, возможно, что «деревянный» возьмет курс на Солнце, сгорит там и стает цифровым.

Мы в ужасе от закрытия пятницы по паре USD/RUR и теперь верим в загробную жизнь, в загробную жизнь рубля. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

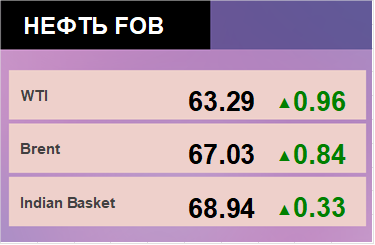

Нефть пока держится. Отчет ОПЕК радует быков прогнозами о росте спроса на нефть в 4-м квартале до 103 млн. баррелей в сутки. В 24-м году спрос в 4-м квартале оценивается уже в 105 млн. баррелей в сутки.

Этим надеждам вряд ли суждено будет сбыться, так как в Китае дефляция, его экспорт падает. В США и Европу он упал уже более чем на 20% год к году. Из-за затоваренности Китай сокращает импорт сырья. Если сборочный цех планеты встанет, то начнется цепная реакция.

По классике, в момент, когда ставки в США после пика начинают снижаться, в мире начинается экономический кризис. Вряд ли ОПЕК стоит рисовать столь радужные картины по росту спроса на сырье сейчас. Не солидно.

Для России падение спроса на нефть, которое неизбежно будет в случае кризиса, крайне опасно, так как кроме падения цен, чего можно избежать путем дальнейших сокращений добычи, может наступить момент, когда по приказу из Лондона Индия перестанет покупать российскую нефть и будет брать её, как и раньше, на Ближнем Востоке, а Россия будет искусственно вырезана из экономики всей цивилизации. С нефтью случится тоже самое, что уже случилось с газом: российские поставки заместят другие игроки.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

USDA опубликовало новый прогноз по урожаю на сезон 23/24. Цифры вышли неплохие. Есть небольшое снижение, которое можно связать с жаркой погодой в Европе, но в целом картинка остается оптимистичной. Пшеница: падение на 0.41% до 793.373 млн. тонн. Кукуруза: падение на 0.9% до 1213501. Соя: падение на 0.62% до 402.787 млн. тонн.

Судя по всему, из-за постоянных прилетов с украинской стороны работа портов на юге России нарушена, что привело к коллапсу на железной дороге. Темпы отгрузки зерна замедлились. Накапливается объем, который на бумаге может быть уже продан, но физически он остается на территории Р. Этот факт будет давить на цены в Черноморском регионе и несколько поднимет их в Чикаго, в случае если ситуация не будет разрешена в течение месяца. Не исключено, что пока пробка не рассосется пшеница из РФ пойдет в Среднюю Азию. Казахстан может закрыть транзит не только автотранспортом, что уже сделано, но и по ж/д, защищая своих фермеров, которые традиционно продают зерно на юг.

Доллар/рубль:

Теперь по рублю. Или два последних слова надо писать слитно?

Ну что ж… судя по всему бюджет будет сбалансирован любыми средствами. В этом году это почти удастся. В следующем, такими темпами как сейчас, нас ждет курс 200, то есть мы снова рухнем в два раза. И так год за годом: 400, 800, 1600… Если это действительно произойдет, то это будет хуже наших ожиданий. Ослабление рубля по 20 – 30% в год при проведении СВО было бы неплохим вариантом, и народ морально был к этому готов. Но по 100% в год, это слишком.

Нас ждет осенью, в октябре, инфляция в районе 25% годовых, которая будет связана с ростом цен на одежду и товары длительного пользования (особенно сильно вырастут цены на автомобили и электронику). Продукты питания будут оставаться доступными, но рост цен на них также будет продолжен и к декабрю мы увидим сильный рост индексов всяких новогодних салатов, который по итогам года составит также около 25% год к году.

Спешим успокоить, что в нижнем сегменте роскоши: некрупные бриллианты, неколлекционные часы, мазня неизвестных художников, антикварная мебель цены будут расти не столь агрессивно. При этом в верхнем сегменте будет наблюдаться кратный рост цен в рублях.

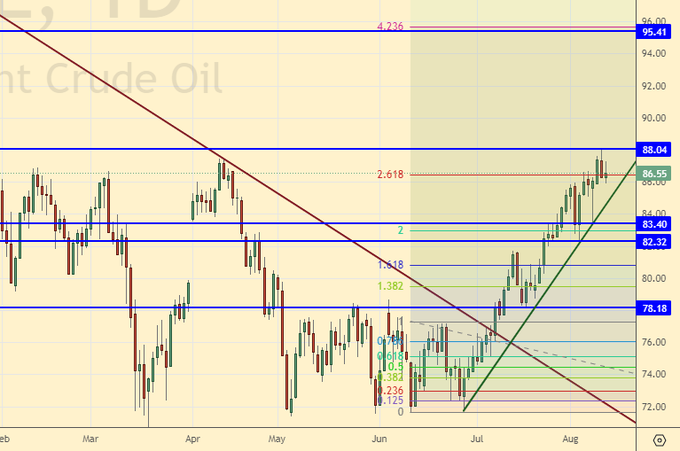

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 0.4 тыс. контрактов. Покупатели и продавцы в незначительных объемах заходили на рынок. Спред между длинными и короткими позициями расширился, быки продолжают контролировать ситуацию.

Сценарий роста: рассматриваем августовский фьючерс, дата экспирации 31 августа. Продолжаем оставаться вне рынка. Хороших уровней для покупок нет.

Сценарий падения: рынок явно перекуплен. В случае закрытия дня ниже 86.00, можно продать. Однако, снизьте риски по капиталу в два раза от вашего стандартного уровня.

Рекомендации для рынка нефти марки Brent:

Покупка: нет.

Продажа: в случае закрытия дня ниже 86.00. Стоп: 87.70. Цель: 78.30.

Поддержка – 83.40. Сопротивление – 88.04.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок не изменилось и составляет 525 штук.

Коммерческие запасы нефти в США выросли на 5.851 до 445.622 млн. баррелей, при прогнозе +0.567 млн. баррелей. Запасы бензина упали на -2.661 до 216.42 млн. баррелей. Запасы дистиллятов упали на -1.706 до 115.447 млн. баррелей. Запасы в хранилище Кушинг выросли на 0.159 до 34.639 млн. баррелей.

Добыча нефти выросла на 0.4 до 12.6 млн. баррелей в день. Импорт нефти вырос на 0.014 до 6.682 млн. баррелей в день. Экспорт нефти упал на -2.923 до 2.36 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 2.937 до 4.322 млн. баррелей в день. Переработка нефти выросла на 1.1 до 93.8 процента.

Спрос на бензин вырос на 0.464 до 9.302 млн. баррелей в день. Производство бензина выросло на 0.092 до 9.921 млн. баррелей в день. Импорт бензина упал на -0.261 до 0.684 млн. баррелей в день. Экспорт бензина вырос на 0.123 до 0.941 млн. баррелей в день.

Спрос на дистилляты упал на -0.064 до 3.762 млн. баррелей. Производство дистиллятов выросло на 0.05 до 4.911 млн. баррелей. Импорт дистиллятов упал на -0.048 до 0.065 млн. баррелей. Экспорт дистиллятов вырос на 0.042 до 0.196 млн. баррелей в день.

Спрос на нефтепродукты вырос на 0.704 до 20.727 млн. баррелей. Производство нефтепродуктов выросло на 0.747 до 22.778 млн. баррелей. Импорт нефтепродуктов упал на -0.168 до 1.801 млн. баррелей. Экспорт нефтепродуктов упал на -0.085 до 6.411 млн. баррелей в день.

Спрос на пропан упал на -0.082 до 0.803 млн. баррелей. Производство пропана выросло на 0.187 до 2.687 млн. баррелей. Импорт пропана вырос на 0.025 до 0.104 млн. баррелей. Экспорт пропана упал на -0.119 до 0.07 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 6.4 тыс. контрактов. Покупатели и продавцы уходили с рынка, но продавцы делали это активнее. Преимущество на рынке остается за быками.

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 22 августа. Покупать на текущих уровнях нет никакого смысла. Вне рынка.

Сценарий падения: надо продолжать искать уровни для продаж пока мы находимся ниже 86.20. Продаем в случае закрытия дня ниже 82.00.

Рекомендации для нефти марки WTI:

Покупка: нет.

Продажа: в случае закрытия дня ниже 82.00. Стоп: 83.70. Цель: 75.20. Считайте риски!

Поддержка – 81.83. Сопротивление – 86.06.

Gas-Oil. ICE

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 12 сентября. В покупках нет никакого смысла. Вне рынка.

Сценарий падения: быки пока очень убедительны. Воздержимся от продаж.

Рекомендации по Gasoil:

Покупка: нет.

Продажа: нет.

Поддержка – 904.75. Сопротивление – ???

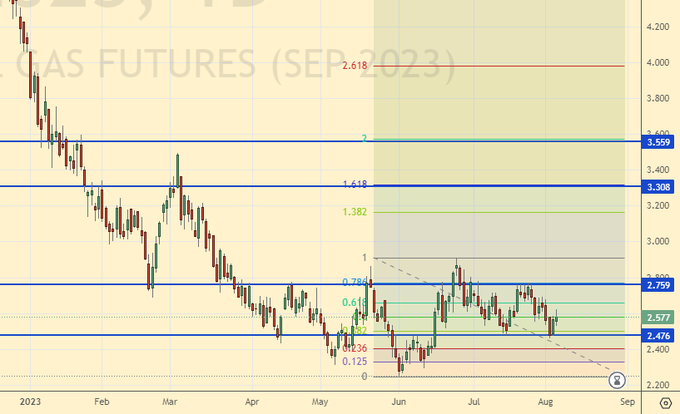

Natural Gas. CME Group

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 29 августа. Ничего не изменилось за неделю. Продолжим стоять в лонгах.

Сценарий падения: не продаем. Только при подходе к 4.000 можно задуматься о входе в шорт.

Рекомендации по природному газу:

Покупка: нет. Кто в позиции от 2.137, 2.223 и 2.430, перенесите стоп на 2.320. Цель: 3.900.

Продажа: нет.

Поддержка – 2.476. Сопротивление – 2.759.

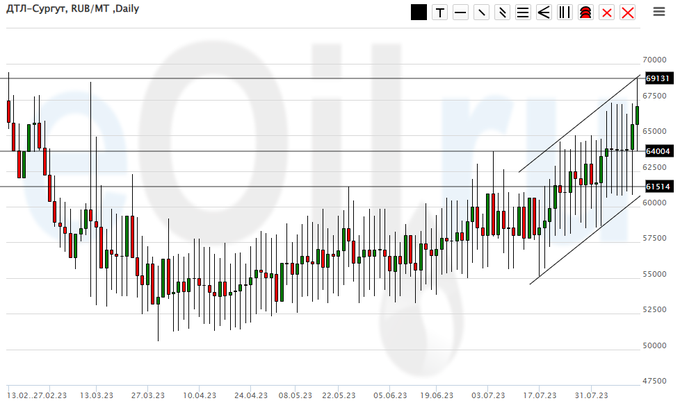

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: ситуация за неделю стала только ярче. Снова новые максимумы. Держим лонг.

Сценарий падения: не продаем. На данный момент предпосылок для снижения цен на топливо нет.

Рекомендации по рынку дизеля:

Покупка: нет. Кто в позиции от 55000, перенесите стоп на 57000. Цель: 80000.

Продажа: нет.

Поддержка – 64004. Сопротивление – 69131.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: если день закроется выше 15000 можно купить.

Сценарий падения: продажи не совершаем. Россия на пороге сильной инфляции.

Рекомендации по рынку ПБТ:

Покупка: после закрытия дня выше 15000. Стоп: 13000. Цель: 30000!

Продажа: нет.

Поддержка – 12773. Сопротивление – 26582.

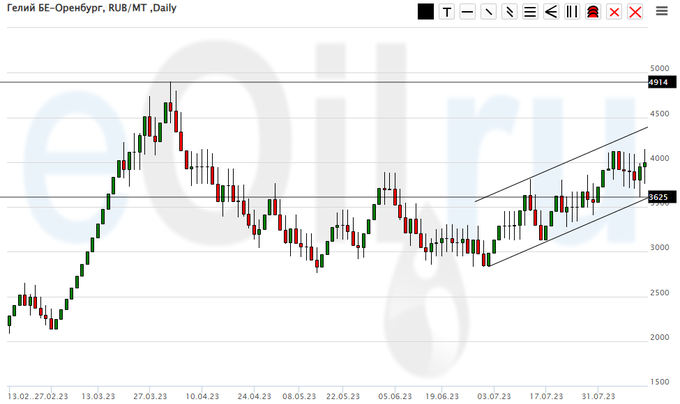

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: рынок сформировал растущий канал, пока цены будут в нем, будем держать лонг.

Сценарий падения: не продаем. Сложно говорить сейчас о каком-либо падении цен.

Рекомендации по рынку гелия:

Покупка: нет. Кто в позиции от 2900 и 3200, держите стоп на 3200. Цель: 6000.

Продажа: нет.

Поддержка – 3625. Сопротивление – 4914.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 5.1 тыс. контрактов. Продавцы заходят на рынок. Новых объемов от покупателей нет. Спред между короткими и длинными позициями расширился. Продавцы удерживают преимущество.

Сценарий роста: перешли на декабрьский фьючерс, дата экспирации 14 декабря. Очень соблазнительная картинка для начала сбора бычьей позиции. Воздержимся от активных действий, купим лишь при касании 635.0.

Сценарий падения: продажи из-за напряженной ситуации в Черном море невозможны.

Рекомендации для рынка пшеницы:

Покупка: при касании 635.0. Стоп: 615.0. Цель: 880.0.

Продажа: нет.

Поддержка – 640.5 Сопротивление – 688.6.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

Открытых коротких позиций больше, чем длинных. За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 45.7 тыс. контрактов. Продавцы заходили на рынок. Покупатели теряли интерес к происходящему. Продавцы перехватали преимущество. Их стало больше.

Сценарий роста: перешли на декабрьский фьючерс, дата экспирации 14 декабря. Берем паузу, посмотрим удастся ли поставить новый минимум на декабрьском контракте (на сентябрьском это сделать удалось).

Сценарий падения: продавать смысла нет. Вне рынка.

Рекомендации для рынка кукурузы:

Покупка: пока нет.

Продажа: нет.

Поддержка – 480.0. Сопротивление – 506.7.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 14 ноября. Продолжим отказываться от покупок. Вне рынка.

Сценарий падения: открытый ранее шорт от 1333 держим. Стоп-ордер близко.

Рекомендации для рынка сои:

Покупка: нет.

Продажа: нет. Кто в позиции от 1333, перенесите стоп на 1338. Цель: 1000.0?!

Поддержка – 1256.5. Сопротивление – 1337.6.

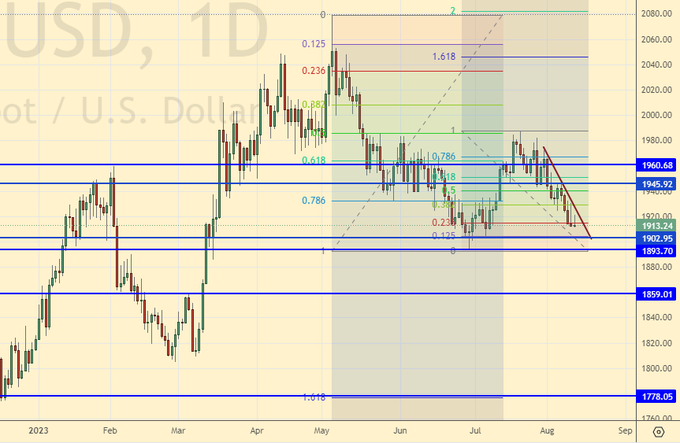

Сценарий роста: рынок падает. Покупок не делаем.

Сценарий падения: погрузились глубоко. В случае прохода ниже 1910 станет возможным ход на 1860. Однако, интересных уровней для продаж нет.

Рекомендации по рынку золота:

Покупка: нет.

Продажа: нет.

Поддержка – 1902. Сопротивление – 1945.

EUR/USD

Сценарий роста: продавцы не дали рынку вырасти. Пока воздержимся от покупок.

Сценарий падения: интересных уровней для продаж нет. Не продаем.

Рекомендации по паре евро/доллар:

Покупка: нет.

Продажа: нет.

Поддержка – 1.0912. Сопротивление – 1.1064.

USD/RUB

Сценарий роста: рубль начинает походить на турецкую лиру. Возможно, но не факт, при походе к 115.00 закроем лонг. Пока же агрессивно подтянем стоп.

Сценарий падения: продавать не будем. Вне рынка.

Рекомендации по паре доллар/рубль:

Покупка: нет. Кто в позиции от 86.00, перенесите стоп на 98.90. Цель: 114.00.

Продажа: нет.

Поддержка – 93.98. Сопротивление – 114.03.

RTSI. MOEX

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 15 сентября. Рост не просматривается. Не покупаем.

Сценарий падения: открылись вниз по 102000, но дальнейшие события нас устроить не могут. Резко поджимаем стоп-ордер.

Рекомендации по индексу РТС:

Покупка: нет.

Продажа: нет. Кто в позиции от 102000, перенесите стоп на 102700. Цель: 90000 (50000; 20000?!!!).

Поддержка – 97600. Сопротивление – 104130.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

EIA. Добыча, импорт, экспорт нефти в США на 9 августа 2023