12 September 2021, 20:22

Прогноз биржевых цен с 13 по 17 сентября 2021

-

Рынок энергоносителей:

На прошлой неделе мы видели дикую борьбу на рынке нефти между покупателями и продавцами, а некоторые из трейдеров приняли в ней участие. Судя по тому, как рынок в конце недели легко продавливали и поднимали по два доллара за несколько часов, суммы крутились немалые.

Ставка в драке, проходящей в узком коридоре, это или ход вверх к 95.00 или новое падение к 60.00 долларам за баррель нефти марки Brent. Понятно, что ход вверх выглядит для спекулянтов более привлекательным, ведь его мало кто ждет. Виртуальной прессой, пишущей о замедлении темпов роста и новых витках пандемии, а также реальными решениями ОПЕК+ о постепенном наращивании добычи в толпу вброшен медвежий сентимент, который был растащен участниками торгов по собственным мыслительным коробочкам, ящичкам, малахитовым шкатулкам, тут уж кому как повезло.

Если 22-го числа ФРС так ничего и не скажет в пользу доллара, то на рынке commodities действительно может состояться рывок вверх. Нельзя исключать, что путь роста цен по товарной группе будет выбран заранее, то есть прямо с понедельника, с 13-го сентября.

АудиоплеерНайти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

USDA преподнесло народу очередной регулярный отчет. Валовый сбор пшеницы планируется на планете в размере 780.279 млн. тонн, что на 0.43% больше августовского прогноза. Данные были восприняты толпой как скромные. Рынок предпочел незначительно вырасти в пятницу, сразу после выхода данных от американского Минсельхоза.

По кукурузе ситуация с валовым сбором улучшилась сильнее чем по пшенице, прогноз вырос на 0.98% по сравнению с предыдущим отчетом. Планируют собрать 1197.767 млн. тонн.

Отметим, что рынок может еще падать неделю или две, но уже с текущих уровней стоит искать возможности для покупок, так как успехи текущей уборочной компании уже в цене, а спрос на продовольствие при этом, из-за уроков преподанных нам карантинами и локдаунами, будет высоким.

Доллар/рубль:

Эльвира Сахипзадовна взяла и подняла в пятницу ставку на 0.25 процентных пункта до 6.75 процента. Рынок ждал этого повышения. Те, кому не терпится вернуть деньги из под подушки обратно на вклады в банках жаждали роста на 0.5%, но Банк России не стал делать ставку выше текущей инфляции, однако оставил за собой право бороться с ростом цен и далее путем ужесточения кредитной политики.

Скорее всего, рост цен на товары, комплектующие и компоненты поступающие из-за рубежа будет продолжаться еще несколько месяцев. Так в Европе инфляция цен производителей пока лишь набирает обороты, последнее значение 12% год к году. В США оптовые цены выросли на 8.0% с сентября 20-го года по август года текущего.

Развивающиеся экономики в большей степени пострадают из-за инфляции в развитых странах, так как покупательная способность населения находится на существенно более низких уровнях. Процент трат на еду, коммунальные услуги и предметы первой необходимости несравнимо выше, чем в странах с развитой экономикой, что усилит социальную напряженность в обществах то идущих, то хромающих на пути к развитому капитализму.

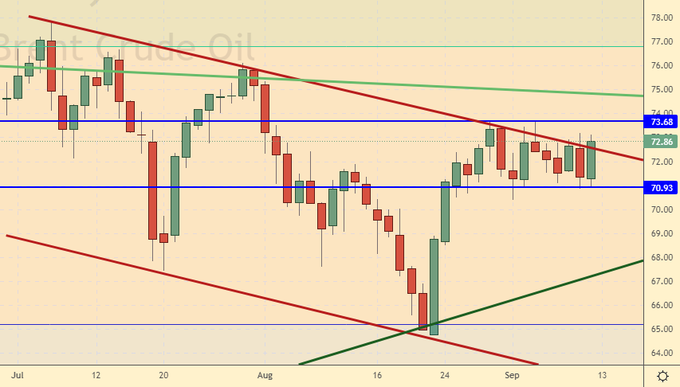

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 4.6 тыс. контрактов. Это произошло за счет оттока продавцов, а не притока покупателей. В целом ситуация на рынке остается неопределенной.

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 30 сентября. Продолжаем считать, что о покупках стоит думать только после роста выше 74.00, причем желательно чтобы выше данного уровня закрылся не час, а день.

Сценарий падения: в данной ситуации нет преимущества ни у одной из сторон. Новые позиции не открываем, старые шорты держим.

Рекомендация:

Покупка: думать после роста выше 74.00.

Продажа: нет. Кто в позиции от 71.80, держите стоп на 73.87. Цель: 61.50.

Поддержка – 70.93. Сопротивление – 73.68.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок выросло на 7 единиц и составляет 401 штуку.

Коммерческие запасы нефти в США упали на -1.528 до 423.867 млн. баррелей, при прогнозе -4.612 млн. баррелей. Запасы бензина упали на -7.215 до 219.999 млн. баррелей. Запасы дистиллятов упали на -3.141 до 133.586 млн. баррелей. Запасы в хранилище Кушинг выросли на 1.918 до 36.419 млн. баррелей.

Добыча нефти упала на -1.5 до 10 млн. баррелей в день. Импорт нефти упал на -0.53 до 5.81 млн. баррелей в день. Экспорт нефти упал на -0.698 до 2.342 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 0.168 до 3.468 млн. баррелей в день. Переработка нефти упала на -9.4 до 81.9 процента.

Спрос на бензин вырос на 0.03 до 9.608 млн. баррелей в день. Производство бензина выросло на 0.237 до 10.122 млн. баррелей в день. Импорт бензина упал на -0.239 до 0.899 млн. баррелей в день. Экспорт бензина вырос на 0.268 до 0.734 млн. баррелей в день.

Спрос на дистилляты упал на -0.705 до 3.685 млн. баррелей. Производство дистиллятов упало на -0.625 до 4.185 млн. баррелей. Импорт дистиллятов упал на -0.222 до 0.142 млн. баррелей. Экспорт дистиллятов вырос на 0.058 до 1.09 млн. баррелей в день.

Спрос на нефтепродукты упал на -2.866 до 19.954 млн. баррелей. Производство нефтепродуктов упало на -1.793 до 20.766 млн. баррелей. Импорт нефтепродуктов упал на -0.611 до 2.507 млн. баррелей. Экспорт нефтепродуктов вырос на 0.877 до 5.783 млн. баррелей в день.

Спрос на пропан упал на -0.455 до 0.861 млн. баррелей. Производство пропана упало на -0.099 до 2.294 млн. баррелей. Импорт пропана вырос на 0.014 до 0.095 млн. баррелей. Экспорт пропана вырос на 0.33 до 1.412 млн. баррелей в день.

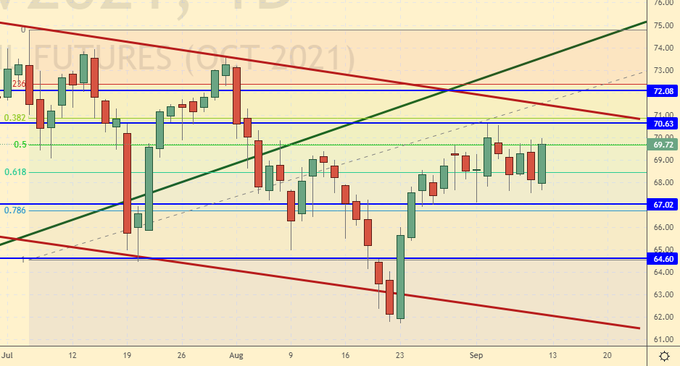

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 3.5 тыс. контрактов. Наблюдался незначительный отток покупателей и приток продавцов. Рынок находится в равновесии.

Сценарий роста: рассматриваем октябрьский фьючерс, дата экспирации 21 сентября. Пока мы ниже 73.00 будем воздерживаться от покупок. Зеленая пятница дает небольшое преимущество покупателям, но уверенности в победе быков в данной ситуации нет.

Сценарий падения: за неделю ничего не произошло. Текущие уровни привлекательны для продаж, но нельзя исключать роста цен к 72.10, поэтому, будем ждать подтверждения разворота вниз, прежде чем продавать.

Рекомендация:

Покупка: думать после роста рынка выше 73.00.

Продажа: после появления красной свечи с длинным телом. Стоп над максимумом данной свечи. Цель: 58.33.

Поддержка – 67.02. Сопротивление – 70.63.

Gas-Oil. ICE

Сценарий роста: быки пытаются пробиться выше 625.0, но пока их действия успехом не увенчались. Нас ждет сезон роста запасов топлива, поэтому поставим дальнейший рост котировок под сомнение.

Сценарий падения: рынок так и не смог закрыться ниже 595.0 на прошлой неделе, а именно данное событие должно затянуть нас в продажу. Ждем.

Рекомендация:

Покупка: пока нет.

Продажа: после закрытия рынка ниже 595.0. Стоп: 614.0. Цель: 510.00.

Поддержка – 592.50. Сопротивление – 619.00.

Natural Gas. CME Group

Сценарий роста: рассматриваем октябрьский фьючерс, дата экспирации 28 сентября. Цена в Европе на газ бьет рекорды. 700 долларов за тысячу кубометров, это в три раза больше цены долгосрочных контрактов «Газпрома». Мы наверняка дойдем до 5.444. А дальше запустят «Северные потоки» на полную мощность и рост остановится.

Сценарий падения: пока не продаем. Если посмотреть на историю торгов, увидим, что газ может интенсивно идти вверх.

Рекомендация:

Покупка: нет. Кто в позиции от 3.650, перенесите стоп на 4.140. Цель: 5.400.

Продажа: пока нет.

Поддержка – 4.226. Сопротивление – 5.444.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 5.7 тыс. контрактов. При этом с рынка ушло незначительное число продавцов, а число покупателей едва выросло.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Рынок все-таки соизволил снизится. Если цены вернуться выше 715.0 будем покупать. Нельзя исключать, что цены на пшеницу пойдут в район 900.0.

Сценарий падения: падение носит не агрессивный характер, что не характерно для последних сезонов. Высокий спрос держит цены на плаву. Не продаем.

Рекомендация:

Покупка: после роста выше 715.0. Стоп: 677.0. Цель: 925.0.

Продажа: нет.

Поддержка – 677.2. Сопротивление – 705.0.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 43.5 тыс. контрактов. Спекулянты резко нарастили позиции на продажу, при одновременном бегстве быков, что и привело к падению цен. Быкам будет непросто поднять рынок выше 550.0 центов за бушель. Следим за ситуацией.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Если цены поднимутся выше 556.0 будем покупать. Второй вариант для покупок – это падение цен к 430.0.

Сценарий падения: продолжаем держать шорт от 584.0. Августовский хороший прогноз по кукурузе от USDA был улучшен в пятницу почти на процент.

Рекомендация:

Покупка: думать после роста выше 556.0.

Продажа: нет. Кто в позиции от 570.0, 560.0 и 584.0, перенесите стоп на 556.0. Цель: 430.0.

Поддержка – 490.2. Сопротивление – 528.0.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 12 ноября. Пока покупателям не удается переломить ситуацию. Старые лонги держим, новые не открываем.

Сценарий падения: продолжим стоять в шортах. Ориентируемся на уровень 1111.0. Будем рассчитывать на продолжение падения, так как был выход из консолидации вниз.

Рекомендация:

Покупка: нет. Кто в позиции от 1290, держите стоп на 1244.0. Цель: 1880.0?!

Продажа: нет. Кто в позиции от 1400.0 и 1350.0, перенесите стоп на 1343.0. Цель: 1111.0.

Поддержка – 1267.6. Сопротивление – 1338.4.

Sugar 11 white, ICE

Сценарий роста: рассматриваем октябрьский фьючерс, дата экспирации 30 сентября. К сожалению, быки не смогли пройти к 21.66. Нельзя исключать падения к 17.00. Вне рынка.

Сценарий падения: вы должны были войти в продажу после падения ниже 19.35, как мы и рекомендовали ранее. Цены могут уйти к нижней границе агрессивного восходящего канала в район 18.00, нельзя исключать и более сильное падение к 17.00.

Рекомендация:

Покупка: думать при подходе к 17.00.

Продажа: нет. Кто в позиции от 19.35, перенесите стоп на 19.87. Цель: 17.10.

Поддержка – 17.78. Сопротивление – 19.78.

Сoffee С, ICE

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 20 декабря. Есть сомнения в продолжении роста. Однако, старые лонги держим.

Сценарий падения: мы уже стоим в продаже. Если будет падение ниже 180.00 можно увеличить агрессию и добавить к шортам.

Рекомендация:

Покупка: нет. Кто в позиции от 190.00, 180.00 и 170.00, держите стоп на 183.00. Цель: 245.00.

Продажа: нет. Кто в позиции от 190.00, перенесите стоп на 196.00. Цель: 162.00.

Поддержка – 177.05. Сопротивление – 202.25.

Gold. CME Group

Сценарий роста: золото падать не торопится. Надежды части игроков на то, что доллар станет сильным, могут не оправдаться. При подходе к 1760 будем покупать.

Сценарий падения: место для шорта неплохое с технической точки зрения. Продадим на текущих уровнях.

Рекомендации:

Покупка: при подходе к 1760. Стоп: 1740. Цель: 2060.

Продажа: сейчас. Стоп: 1807. Цель: 1650?

Поддержка – 1781. Сопротивление – 1832.

EUR/USD

Сценарий роста: пока не ясно сможет ли рынок пройти ниже 1.1750. Не исключено, что пара останется в диапазоне вплоть до заседания ФРС 22-го сентября. От 1.1750 можно покупать с небольшим риском.

Сценарий падения: пока нельзя гарантировать продолжение падения, так как политика ФРС может оставаться мягкой еще продолжительное время. Старый шорт держим, новые позиции не открываем.

Рекомендации:

Покупка: при подходе к 1.1750. Стоп: 1.1730. Цель: 1.2100. Кто в позиции от 1.1800, держите стоп на 1.1770. Цель: 1.2100 (1.2800)?

Продажа: нет. Кто в позиции от 1.1900, перенесите стоп на 1.1906. Цель: 1.1060. При подходе к 1.2100. Стоп: 1.2140. Цель: 1.1050.

Поддержка – 1.1776. Сопротивление – 1.1910.

USD/RUB

Сценарий роста: видим, что повышение ставки Банком России в пятницу не произвело на рынок сильного впечатления и рубль не стал укрепляться дальше, так как решение находилось в рамках ожиданий трейдеров. Скупка валюты Минфином на 15 млрд. рублей в день будет поддерживать доллар. Здесь можно войти в лонг.

Сценарий падения: будем продолжать держать открытый три недели назад шорт от 73.90. Цель на 67.60 остается в поле зрения. Усиление политики ФРС в ближайшем будущем под вопросом.

Рекомендации:

Покупка: сейчас. Стоп: 72.40. Цель: 80.00.

Продажа: нет. Кто в позиции от 73.90, перенесите стоп на 73.77. Цель: 67.60.

Поддержка – 72.54. Сопротивление – 73.53.

RTSI. MOEX

Сценарий роста: фондовый рынок в США падает четыре дня подряд и склонен к тому, чтобы нарисовать нам коррекционный ход. Восхождение долевых бумаг в Америке неприлично затянулось. Коррекция на 10 – 15% давно назрела. Подожмем стоп-ордера по открытым ранее лонгам.

Сценарий падения: продажи с текущих уровней вызывают небольшие сомнения, но в целом, если мы рассуждаем о сильной глобальной коррекции в преддверии заседания ФРС, то можно аккуратно с небольшим риском войти в шорт. Если акции начнут падение, позднее можно будет продать еще. В частности, после падения ниже 164000.

Рекомендации:

Покупка: нет. Кто в позиции от 165000 и 167000, перенесите стоп на 167800. Цель: 175000 (200000).

Продажа: сейчас. Стоп: 173200. Цель: 151000.

Поддержка – 166920. Сопротивление – 172090.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Brent. Открытый интерес на 11 сентября 2021