Прогноз биржевых цен с 12 по 16 декабря 2022

-

Рынок энергоносителей:

У них там поиски мазута для обогрева, дизеля для автомобилей, газовозов для газа, зерна для хлеба, удобрений для фермеров и дров для костра, на котором скоро сожгут какую-нибудь Урсулу. А у нас вторая декада декабря, и мы ничего не ищем, у нас всё есть.

Всем здравствуйте!

Россия весьма вяло отреагировала на ввод эмбарго со стороны ЕС. Несмотря на то, что заявления делались на самом высоком уровне, в них нет никакой конкретики. Хотелось бы услышать названия тех стран, в которые мы больше не будем поставлять свою нефть ни напрямую, ни через посредников.

Наши братья и сестры за рекой Амур, а также популяция, делящая себя на касты и обитающая вдоль реки Ганг, пользуются случаем и требуют совсем не детских скидок на российскую нефть. 25% – это такая новая норма в торговле. Даже Пакистан подсуетился. Ранее он был готов брать нефть только со скидкой в 40% от рыночной цены. На прошлой неделе какое-то соглашение заключили, какую-то скидку дали. Будем надеяться, что вместе со скидкой исламабадским товарищам не дали еще и безвозвратный кредит в долларах на закупку этой самой российской нефти.

Отметим, что на данный момент рыночная цена нефти марки Brent находится на уровне 76 долларов за баррель, при этом нефть марки Urals продается ниже 46 долларов за бочку.

В Европейских столицах температура по ночам начала опускаться ниже нуля, что привело к увеличению темпов отбора газа из хранилищ. Пока ситуация не вызывает беспокойства, однако в отдельных странах народ выходит на митинги и требует вернуть все как было. Вот только вряд ли дворцы услышат хижины. Так как раньше уже не будет. Коммуналка будет очень дорогой.

Товарищ Си предложил арабским странам продавать нефть за юани и делать это через Шанхайскую биржу. Не исключено, что процесс будет запущен в ближайшее время, так как такие вещи на высочайшем уровне вряд ли стали бы озвучиваться Китаем спонтанно.

Читая наши прогнозы, вы могли заработать на рынке Gasoil взяв ход вниз от уровня 917.0 до уровня 800.0 долларов за тонну.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Китай сократил импорт зерна на 11,8% с января по ноябрь по сравнению с прошлым годом. Сокращение было вызвано ослаблением спроса внутри страны. Китай импортировал 133.2 млн. тонн зерна за 11 месяцев. Таким образом, цены на данный момент утратили поддержку со стороны второй экономики мира.

Вышли очередные данные по валовому сбору зерновых и масличных от USDA. Изменения в оценках по сравнению с ноябрем незначительные, так пшеницы планируется взять в сезоне 22/23 780.5 млн. тонн, кукурузы – 1168.8 млн. тонн, сои – 391.2 млн. тонн. Показатели хорошие. Тем, у кого есть немного денег голод не грозит. Малоимущим подадут. Господин Патрушев пообещал поставить 500 тысяч тонн российского зерна на безвозмездной основе бедным странам.

Зерновая сделка между Россией и Украиной продолжает работать. Белоруссия предложила свои услуги по транзиту украинского зерна в литовские порты, но сама прибалтийская республика отнеслась к данному предложению настороженно.

Этот пример ярко иллюстрирует текущую ситуацию: предложение на рынке есть, но логистические проблемы и международные противоречия настолько велики, что они препятствуют нормальному распределению товара, что неизбежно будет создавать перекосы при ценообразовании на местах.

В ближайшее время, при отсутствии обострения противостояния между Россией и Западом, ждем от рынка пшеницы и кукурузы умеренного падения около 5%.

Доллар/рубль:

На следующей неделе пройдут заседания по процентной ставке и ФРС США, и Банка России.

Скорее всего ФРС в среду поднимет ставку на 0.5% до 4.5%, но при этом скажет о том, что в будущем повышение будет более скромным. Рынок труда в США остается сильным, рост ставки пока не сильно повлиял на условия ведения бизнеса, однако в январе, статистика за 4-й квартал может оказаться хуже ожиданий и пространства для маневра у американского регулятора станет меньше.

Рубль против доллара в условиях неопределенности останется под давлением. Перспектива хода к уровню 65 по паре просматривается. Более сильный подъем состоится только в том случае, если станет ясно, что эмбарго, введенное Западом, действительно работает и наносит существенный ущерб экономике России.

От Банка России ждем, что он в пятницу оставит ставку на уровне 7.5%.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 2.5 тыс. контрактов. Спред между длинными и короткими позициями незначительно сузился, быки продолжают контролировать рынок.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 30 декабря. Как и неделей ранее продолжаем отказываться от покупок. Ждем падения рынка к уровню 67.00.

Сценарий падения: продолжаем держать шорт. Мы ушли ниже 80.00, что должно привлечь на рынок новых продавцов.

Рекомендации для рынка нефти марки Brent:

Покупка: при касании 67.00. Стоп: 63.20. Цель: 90.00.

Продажа: при подходе к 85.00. Стоп: 88.00. Цель: 67.00. Кто в позиции от 90.00 и 85.00, перенесите стоп на 77.30. Цель: 67.00 долларов за баррель. Можно закрыть еще 25% позиции.

Поддержка – 66.78. Сопротивление – 80.81.

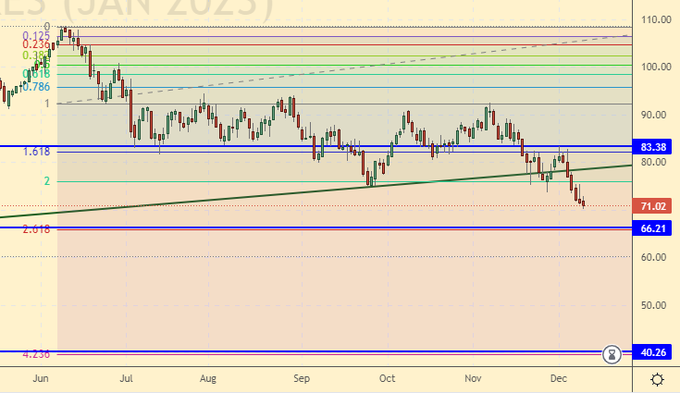

WTI. CME Group

Фундаментальные данные США: число активных буровых установок снизилось на 2 единицы и составляет 625 штук.

Коммерческие запасы нефти в США упали на -5.186 до 413.898 млн. баррелей, при прогнозе -3.305 млн. баррелей. Запасы бензина выросли на 5.319 до 219.087 млн. баррелей. Запасы дистиллятов выросли на 6.159 до 118.807 млн. баррелей. Запасы в хранилище Кушинг упали на -0.373 до 23.942 млн. баррелей.

Добыча нефти выросла на 0.1 до 12.2 млн. баррелей в день. Импорт нефти упал на -0.025 до 6.012 млн. баррелей в день. Экспорт нефти упал на -1.518 до 3.43 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 1.493 до 2.582 млн. баррелей в день. Переработка нефти выросла на 0.3 до 95.5 процента.

Спрос на бензин вырос на 0.041 до 8.358 млн. баррелей в день. Производство бензина упало на -0.295 до 9.065 млн. баррелей в день. Импорт бензина упал на -0.016 до 0.519 млн. баррелей в день. Экспорт бензина упал на -0.126 до 1.012 млн. баррелей в день.

Спрос на дистилляты упал на -0.106 до 3.55 млн. баррелей. Производство дистиллятов выросло на 0.021 до 5.332 млн. баррелей. Импорт дистиллятов вырос на 0.22 до 0.372 млн. баррелей. Экспорт дистиллятов упал на -0.026 до 1.274 млн. баррелей в день.

Спрос на нефтепродукты упал на -0.091 до 19.626 млн. баррелей. Производство нефтепродуктов упало на -0.465 до 21.787 млн. баррелей. Импорт нефтепродуктов вырос на 0.409 до 2.319 млн. баррелей. Экспорт нефтепродуктов упал на -0.533 до 6.295 млн. баррелей в день.

Спрос на пропан вырос на 0.383 до 1.293 млн. баррелей. Производство пропана выросло на 0.003 до 2.556 млн. баррелей. Импорт пропана упал на -0.029 до 0.144 млн. баррелей. Экспорт пропана упал на -0.042 до 1.544 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 4.3 тыс. контрактов. И покупатели, и продавцы заходили на рынок, но быки делали это активнее. Спред между длинными и короткими позициями увеличился, быки продолжают контролировать ситуацию.

Сценарий роста: рассматриваем январский фьючерс, дата экспирации 20 декабря. Продолжим отказываться от покупок. Входить в лонг можно будет только после подхода к уровню 66.00.

Сценарий падения: продавцы удерживают контроль. Держим открытые ранее шорты. Цель может быть крайне низко, например на уровне 40.00

Рекомендации для нефти марки WTI:

Покупка: при подходе к 66.00. Стоп: 64.00. Цель: 80.00.

Продажа: нет. Кто в позиции от 86.80, перенесите стоп на 83.80. Цель: 67.00 (40.00) долларов за баррель.

Поддержка – 66.21. Сопротивление – 83.38.

Gas-Oil. ICE

Сценарий роста: рассматриваем январский фьючерс, дата экспирации 12 января. Можно купить с текущих уровней с небольшим риском.

Сценарий падения: будем снова продавать при возврате цен к уровню 925.0. Всех с профитом.

Рекомендации по Gasoil:

Покупка: сейчас. Стоп: 790.0. Цель: 940.0.

Продажа: при подъеме к 925.0. Стоп: 936.0. Цель: 750.0.

Поддержка – 744.25. Сопротивление – 866.75.

Natural Gas. CME Group

Сценарий роста: рассматриваем январский фьючерс, дата экспирации 28 декабря. Несмотря на то, что в США стоит относительно теплая погода и спрос на газ упал продолжим покупать.

Сценарий падения: продавать не будем. Рынок в перепроданности. Как минимум надо посмотреть, что нам нарисуют на следующей неделе.

Рекомендации по природному газу:

Покупка: сейчас. Стоп: 5.300. Цель: 15.000 за 1 миллион британских тепловых единиц.

Продажа: нет.

Поддержка – 5.322. Сопротивление – 8.197.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 10 тыс. контрактов. Продавцы заходили на рынок, при этом находились и немногочисленные покупатели. Спред между короткими и длинными позициями расширился, продавцы сохраняют преимущество.

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 14 марта. Покупки от уровня 650.0 центов за бушель остаются нашей главной идеей. С текущих уровней не покупаем.

Сценарий падения: продолжаем держать шорт от уровня 840.0. Цель остается прежней: 650.0 центов за бушель.

Рекомендации для рынка пшеницы:

Покупка: при подходе к 650.0. Стоп: 620.0. Цель: 800.0.

Продажа: нет. Кто в позиции от 840.0, перенесите стоп на 762.0. Цель: 650.0 центов за бушель. Можно закрыть 25% позиции.

Поддержка – 722.6. Сопротивление – 755.2.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 74.8 тыс. контрактов. Изменение гигантское. Быки бегут с рынка, продавцы активно наращивают позиции. Спред между длинными и короткими позициями сузился, преимущество быков значительно снизилось.

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 14 марта. Возможны скромные покупки от 630.0, однако, при этом надо понимать, что возможен и более глубокий безоткатный провал к 580.0.

Сценарий падения: продолжим держать шорты. Если мы пробьемся ниже 630.0, это будет приятным сюрпризом. Быков на рынке еще много, и рано или поздно они все побегут.

Рекомендации для рынка кукурузы:

Покупка: при подходе к 630.0. Стоп: 619.0 Цель: Цель: 670.0.

Продажа: нет. Кто в позиции от 670.0, перенесите стоп на 663.0. Цель: 580.0 центов за бушель. На уровне 630.0 можно закрыть 25% позиции.

Поддержка – 630.0. Сопротивление – 653.0.

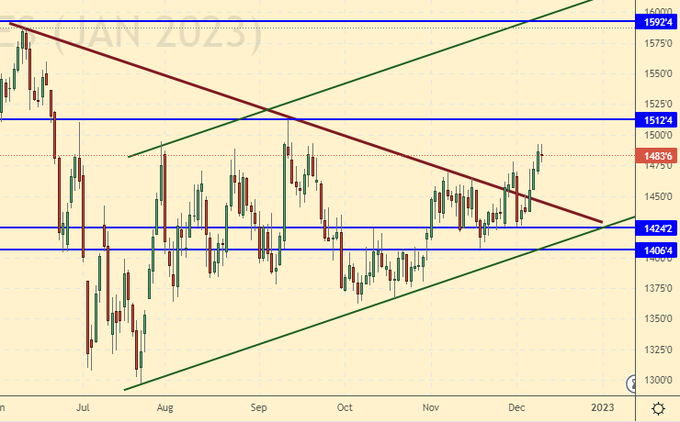

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем январский фьючерс, дата экспирации 13 января. Продолжим держать лонги от 1425.0. Новых позиций не открываем. Отметим, что фундаментально мы вообще не должны расти.

Сценарий падения: оставим попытки войти в шорт. Быки могут перехватить инициативу.

Рекомендации для рынка сои:

Покупка: нет. Кто в позиции от 1425.0, перенесите стоп на 1428.0. Цель: 1600.0.

Продажа: нет.

Поддержка – 1424.2. Сопротивление – 1512.4.

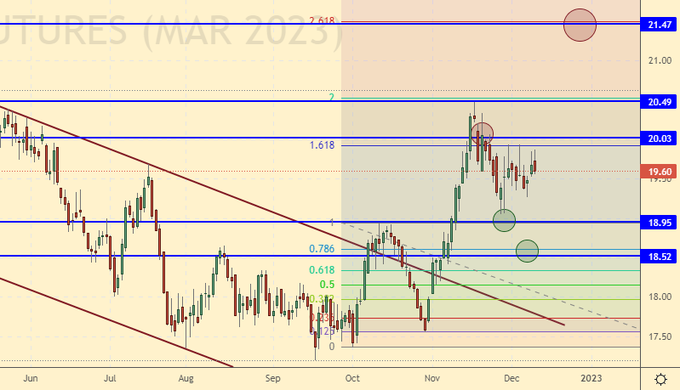

Sugar 11 white, ICE

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 28 февраля. На рынке равновесие. Будем держать открытые ранее лонги. Новых позиций не открываем.

Сценарий падения: не продаем. Держим открытые ранее шорты. Даже если будет рост к 21.50, то перед ним мы способны сходить к 18.50 и даже к 18.00.

Рекомендации по рынку сахара:

Покупка: при подходе к 18.50 и к 18.00. Стоп: 17.70. Цель: 21.45. Кто в позиции от 19.05, держите стоп на 18.95. Цель: 21.45.

Продажа: нет. Кто в позиции от 20.00 и 19.50, держите стоп на 20.10. Цель: 18.00 центов за фунт.

Поддержка – 18.95. Сопротивление – 20.03.

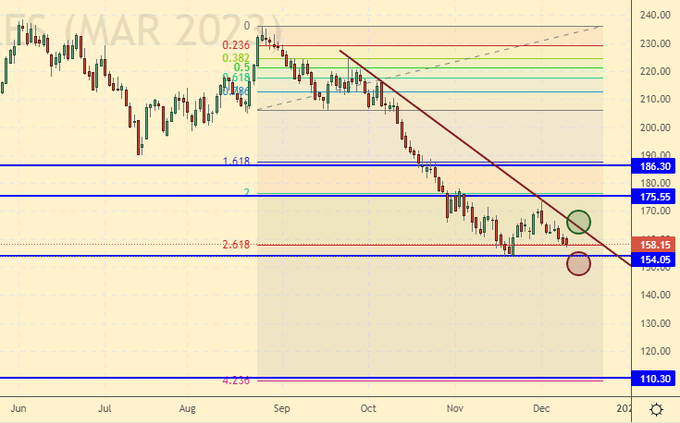

Сoffee С, ICE

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 21 марта. Ждем. Если мы вырастем выше 165.00, то можно будет купить. Пока вне рынка.

Сценарий падения: остаемся вне рынка. В случае прохода ниже 150.00 придется продавать, так как нельзя упускать ход на 110.00.

Рекомендации по рынку кофе:

Покупка: в случае роста выше 165.00. Стоп: 158.00. Цель: 210.00 центов за фунт.

Продажа: в случае падения ниже 150.00. Стоп: 164.00. Цель: 110.00.

Поддержка – 154.05. Сопротивление – 175.55.

Gold. CME Group

Сценарий роста: продолжается рост. Держим лонги. Рынок потенциально может вырасти намного выше 1890.

Сценарий падения: продавцы ничего не могут продемонстрировать нам ничего интересного. Вне рынка. В среду, после заседания ФРС, могут быть сильные движения.

Рекомендации по рынку золота:

Покупка: нет. Кто в позиции от 1675 и 1780, перенесите стоп на 1759. Цель: 2350 долларов за тройскую унцию.

Продажа: пока нет.

Поддержка – 1766. Сопротивление – 1889.

EUR/USD

Сценарий роста: возможен удар в 1.0800 в четверг, на фоне заседания ЕЦБ. Выше данного уровня рынок не виден.

Сценарий падения: будем продавать при подходе к 1.0800. Шорт от 1.0680 возможен, но смотрится слабо.

Рекомендации по паре евро/доллар:

Покупка: при подходе к 1.0400. Стоп: 1.0370. Цель: 1.0800.

Продажа: при подходе к 1.0800. Стоп: 1.0870. Цель: 0.8700?!!!

Поддержка – 1.0397. Сопротивление – 1.0679.

USD/RUB

Сценарий роста: быки постепенно перехватывают инициативу. До вечера среды изменения вряд ли будут значительными, а после заседания ФРС возможны сильные движения. Перспективы у рубля на фоне западных санкций плохие. Ждем роста пары, пока к 65.00.

Сценарий падения: скорее всего Набиуллина оставит ставку на уровне 7.5%, при официальной инфляции в 13%. Это решение не оставит шансов рублю на рост.

Рекомендации по паре доллар/рубль:

Покупка: при подходе к 61.40. Стоп: 60.40. Цель: 74.00. Кто в позиции от 60.00 и 61.60, держите стоп на 60.40. Цель: 74.00 рубля за доллар.

Продажа: нет.

Поддержка – 61.38. Сопротивление – 63.38.

RTSI. MOEX

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 16 марта. Западные санкции продолжают оказывать негативное влияние на отечественную экономику. НПЗ Лукойла на Сицилии могут национализировать, также национализируются активы ГАЗПРОМа и РОСНЕФТи в Германии. Это банальная экспроприация активов. Никакого радужного фона быть не может. Фундаментально расти нам не на чем, но всегда есть фанатики, которые будут покупать по любым ценам, и это приходится учитывать. Если будет рост выше 110000, то тогда нам придется задуматься о покупках. При подходе к 101000 можно купить с небольшим риском.

Сценарий падения: мы легко можем достигнуть уровня 101000, более сильное падение пока поставим под вопрос. Стоит признать, что ожидалось падение из-за ввода эмбарго на поставки российской нефти в ЕС. Текущая реакция фондового рынка на долгосрочный негативный фактор близка к нейтральной, что странно.

Рекомендации по индексу РТС:

Покупка: думать при подходе к 101000.

Продажа: сейчас и при подходе к 108000. Стоп: 109300. Цель: 80000 (50000) пунктов.

Поддержка – 100840. Сопротивление – 107370 (109760).

Пшеница, соя, кукуруза, кофе, сахар, рубль, евро, доллар, прогноз, спекуляции, инвестиции, золото, индекс РТС

Нефть, Brent, WTI, дизель, золото, индекс РТС, газ, рубль, доллар, прогноз, спекуляции, инвестиции, золото, индекс РТС

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Европейские ПХГ довольно быстро пустеют