Отчет по открытому интересу. WTI. Биржа CME Group на 26.02.2018.

-

Федеральный судья в Луизиане вынес постановление о запрете строительства компанией Energy Transfer Partners нефтепровода Bayou Bridge на фоне протестов экологов против проекта, сообщил портал Advoсate.

Работы были начаты в январе после получения всех необходимых разрешений. Судья решил остановить их «для предотвращения возможного непоправимого вреда до тех пор, пока дело не будет рассмотрено по существу».

В январе организация Earthjustice от имени ряда групп в суде потребовала остановить реализацию проекта, заявляя, что Инженерный корпус армии США выдал разрешение на него без должных оснований. По их мнению, трубопровод нанесет непоправимый ущерб бассейну Атчафалайа, крупнейшему водоболотному комплексу США.

В последнее время протесты вокруг строительства трубопроводов в США и Канаде становятся все сильнее – так, проект строительства нефтепровода Dakota Access столкнулся с сильным сопротивлением племени сиу и экологических активистов. В результате протестов и столкновений с правоохранительными органами за несколько месяцев было арестовано более 700 человек.

В декабре 2016 года власти США пошли навстречу протестам и согласились пересмотреть маршрут трубы. Однако в январе президент США Дональд Трамп подписал указ о возобновлении строительства. Коммерческая прокачка нефти по трубопроводу началась в июне.

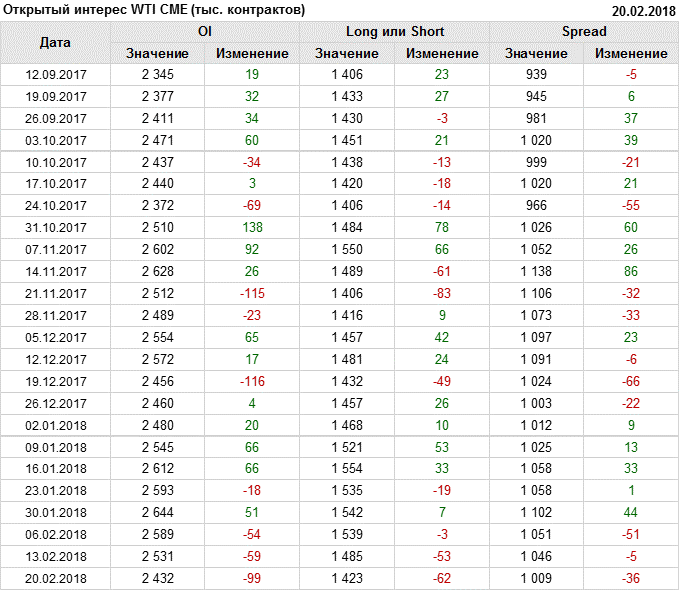

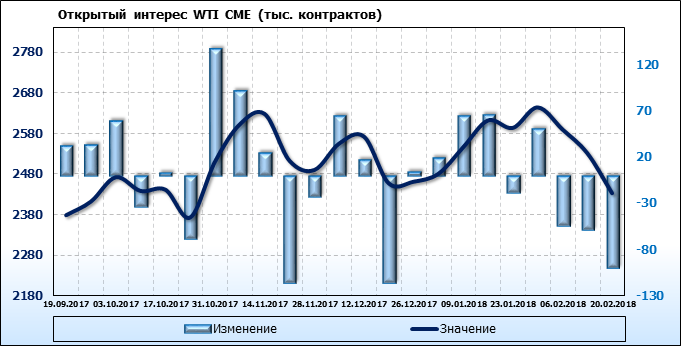

За прошедшую неделю открытый интерес упал на 99 тысяч контрактов. Объем вовлеченных в торговлю контрактов составляет 2 431 805 штук. Текущее положение дел на рынке таково, что деньги в течение прошлой недели уходили с рынка не видя привлекательности в текущей ситуации.

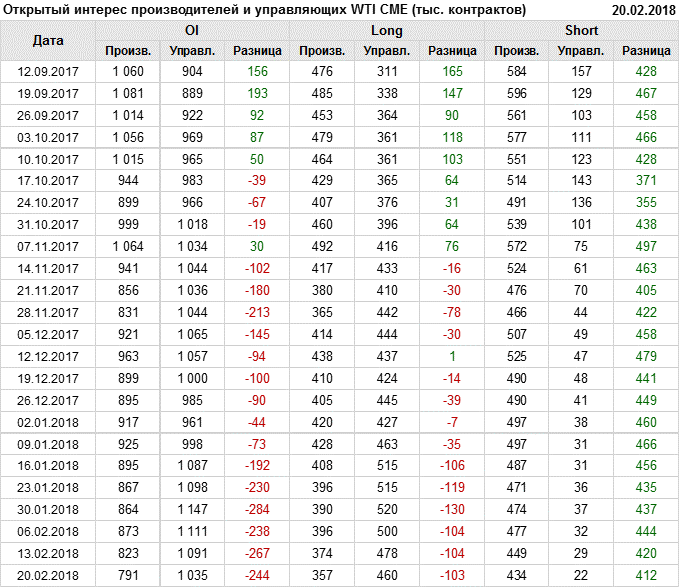

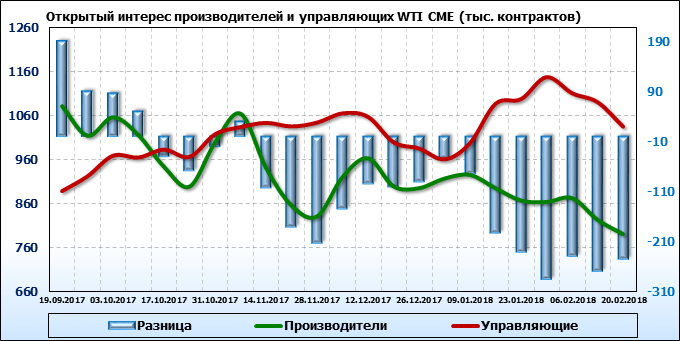

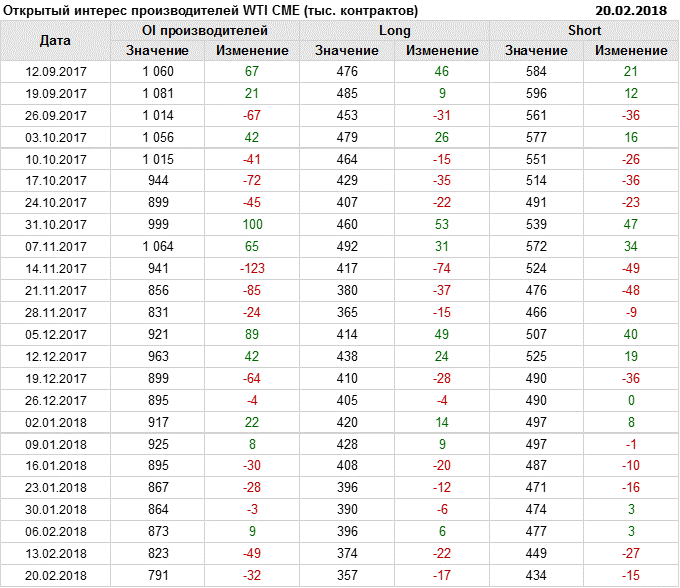

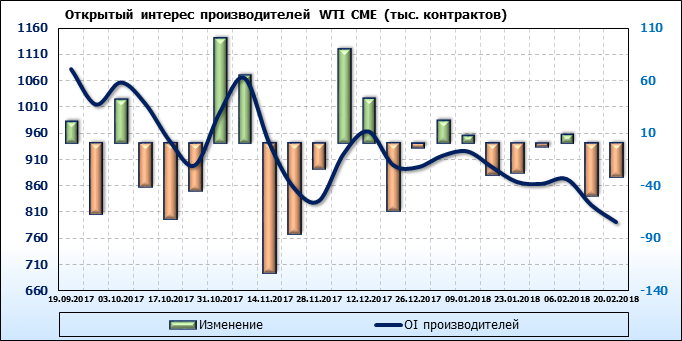

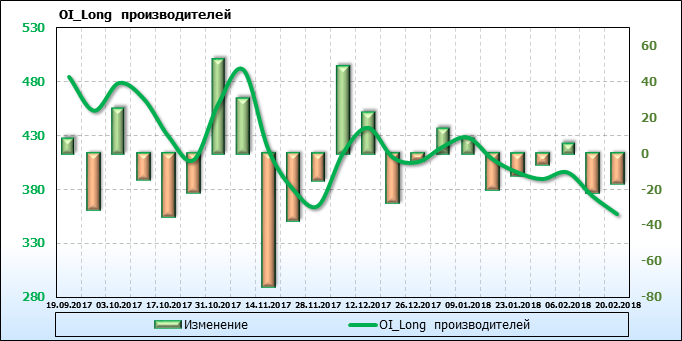

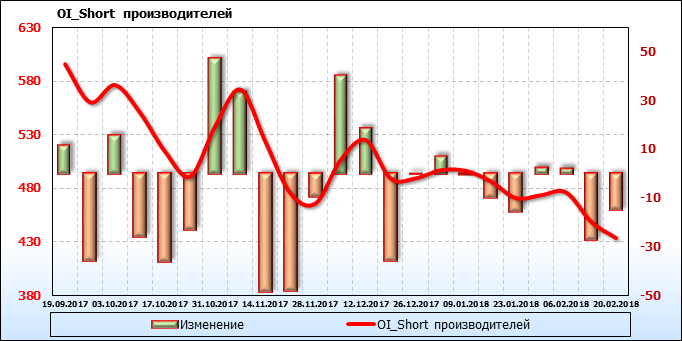

Открытый интерес производителей упал на 32 тысячи контрактов. Объем контрактов, направленных как правило на хеджирование, составляет 790 948 штук. Деньги производителей в течение прошлой недели уходили с рынка не видя привлекательности в текущей ситуации.

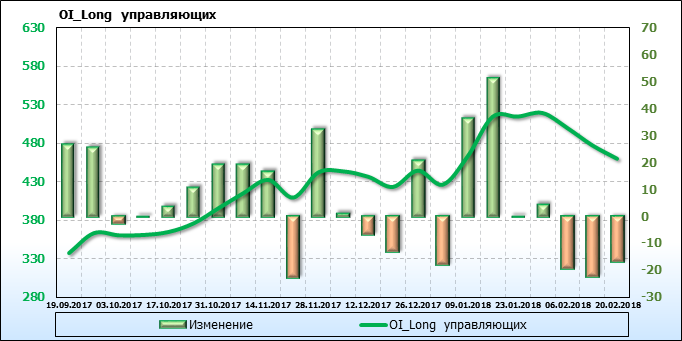

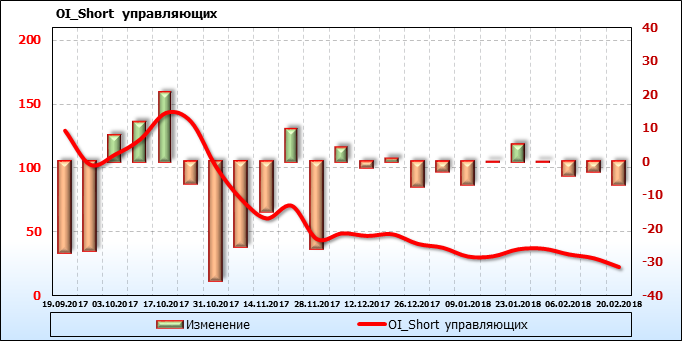

Открытый интерес управляющих активами без учета объема торговцев занимающих противоположные позиции по фьючерсным контрактам с разной датой экспирации упал на 55 тысяч контрактов. Объем контрактов, направленных как правило на спекуляции, составляет 1 035 073 штуки. Деньги управляющих в течение прошлой недели уходили с рынка не видя привлекательности в текущей ситуации.

За прошедшую неделю разница между OI производителей и OI управляющих выросла на 23 222 контракта. Разница между длинными позициями производителей и управляющих выросла на 698 контрактов. Разница между короткими позициями производителей и управляющих сократилась на 8 037 контрактов.

Президент США Дональд Трамп созвал специальное собрание сенаторов и других чиновников, чтобы обсудить изменение политики по биотопливу.

Вопрос стал особенно проблемным после того, как нефтеперерабатывающий завод из Pennsylvania обанкротился, и в качестве главной причины банкротства указал несовершенное правовое регулирование в данной области.

Согласно регулятивному положению “Renewable Fuel Standard” (RFS), доля топлива полученная из воспроизводимых источников (биотопливо и т.д.) должна составлять не менее указанного в стандарте значения.

Ранее в текущем году администрация Трампа уже рассматривала возможность внесения изменений в положение “Renewable Fuel Standard”. В частности, предлагалось сократить объемы биотоплива, которое должно быть использовано в деятельности нефтеперерабатывающих заводов.

Одним из главных вопросов на собрании станет то, каким образом следует снизить стоимость исполнения государственного стандарта “Renewable Fuel Standard” для нефтепереработчиков. Один из вариантов — смягчить требования для внесения небольших нефтеперерабатывающих заводов в список учреждений, освобожденных от исполнения стандарта.

Объемы нефтедобычи в США превысили рекордный показатель 10 млн. баррелей в день, но многие инвесторы сланцедобывающих компаний до сих пор не получили прибыль.

Сланцедобытчики заработали и потратили миллиарды долларов для того, чтобы добывать ещё больше нефти и газа, но большинству из них так и не удалось превратить возросшие показатели производства в возросшие показатели прибыли, что не может не расстраивать их инвесторов.

В прошлом году терпение обитателей Wall Street закончилось, и инвесторы предъявили к производителям требование о выделении больших сумм на выплату дивидендов. Однако, такого рода требования в нефтегазовой отрасли имеют спорный характер. Ведь предпочтение немедленных выплат со стороны инвесторов может создать риск того, что производителям придется ограничить расширение бизнеса, которое могло бы в долгосрочной перспективе принести куда большую прибыль, особенно в условиях растущих цен.

В то же время, объемы добычи сланцевой нефти продолжают превосходить прогнозы. Управление энергетической информации сообщает, что к концу текущего года объемы нефтедобычи в Штатах могут достичь 11 млн. баррелей в день. Производители увеличили свои планы по капитальным затратам на 2018 год, в среднем, на 10 процентов.

Дальнейшее увеличение цен, впрочем, может сподвигнуть инвесторов начать применять к консервативно настроенным компаниям новые штрафные меры.

“Если к Пасхе цены на нефть будут на уровне $65, то инвесторы пойдут к производителям и спросят: “Почему вы не заняли больше денег и не пробурили больше скважин?”, — говорит Mike Breard, аналитик компании Hodges Capital Management.

По данным агентства EIA, общий объем добытого угля за 2017 год составил 773 миллиона коротких тонн. Это на 45 миллионов коротких тонн больше, чем в 2016 году и наивысший показатель с 2001 года. В целом по стране выросли цены на уголь, особенно из района центральных Аппалачей. Увеличение спроса на экспорт более чем компенсировало небольшое снижение потребления, что способствовало увеличению добычи в 2017 году.

Во всех пяти основных угледобывающих районах наблюдался рост добычи угля. Наибольший замечен в бассейне реки Powder, на 8% (26 миллионов коротких тонн).

Добыча угля в США увеличилась в результате реструктуризации нескольких крупных угольных предприятий, что привело к снижению издержек производства.

Международный спрос на уголь был обусловлен азиатскими и европейскими странами. Объем экспорта в Азию за 2017 год составил 31 миллион тонн. В основном за счет Китая, Японии и Индии, поскольку ранее туда шел уголь из Австралии. Однако весной 2017 года циклон Дебби вызвал перебои с поставками.

По данным EIA, общий объем потребления в 2017 году составил 719 миллионов коротких тонн. Почти 90% потребления внутри страны составил промышленный сектор. Несмотря на высокие цены на газ, доля угля в выработке всей энергии составила всего 30%.

Средняя цена на энергетический уголь в США, в 2017 году увеличилась сразу в нескольких регионах. Цена на уголь из Центральных Аппалачей, обусловленная сильным внутренним и международным спросом, продолжила рост, который начался во второй половине 2016 года, и вырос еще на 29% в 2017 году. Однако цены на уголь в районе Роки Маунтин остались на прежнем уровне, в бассейне реки Иллинойс снизились на 7%.

Читайте также: Отчет по открытому интересу. Brent. Биржа ICE на 26.02.2018.