Отчет по открытому интересу. Brent. Биржа ICE на 16.12.2017.

-

Резкому повышению цен на бензин предшествовал глубокий анализ в Министерстве экономики, сообщил на заседании Международного пресс-клуба в четверг первый заместитель министра экономики Узбекистана Мубин Мирзаев.

Цены на автобензин и дизельное топливо с 15 ноября увеличились в среднем в 1,5 раза. Мубин Мирзаев подчеркнул, что повышение не означает приравнивание к мировым ценам. Он привел сравнение со странами ближнего зарубежья. Если в Узбекистане литр бензина стоит от 3800 сумов, то в Казахстане средняя цена в пересчете на сумы также составляет 3800 сумов, в России — 5400, в Таджикистане — 6300 сумов.

Мубин Мирзаев признал, что повышение цен было нелегким решением. «Когда мы провели анализ, стало понятно, что если не повысить цены на бензин, нефтегазовое предприятие завершит год с убытком в 3 трлн сумов, что скажется на его функционировании и уровне производства», — отметил он.

«Мощности Ферганского нефтеперерабатывающего завода используются всего на 20%. К этому привела убыточность при производстве и реализации нефтепродуктов. Чтобы поднять мощность этого завода до 50%, он должен работать хотя бы с 5-процентной прибылью», — заявил первый замминистра экономики.

При разработке постановления Президента Узбекистана от 14 ноября перед топливно-энергетическим комплексом была поставлена задача обеспечить автомобильным топливом все регионы республики, включая самые отдаленные районы.

Первый замминистра экономики отметил, что улучшение ситуации будет не моментальным, но ожидать его стоит в скором времени: «У нефтеперерабатывающих заводов не должно быть проблем с финансированием, поскольку постановлением Президента до конца года им будут выделены беспроцентные бюджетные ссуды в размере 2 трлн сумов. 600 млрд сумов они уже получили. В скором времени они освоят всю сумму, импортируют нефть, переработают и обеспечат бензином все регионы».

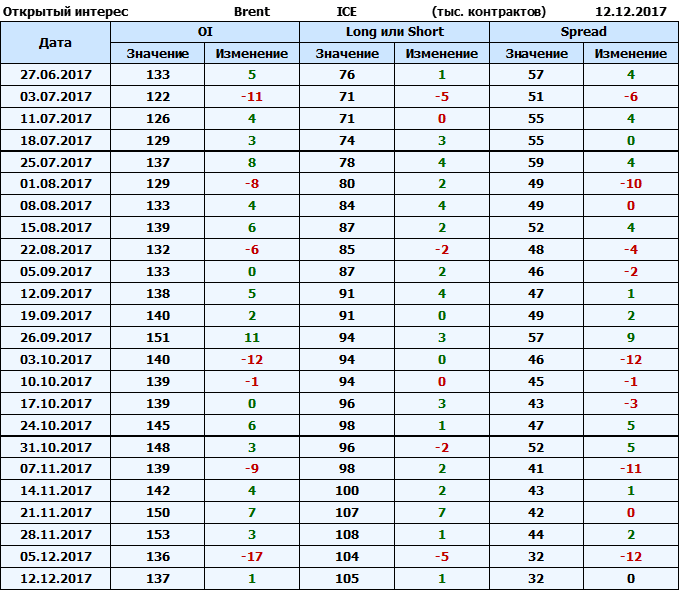

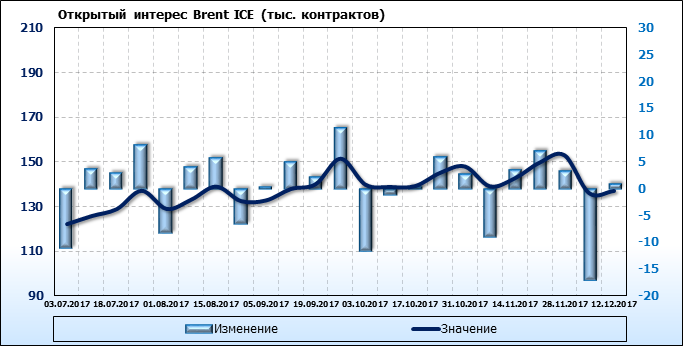

За прошедшую неделю открытый интерес вырос на 1 тысячу контрактов. Объем вовлеченных в торговлю контрактов составляет 136 876 штук. Текущее положение дел на рынке таково, что деньги в течение прошлой недели приходили на рынок поддерживая тенденцию.

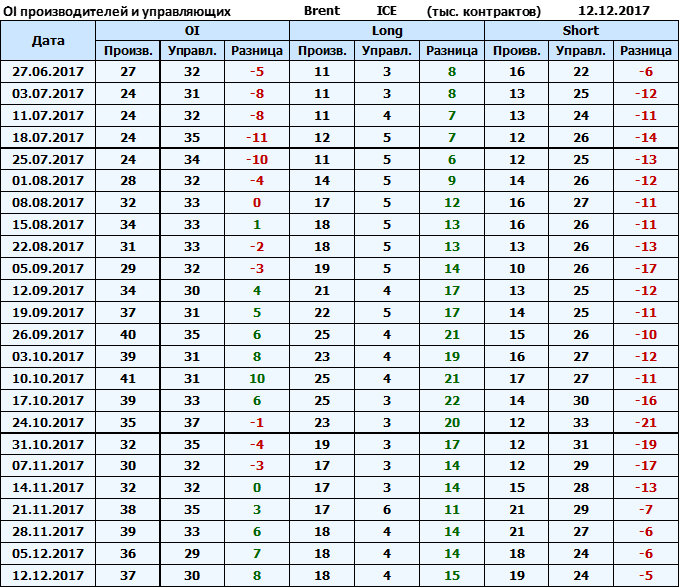

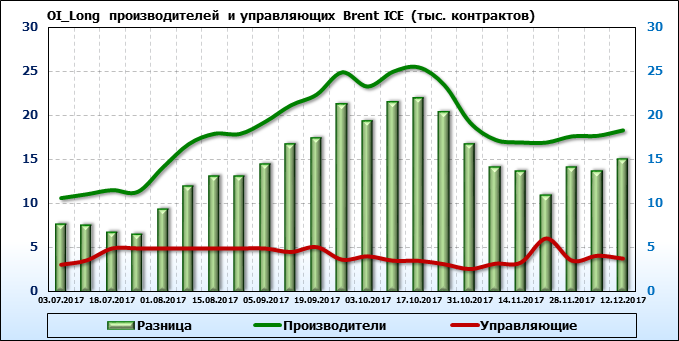

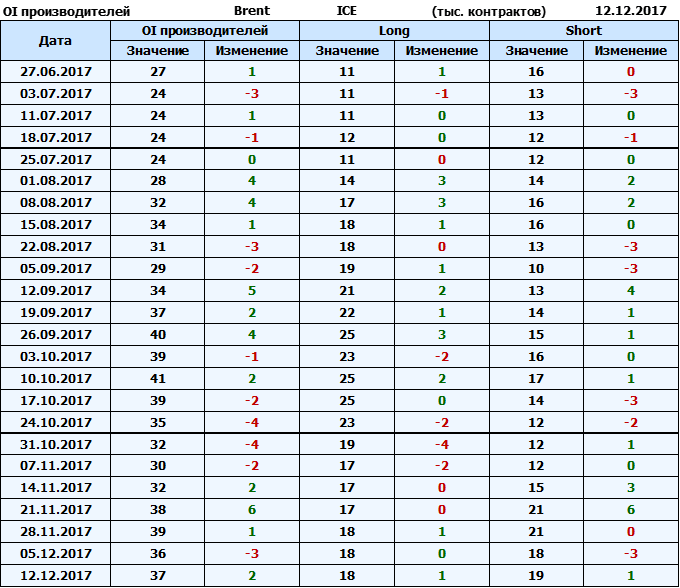

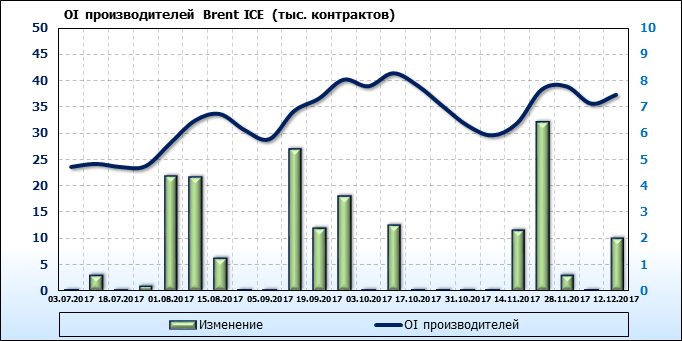

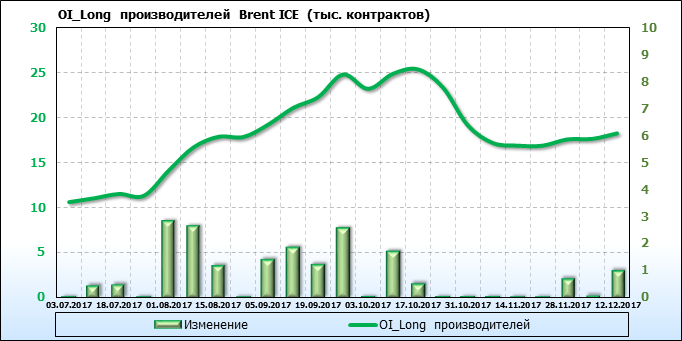

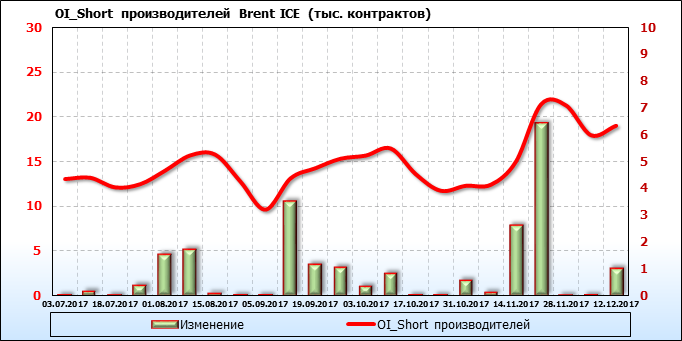

Открытый интерес производителей вырос на 2 тысячи контрактов. Объем контрактов, направленных как правило на хеджирование, составляет 37 341 штука. Деньги производителей в течение прошлой недели приходили на рынок поддерживая тенденцию.

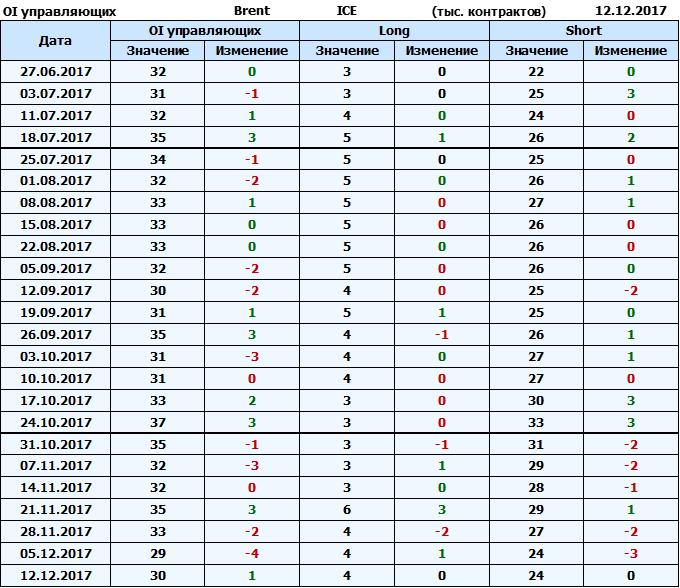

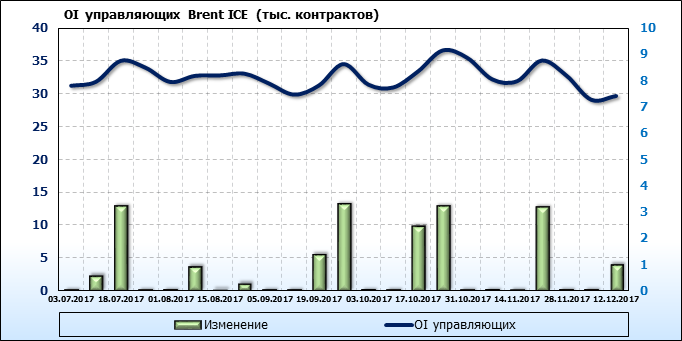

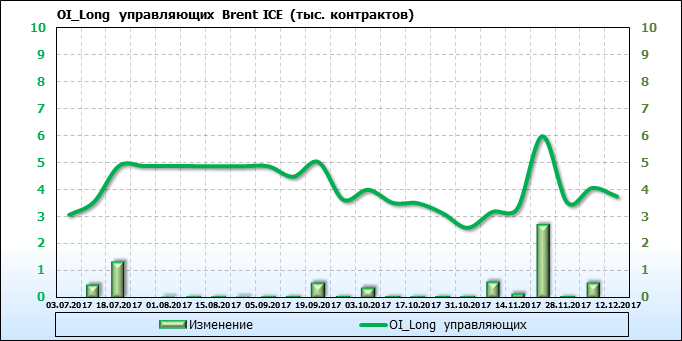

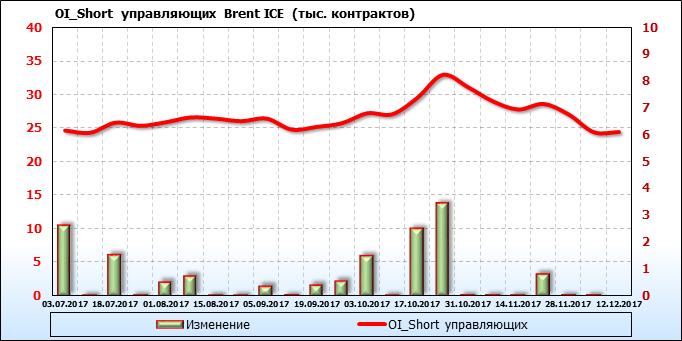

Открытый интерес управляющих активами без учета объема торговцев занимающих противоположные позиции по фьючерсным контрактам с разной датой экспирации вырос на 1 тысячу контрактов. Объем контрактов, направленных как правило на спекуляции, составляет 29 660 штук. Деньги управляющих в течение прошлой недели приходили на рынок поддерживая тенденцию.

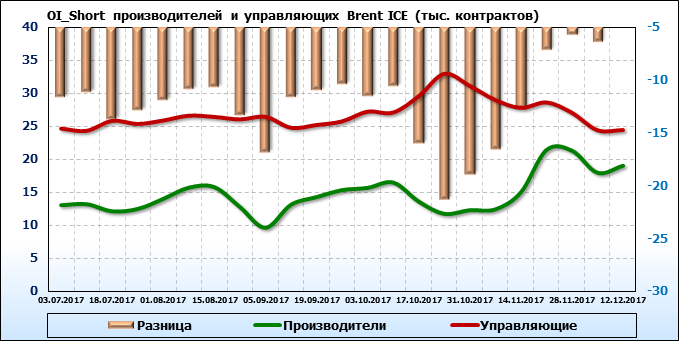

За прошедшую неделю разница между OI производителей и OI управляющих выросла на 1 427 контрактов. Разница между длинными позициями производителей и управляющих выросла на 1 397 контрактов. Разница между короткими позициями производителей и управляющих выросла на 1 397 контрактов.

Международное энергетическое агентство (МЭА) повысило прогноз спроса на нефть на 0,2 млн баррелей в сутки (б/с) в 2017 и 2018 годах — до 97,8 млн б/с и 99,1 млн б/с соответственно. При этом прогноз по росту спроса агентство сохранило неизменным: он увеличится на 1,5 млн б/с, или 1,6%, в 2017 году и 1,3 млн б/с, или 1,3%, в 2018 году, говорится в декабрьском докладе МЭА.

В ноябре глобальное предложение нефти выросло на 0,2 млн б/с, до максимального уровня за год, и достигло 97,8 млн б/с благодаря резкому увеличению производства в США. Тем не менее этот показатель на 1,1 млн б/с не дотягивает до уровня прошлого года, когда Россия и ближневосточные страны—члены ОПЕК резко нарастили добычу перед сокращением.

Добыча в странах ОПЕК в ноябре сократилась до 32,36 млн б/с, что на 1,3 млн б/с меньше, чем годом ранее. Сильнее всего производство упало в Саудовской Аравии, Анголе и Венесуэле. План по сокращению добычи страны организации выполнили на 115%, при этом средний объем сокращений в 2017 году вырос до 91% от запланированного уровня. Другие участники сделки ОПЕК+ в ноябре выполнили план только на 96% против 111% месяцем ранее, в среднем за год — на 83%.

На фоне принятого в ноябре решения о продлении сокращения добычи странами ОПЕК и их партнерами в следующем году она останется на прежнем уровне, полагают в МЭА. Однако повышение темпов роста производства в США вынудило агентство повысить прогнозы по росту добычи в этой стране до 390 тыс. б/с в 2017-м и до 870 тыс. б/с в 2018 году. В целом МЭА ожидает роста добычи со стороны стран, не входящих в ОПЕК, на 0,6 млн б/с в 2017-м и на 1,6 млн б/с в 2018 году. Помимо США, на долю которых придется около 75% этого роста, нарастят добычу Бразилия, Канада, Великобритания и Казахстан.

Это означает, что 2018 год может оказаться не таким уж благоприятным для стран ОПЕК, которые после конференции в Вене ожидали дальнейшего сокращения разрыва между спросом и добычей на 500 тыс. б/с, констатируют в МЭА. Общий мировой рост предложения может превысить рост спроса. В первой половине года избыток может составить 200 тыс. б/с, сменившись, впрочем, аналогичным дефицитом во втором полугодии. Таким образом, в целом по итогам года рынок останется сбалансированным, прогнозирует агентство.

ФРС США повысила базовую процентную ставку на 25 базисных пунктов. Независимый экономический эксперт Антон Шабанов в эфире радио Sputnik высказал свое мнение о том, чего ждать дальше.

Федеральная резервная система США повысила процентную ставку до 1,25-1,5% с 1-1,25% годовых, сообщается в пресс-релизе организации.

Решение регулятора совпало с прогнозами аналитиков, которых ранее опросило РИА Новости. Мировые цены на нефть после новости о повышении ставки продолжили свое снижение. Следующее заседание ФРС состоится 30-31 января 2018 года.

Ранее регулятор повысил ставку в июне — до 1-1,25% и в марте — до 0,75-1% годовых. Такой подход нетипичен для ФРС. В 2015 и 2016 годах, для сравнения, организация решилась на повышение по одному разу. В 2007-2008 годах регулятор и вовсе постепенно понижал планку до тех пор, пока она не достигла минимальной отметки 0-0,25% в декабре 2008 года.

Кроме того, ФРС США повысила прогноз по росту экономики страны в 2017 году до 2,5% с ожидавшихся в сентябре 2,4%, сообщается в пресс-релизе регулятора.

Прогноз по динамике инфляции на текущий год повышен до 1,7% с прежних 1,6%. Прогноз по безработице понижен до 4,1% с 4,3%, ожидавшихся ранее.

Ожидания роста ВВП США в 2018 году — 2,5%, по инфляции — остались на уровне 1,9%, а по безработице — снижены до 3,9% с предыдущего прогноза в 4,1%.

В долгосрочной перспективе ФРС ожидает роста экономики США в среднем на 2%, безработицу в 4,7% и инфляцию на отметке 2%.

Независимый экономический эксперт Антон Шабанов в эфире радио Sputnik высказал мнение, что реакция рынка на решение ФРС будет минимальной.

«Сам рынок, наверное, никак сильно не отреагировал, потому что это повышение ставки было ожидаемым. Постоянно стабильно по американскому рынку выходила очень хорошая сильная отчетность, и рынок заранее предполагал, что это повышение ставки будет именно на 25 базисных пунктов, что и произошло. В течение следующего года также ожидается продолжение повышения этой ставки. Поэтому я бы сказал, что рынок полностью готов к тому, что происходит», — отметил Антон Шабанов.

Спрос на жидкое топливо в Пакистане резко упадет к 2020 году: растет импорт СПГ, страна газифицируется.

S P Global Platts провел опрос компаний, и, похоже, что спрос на топливо упадет с 9.6 миллионов тонн в 2016-2017 годах до 4.5 миллионов тонн или меньше к 2019-2020 годам.

Среди опрошенных компаний — Pakistan State Oil, крупнейший государственный нефтяной импортер, а также четыре брокерских фирмы — Intermarket Securities, Foundation Securities, Topline Securities и Optimus Capital Management.

Наиболее медвежьи оценки были у Optimus Capital Management – 2 миллиона тонн в год в 2018-2019 и 2019-2020, бычьи у Intermarket Securities – 7.3 миллиона тонн 2018-2019 и 6.5 в 2019-2020 соответственно.

«Продажи жидкого топлива скорее всего упадут до 4 миллионов тонн в 2020 году», сообщил Umair Naseer из Topline Securities.

Импорт жидкого топлива может сократиться до 60% к 2019-2020 годам, как только энергетический сектор переключится на газ, сказал Fawad Khan из BMA Capital. Ожидается падение импорта до 2.64 миллионов тонн в 2019-2020.

На снижение использования жидкого топлива в Пакистане повлиял и запуск второго плавучего хранилища.

По данным, объемы ноябрьских торгов жидким топливом сократились на 29% по сравнению с прошлым годом и на 55% по сравнению с прошлым месяцем.

К концу ноября портовые запасы выросли до 280,058 миллионов тонн, что составляет 41.9 миллиард рупий. Это привело к задержке импортных операций и расходам на штрафную неустойку в размере $15,000/день или $105,000/неделя.

Уменьшение количества сделок по жидкому топливу побудило НПЗ снизить темпы работы на 30%, чтобы избежать переполнения хранилищ.

Пакистан потребил около 9.6 миллионов тонн жидкого топлива в 2016-2017 году, из них 70% составило импортное топливо.

Постепенное вытеснение жидкого топлива в энергетическом секторе уже неизбежно, поскольку все больше природного газа становится доступным за счет увеличения импорта СПГ и разрешения государства на закрытие нерентабельных НПЗ.

Читайте также: Цены на бензин. Р-92-К5, базис Аллагуват, ЭТП eOil.ru на 15.12.2017