25 June 2017, 11:03

Как кризис повлиял на развитие сланцевой промышленности: успех Permian Basin

-

В период нефтяного кризиса со второй половины 2014 года по первую половину 2015 года все эксперты сходились во мнении о том, что в сланцевой промышленности США произойдет коллапс.

Однако, несмотря на такое мнение, сланцевая промышленность смогла пережить кризисный период.

При этом, общий объем добычи сланцевой нефти с марта 2015 года по сентябрь 2016 года сократился примерно на 700 тысяч баррелей в день.

Тем не менее, значительное усиление эффективности добычи, а также понижение цен на сервисное обслуживание позволило сланцедобытчикам сократить затраты на производство и сохранять активность по бурению при ценах на нефть около $60 за баррель.

Вне всяких сомнений, Permian Basin внес существенный вклад в восстановление сланцевой промышленности в США с середины 2016 года.

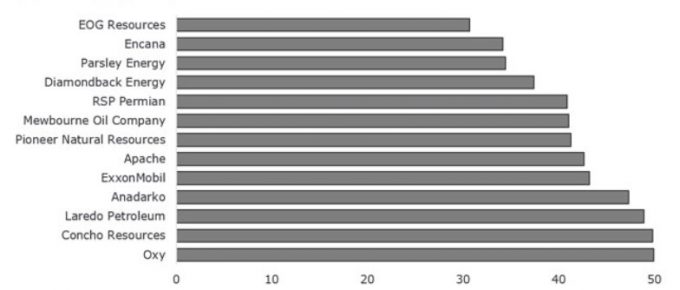

На рисунке 1 представлена сводка по основным параметрам скважин, интенсивности освоения и по показателям производительности горизонтальных скважин в Permian Basin и в остальных сланцевых регионах США, основными из которых являются Bakken, Eagle Ford, Niobrara, SCOOP и STACK. В таблице указаны средние значения для первого квартала 2014 года и для первого квартала 2017 года.

Со временем работа сланцедобытчиков по схеме Held By Production (HBP) становилась всё менее распространенной. Компании начали применять метод наклонно-направленного бурения. В первом квартале 2017 года средняя глубина скважин, пробуренных по методу наклонно-направленного бурения составила 7,551 футов.

Учитывая развитие инфраструктуры для пропанта (расклинивающего агента), а также улучшение организации поставок воды и химикатов, в Permian Basin имеется серьезный потенциал для развития наклонно-направленного бурения. По состоянию на первый квартал 2017 года, в в Permian Basin среднем использовалось 1,927 фунтов песка на каждый фут скважины — это больше, чем на других месторождениях. Кроме того, в Permian Basin используется вдвое больше бурового раствора, чем на других месторождениях страны.

В первом квартале 2014 года скважины в Permian Basin были менее продуктивны, чем на других сланцевых месторождениях в США. Но ситуация изменилась к первой четверти 2017 года. Теперь из скважин в Permian добывают нефти на 25 процентов больше, чем на других месторождениях.

Рис. 1 Средние показатели освоения горизонтальных сланцевых скважин и их производительность

В течение всего кризисного периода, изменения в структуре скважин, в методиках освоения, в составе материалов и жидкостей, а также снижение цен на сервисное обслуживание оказывали понижательное давление на стоимость бурения новых скважин.

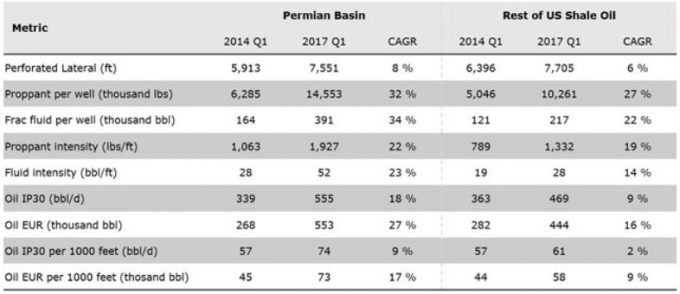

На рисунке 2 изображено поквартальное изменение цены на WTI в Permian Midland и Delaware. Жирные линии показывают фактическое изменение цен, а пунктирные линии — предполагаемое изменение цен при условии неизменности стоимости сервисного обслуживания с первой четверти 2014 года.

Из-за увеличения производительности и снижения стоимости сервисного обслуживания, цена на WTI снизилась с начала 2014 года до середины 2016 года почти наполовину. Некоторая реверсия цен наблюдается в последней четверти 2016 года и начале 2017 года. Она обусловлена тем, что впервые повысилась стоимость технического обслуживания.

Пунктирные линии показывают как изменилась бы цена безубыточности в указанный период времени, если бы не происходило снижения стоимости производства. Даже при условии, что стоимость производства сохранилась бы на уровне первой четверти 2014 года, цена безубыточности все равно снизилась бы с $85 до $60-65 в Midland и Delaware. Это свидетельствует о том, что стоимость производства лишь на 30-40% влияет на изменение цены безубыточности в Permian Basin. Изменение цены безубыточности происходило, в основном, вследствие совершенствования технологии добычи и увеличения производительности.

Рис. 2 Поквартальное изменение цены на WTI

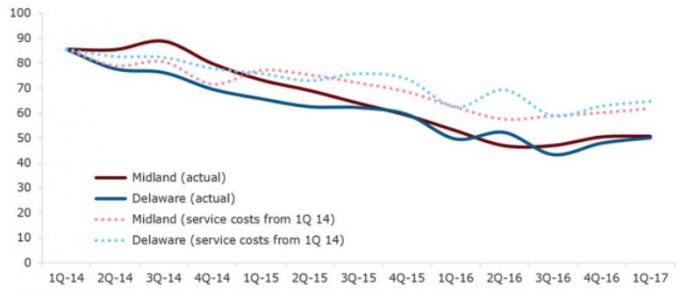

В то время как цена безубыточности WTI в Permian в среднем по состоянию на первый квартал 2017 года составляет 50 USD за баррель, многие операторы смогли достичь показателя цены безубыточности менее 50 USD с начала 2016 года.

На рисунке 3 изображены показатели цены безубыточности ведущих сланцедобытчиков в регионе Delaware и Midland. Учитываются только типовые горизонтальные скважины, освоенные в период с начала 2016 года по начало 2017 года.

EOG Resources, Encana, Parsley Energy и Diamondback Energy демонстрируют цены безубыточности менее 40 USD за баррель. Все другие добытчики демонстрируют коммерческую активность на уровне до 50 USD. В 2017-2018 годах ожидается дальнейшее развитие наклонно-направленного бурения и большая активность по освоению скважин. Таким образом, возросшая недавно стоимость производства будет компенсирована более интенсивным бурением и производительностью скважин.

Рис. 3 Средняя цена безубыточности WTI