13 May 2017, 10:56

Изменчивый рынок природного газа в Южной Америке: анализ

-

Рынок природного газа в Южной Америке в каком-то смысле отличается от всех других рынков в мире. С одной стороны, это довольно развитый рынок с международным импортом и экспортом, но, с другой стороны, он сегментирован, не слишком велик, контролируется NOC и не имеет прозрачного механизма регулирования. В настоящий момент данный регион является импортером относительно дорогого сжиженного природного газа. В то же время, в регионе имеется достаточное количество еще не разработанных месторождений, благодаря которым может быть удовлетворен внутренний спрос.

В данной статье рассмотрена текущая ситуация на рынке природного газа в Южной Америке и содержится приблизительный прогноз о том, что может произойти в регионе в ближайшие 5 лет. Также приводятся некоторые более долгосрочные прогнозы. Если выражаться кратко, то можно сказать, что в ближайшие несколько лет рынок природного газа в Южной Америке существенно изменится.

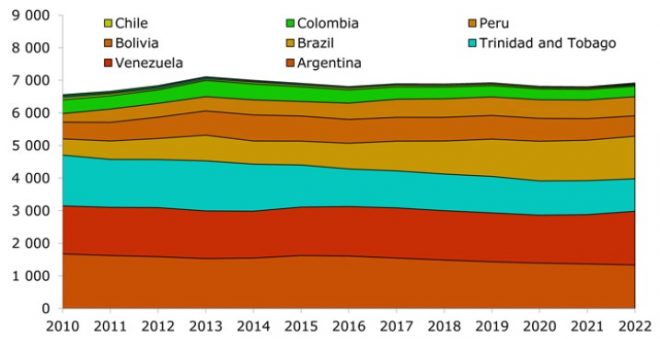

В целом, регион продолжает зависеть от импорта природного газа, однако, в разных странах имеются свои особенности, возможности и проблемы. В период с 2010 по 2022 годы общий показатель производства природного газа в Южной Америке был весьма стабилен и продолжит оставаться достаточно стабильным после 2022 года. Однако, как показано на рисунке 1, структура рынка изменится достаточно существенно.

Рисунок 1

Объемы производства газа в Тринидаде и Тобаго снижаются, а в Бразилии — пропорционально повышаются. Единственный экспортер традиционного газа в регионе — Боливия испытывает трудности с соблюдением плана по поставкам. В регионе продаются большие объемы газа из Тринидада и Тобаго. Однако, поскольку природный газ продается, в основном, в виде сжиженного природного газа (СПГ), это не оказывает слишком большого эффекта на импортирующие страны Южной Америки. Аналитики уверены в том, что на мировом рынке не стоит ожидать нехватки сжиженного природного газа. Это означает, что импортерам может понадобиться иных искать поставщиков газа помимо Тринидада и Тобаго. Но цены у этих поставщиков будут выше. Дополнительно интересно отметить, что показатели добычи природного газа из Аргентины не растут, а, напротив, несколько снижаются.

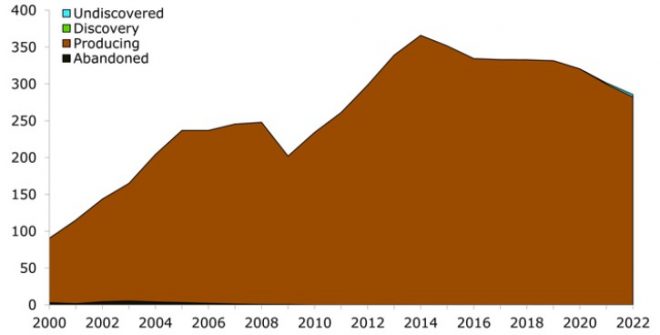

В южной части региона на рынке активно торгуется как традиционный природный газ, так и сжиженный природный газ. При этом, рынки всех стран на юге региона взаимосвязаны. Если обратить внимание на состояние рынка в Боливии, то можно сказать, что страна находится в той же ситуации, что и Тринидад и Тобаго пару лет назад. Прогнозируется, что объемы добычи газа будут снижаться, а страна планирует потреблять всё больше природного газа на внутреннем рынке. При этом, новые месторождения открываются и разрабатываются не слишком активно. На рисунке 2 изображена статистика по действующим месторождениям природного газа, разрабатываемым месторождениям и исследуемым месторождениям.

Рисунок 2

Как мы видим на рисунке, к сожалению, в Боливии нет разрабатываемых месторождений природного газа. Это означает, что объемы добычи в стране неизбежно будут сокращаться. Если в скором времени в Боливии не будут разработаны или обнаружены новые месторождения, то показатель объемов добычи природного газа сократится на 6-7 процентов. В настоящий момент у Боливии нет возможности увеличить экспорт в соседние страны. Скорее всего, экспорт традиционного природного газа в такие страны как Аргентина, Бразилия и Чили будет сокращен.

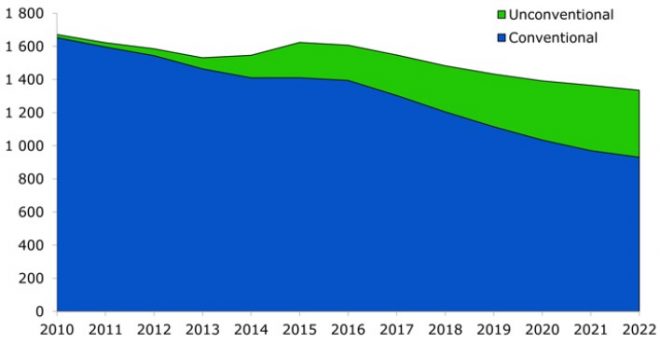

Особый интерес представляет геологическая формация Vaca Muerta в Аргентине. Это месторождение способно не только удовлетворить спрос на рынке Аргентины но и, вероятно, позволить Аргентине заменить Боливию в качестве регионального экспортера традиционного природного газа. У Vaca Muerta есть огромный потенциал, но нужно учитывать и некоторые особенности. Во-первых, в Аргентине уже довольно долгое время сокращаются объемы добычи природного газа. И данная тенденция будет продолжаться. На рисунке 3 изображен прогноз сокращения объемов добычи природного газа в Аргентине.

Рисунок 3

Второй особенностью является то, что развитие добычи газа в Vaca Muerta займет большое количество времени. Причиной этого является недостаток оборудования и неразвитость инфраструктуры (например, дорог, железных дорог, трубопровода для доставки воды и т.д.). Таким образом, в обозримом будущем данное месторождение не сможет заполнить пробел в поставках природного газа в Аргентине.

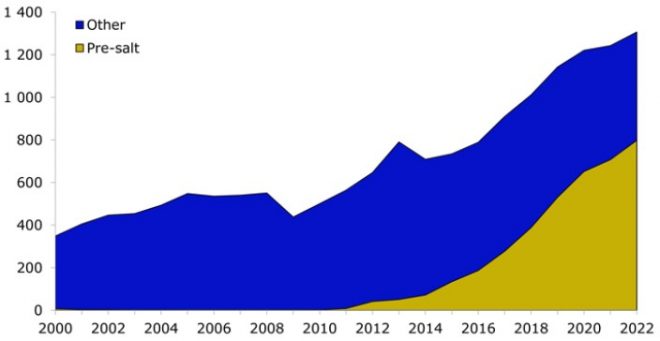

Объемы добычи газа в Чили весьма ограничены, поэтому следует обратить внимание на Бразилию, где прогнозируется увеличение объемов добычи попутного газа из нефтяных подсолевых месторождений. На рис. 4 изображены показатели добычи природного газа из подсолевых месторождений и всех прочих.

Рисунок 4

В ближайшие 5 лет Бразилия намеревается удвоить объемы добычи природного газа. По мнению аналитиков, показатели добычи газа в Бразилии продолжат расти и по истечении этого периода времени. Газ, добытый из подсолевых источников является попутным газом, что означает, что его можно получить только параллельно с добычей нефти на том же месторождении. Газ из подсолевых месторождений является весьма выгодным для Бразилии с экономической точки зрения, поэтому его следует добывать и коммерциализировать.

После многих лет неудачной политики, крупнейшие экономики Южной Америки в последнее время приобрели существенный потенциал для роста. Это касается, как минимум, трех стран: Аргентины, Боливии и Бразилии. Боливия стремится сократить объемы экспорта в целях удовлетворения спроса на внутреннем рынке. В 2010 году в стране были запущены национальные программы, способствующие достижению этой цели, например, программа по увеличению применения природного газа в транспортной отрасли. Спрос на природный газ в Боливии будет, в том числе, зависеть от объемов запасов газа и уровня цен.

Аналогичная ситуация сложилась в Аргентине. Страна вынуждена иметь дело с незапланированными остановками работ и периодами отсутствия поставок природного газа. В 2015 году Буэнос-Айрес суммарно 4 месяца не получал поставок природного газа. Это явный признак потенциально высокого спроса на природный газ.

Проблемой в Аргентине является то, что цены на природный газ, электроэнергию и бензин жестко регулируются и субсидируются государством. Это влечет дестабилизацию структуры спроса и предложения на рынке. В целом, для аналитиков очевидно, что в ближайшие годы Аргентина не сможет стать ведущим экспортером природного газа в регионе. Сначала месторождение Vaca Muerta должно заработать в полную силу, и только после удовлетворения потребностей внутреннего рынка, страна сможет начать экспортировать газ за рубеж. Исключением является торговля между Чили и Аргентиной, которая активно происходит, в основном, благодаря географической близости контрагентов.

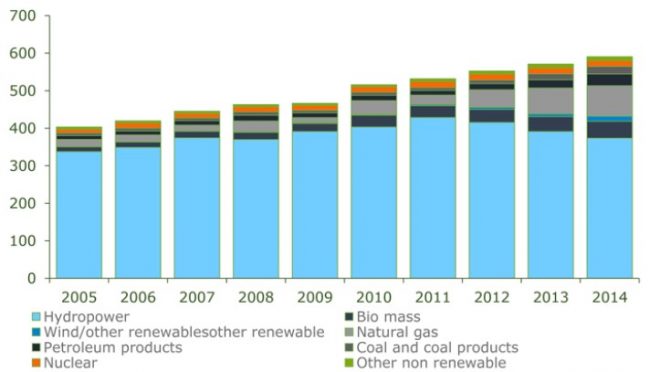

Что касается Бразилии, то спрос на природный газ в стране увеличивался год от года до экономического кризиса в 2015 году. Частично существенный рост спроса на газ за последнее десятилетие обусловлен тем, что гидроэлектростанции в стране постепенно заменяются газовыми электростанциями.

Рисунок 5

На рисунке 5 наглядно продемонстрирована указанная закономерность. В Бразилии 50% спроса на природный газ относится к сфере промышленности, 40% — к сфере электрогенерации и 10% — к жилому сектору.

Жилой и промышленный сектора в настоящий момент стабильны, но, конечно, зависят от экономического развития в стране. Однако, уровень потребления энергии зависит от погодных условий, которые сложно прогнозировать. Из-за этого газодобывающие E&P компании находятся в некоторой неопределенности. Из-за высокого уровня колебания показателя спроса на газ в промышленной отрасли, производители сталкиваются с существенными колебаниями цен.

На настоящий момент отсутствует достаточный запас природного газа в регионе. Это означает, что для менее крупных независимых газодобывающих компаний весьма непросто добывать и продавать свой газ. Эксперты отрасли считают, что организация рынка природного газа и энергии в Бразилии должна быть модифицирована. Определенная часть электроэнергии должна производиться за счет использования природного газа. Электроэнергию, добытую на гидроэлектростанциях можно сберегать для пиковых сезонных и дневных нагрузок. Такие изменения потребуют серьезной модификации работы энергетического сектора и организации проведения аукционов. Однако, Бразилии необходимо разработать более предсказуемую и эффективную систему энергетического рынка.

Эти изменения выглядят еще более разумными, если учесть, что в Бразилии ожидается рост объемов добычи попутного природного газа из подсолевых месторождений. Это означает, что газ необходимо либо добыть и сжечь, либо продать на рынке. Если не будет дано разрешение сжечь такой газ, то рост объемов добычи нефти будет сдерживаться. Для нефтедобывающих компаний страны и в целом для бразильского народа это стало бы весьма негативным последствием.

Альтернативной для попутного газа из подсолевых месторождений является разработка более стабильной газопотребляющей промышленности. Это снизит риски добычи нефти из подсолевых месторождений для нефтедобывающих компаний, но сделает Бразилию еще более зависимой от импорта сжиженного природного газа для покрытия потенциального пробела в соотношении спроса и предложения в энергетической отрасли.

Подводя итоги, можно сказать, что рынок природного газа в южной части Южной Америки ожидают интересные несколько лет. Следует ожидать существенные изменения. Участники рынка могут извлечь хорошую прибыль из сложившейся ситуации. Долгосрочное стратегическое планирование и сотрудничество между странами Южной Америки поможет найти наиболее рациональные решения для улучшения ситуации во всем регионе. Однако, исторически установлено, что достигать таких долгосрочных соглашений — непросто.

Эксперты считают, что страной, способной полностью удовлетворить внутренний спрос на природный газ, станет Бразилия. Наибольшие объемы поставок следует ожидать из Боливии в Чили и в Аргентину. Если учесть особенности изменения показателей спроса в зависимости от сезона и погодных условий, то, по мнениям экспертов, регион получит большую выгоду, если выстроит новую гибкую рыночную систему торговли природным газом между странами.