Добыча, импорт, экспорт нефти. США. EIA. Данные на 10.01.2018

-

Открытие новых месторождений нефти и газа – результат серьезной и кропотливой работы. Каждое новое месторождение на карте мира – это всегда значимое событие, которое напоминает о том, что сырьевой потенциал еще не исчерпан.

Агентство нефтегазовой информации предлагает подборку открытий крупных месторождений, состоявшихся в 2017 году.

В РОССИИ

Новосамарское месторождение в Самарской области

В январе компания «Газпромнефть-Оренбург» (дочернее предприятие «Газпром нефти») открыла месторождение «Новосамарское». По оценкам специалистов, его геологические запасы превышают 8 млн тонн нефти. Оно относится к Волго-Уральскому нефтегазоносному бассейну и расположено в 200 км от Самары.

Весеннее и Пихтовкинское месторождения в Удмуртии

«Удмуртнефть» (дочерняя компания Роснефти) в феврале открыла новые месторождения нефти, запасы которых составляют 0,6 млн тонн. Месторождение Весеннее открыто по результатам бурения поисковой скважины с дебитом 62 куб. метра в сутки нефти на Воткинском лицензионном участке. Пихтовкинское открыто на структуре Шарканского участка по результатам бурения скважины с дебитом 15 куб. метров в сутки.

Анастасьинское месторождение в Республике Башкортостан

В марте НК «Роснефть» открыла Анастасьинское месторождение с геологическими запасами по категории С1+С2 в объеме 0,6 млн тонн нефти. Государственная комиссия по запасам (ГКЗ) рекомендовала их к постановке на государственный учет. Месторождение открыто по результатам бурения двух поисковых скважин на Западно-Кунгакском лицензионном участке. Из скважины №409 получен приток нефти объемом 12,5 кубометров в сутки.

Нефтяное месторождение в Оренбургской области

ПАО «Оренбургнефть» (дочернее общество НК «Роснефть») в июне открыло Бахтияровское месторождение с суммарными извлекаемыми запасами 2,6 млн тонн нефти, в том числе по категории С1 — 1,3 млн тонн. Оно открыто по результатам бурения поисково-разведочной скважины на Северо-Покровском лицензионном участке. Получен приток безводной нефти дебитом 168 кубометров в сутки.

Пять нефтегазоносных месторождений

В июле ПАО «Оренбургнефть» также совершило открытие пяти месторождений. По результатам поискового бурения скважин получены притоки нефти со средним дебитом 192 тонны в сутки. На Волостновском лицензионном участке открыты Новожоховское, Западно-Кулагинское, Южно-Кулагинское, Восточно-Кулагинское и Киндельское месторождения. Суммарные начальные извлекаемые запасы углеводородов открытых месторождений по категории С1+С2 составляют 4 млн тонн н. э.

Северо-Тамаргинское нефтяное месторождение

ООО «РН-Уватнефтегаз» (дочернее общество «НК «Роснефть») в октябре ввело в промышленную эксплуатацию Северо-Тамаргинское месторождение. Его извлекаемые запасы нефти составляют около 20 млн тонн.

Пять месторождений в Волго-Уральском нефтегазоносном бассейне

В ноябре группа компаний «Нефтиса» (входит в группу «Сафмар» Михаила Гуцериева) открыла пять новых месторождений нефти в Волго-Уральском нефтегазоносном бассейне. В январе-сентябре 2017 года компания выполнила работы по сейсмическим исследованиям 3D на площади 730 кв. км, пробурив 10 поисково-разведочных скважин. Суммарный прирост извлекаемых запасов нефти за отчетный период превысил 17 млн тонн.

Месторождение в пределах Западно-Герасимовского участка Уватского проекта

ООО «РН-Уватнефтегаз» (дочернее общество НК «Роснефть») в декабре открыло новое месторождение по результатам бурения поисковой скважины, давшей промышленный приток нефти из отложений пласта Ю2. Извлекаемые запасы нефти по категории С1+С2 – 1,3 млн тонн. Месторождению присвоено имя Ю. В. Ознобихина.

Три нефтяных месторождения в Оренбургской области

В декабре ПАО «Оренбургнефть» (дочернее общество НК «Роснефть») открыло Ключевое, Казачинское и Гусахинское месторождения. Суммарные начальные извлекаемые запасы оцениваются на уровне 732 тыс. тонн нефти. Средний дебит нефти трех первых скважин — 60 тонн в сутки.

В МИРЕ

Месторождение нефти и газа в Казахстане

В январе в девонских отложениях подсолевого поднятия Ансаган в Казахстане обнаружены залежи легкой нефти и газа. Месторождение Ансаган расположено в Жылыойском районе Атырауской области, выявленные нефтегазоносные горизонты залегают относительно глубже, чем на Тенгизском месторождении.

Нефтегазоносное месторождение в Норвегии

Норвежский нефтегазовый концерн Statoil ASA в январе обнаружил месторождение нефти и газа на норвежском континентальном шельфе. Его извлекаемые запасы, по оценкам, могут составлять от 20 до 80 млн баррелей.

Месторождения в Белоруссии

В январе государственная компания «Белоруснефть» обнаружила новое нефтяное месторождение. Его запасы предварительно оцениваются в 1,69 млн тонн. Месторождение открыто в пределах промежуточного блока регионального Речицко-Вишанского разлома Припятского прогиба и получило название Угольское. Во время разведочного бурения Угольской подсолевой структуры поисковая скважина №1-Угольская с глубиной 5 тыс. 218 метров при освоении семилукского горизонта дала приток нефти с газом дебитом около 39,5 тонн в сутки.

В апреле на территории Жлобинского района Республики Беларусь в апреле обнаружено новое месторождение нефти. По предварительным оценкам, запасы в новой залежи составляют от 350 до 800 тыс. тонн нефти.

Месторождение газа в южной части Карибского моря

Колумбийская нефтедобывающая компания Ecopetrol совместно с американской Anadarko в мае открыли в южной части Карибского моря месторождение природного газа. Это самое крупное месторождение из всех обнаруженных в Колумбии за последние 28 лет. Согласно предварительным исследованиям, толщина области месторождения может составить от 80 до 110 метров.

Газоносное месторождение в Китае

В августе на территории уезда Усян (северная провинция Шаньси, Китай) найдено крупное месторождение природного газа. Его запасы оцениваются в 545 млрд куб. метров.

Месторождение газа и нефти в Баренцевом море

Норвежский нефтегазовый концерн Statoil в августе сообщил об открытии нового газового месторождения «Джемини нур» в Баренцевом море. Извлекаемые запасы месторождения оцениваются в 0,4-1 млрд кубометров газа и 0,5-2 млн баррелей нефти.

Месторождение газа в Румынии

В ноябре британская компания Prospex Oil and Gas обнаружила в румынском уезде Сучава крупное месторождение газа. Его объемы могут составить до 30 тыс. куб. метров газа в день.

Гигантское нефтяное месторождение в Китае

В декабре китайский нефтегазовый гигант PetroChina обнаружил одно из крупнейших мировых месторождений нефти в Синьцзян-Уйгурском автономном районе (СУАР) КНР. Месторождение находится в Джунгарском бассейне в районе озера Ма. Объем геологических запасов сырья в нем составляет 1,24 млрд тонн.

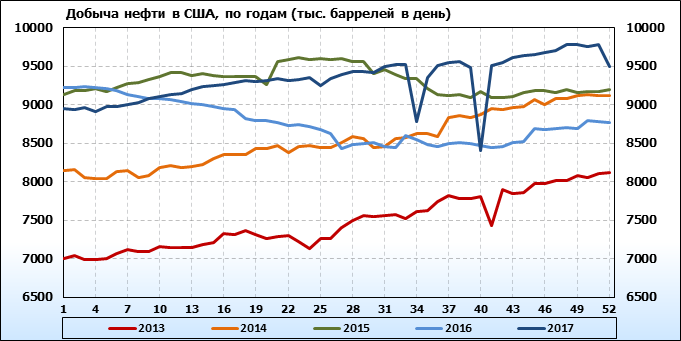

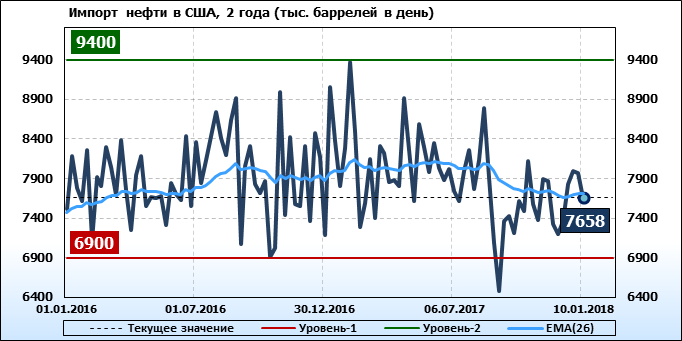

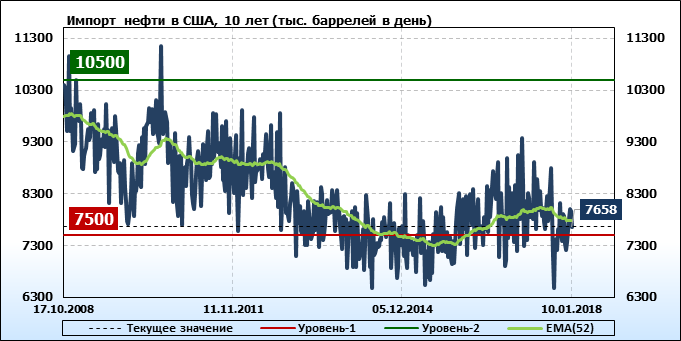

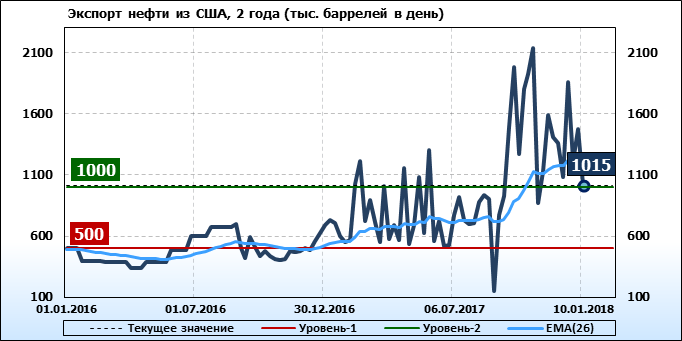

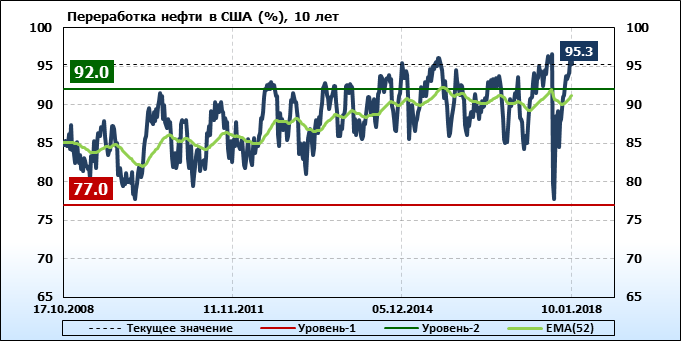

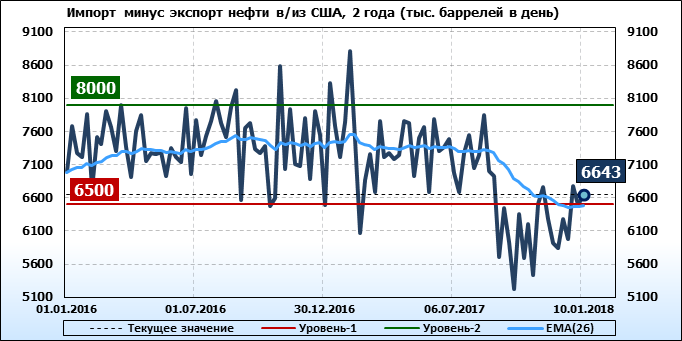

Добыча нефти упала на -0.29 до 9.492 млн. баррелей в день. Импорт нефти упал на -0.308 до 7.658 млн. баррелей в день. Экспорт нефти упал на -0.46 до 1.015 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 0.152 до 6.643 млн. баррелей в день. Переработка нефти упала на -1.4 до 95.3 процентов.

По итогам декабря прошлого года российские компании суммарно сократили уровень добычи нефти и газового конденсата по отношению к октябрю 2016 года на 300,74 тысячи баррелей в сутки. Об этом 10 января сообщил журналистам министр энергетики России Александр Новак.

«Российская Федерация полностью выполняет взятые на себя обязательства по сокращению добычи нефти в рамках соглашения стран ОПЕК и не-ОПЕК», — сказал министр. По условиям сделки, Россия должна держать уровень добычи на 300 тысяч баррелей в сутки ниже, чем в среднем в октябре 2016 года. Условие полностью выполняется с апреля прошлого года.

Соглашение об ограничении нефтедобычи было подписано в Вене в конце ноября 2016 года между странами ОПЕК (за исключением Ливии и Нигерии) и в начале декабря того же года между еще 12 странами (всего 24 государства). Оно предусматривает суммарное сокращение нефтедобычи на 1,724 миллиона баррелей в сутки. Наибольшие квоты у Саудовской Аравии (486 тысяч баррелей) и России.

На последнем заседании министров энергетики в Вене было решено продлить срок действия соглашения до конца 2018 года. Основная цель — сократить запасы нефти в хранилищах стран Организации экономического сотрудничества и развития (ОЭСР) до среднего за пять лет уровня, то есть до 2,811 миллиарда баррелей. Сейчас, по оценкам Международного энергетического агентства, они переполнены на 137 миллионов баррелей. С начала 2017 года странам ОПЕК и не-ОПЕК общими усилиями удалось снизить показатель на 200 миллионов баррелей.

Темпы роста цен на нефть в новом году являются рекордными с мая 2015, что не может не радовать ОПЕК. Однако, некоторые участники группы опасаются, что возросшие цены приведут к тому, что сланцедобытчики снова затопят рынок нефтью. Благодаря соглашению об ограничении объемов добычи нефти ОПЕК, цена на бенчмарк Brent во вторник возросла до $68 за баррель. Рост цен оказал существенную помощь странам, являющимся производителями нефти, многие из которых до сих пор восстанавливаются после кризиса 2014 года.

При этом, некоторые участники ОПЕК полагают, что если рост цен продолжится, то это сподвигнет американских сланцедобытчиков качать ещё больше нефти, что, в свою очередь, повлечет повторное перенасыщение рынка и, соответственно, сокращение цен на нефть.

Формально у ОПЕК нет какой-то конкретной задачи в отношении цен на нефть. В то же время, ведущий производитель организации — Саудовская Аравия желает, чтобы цена на нефть оставалась выше уровня $60, так как это поможет увеличить стоимость её государственной нефтяной компании Aramco в свете предстоящего IPO.

Так, саудиты являются главными сторонниками максимального роста цен на нефть даже невзирая на вероятность повторного перенасыщения. Другие же участники организации призывают осторожнее относиться к росту цен на нефть.

Журналист Андрей Бабицкий — о том, какие последствия ожидают крупнейший частный банк России после заявления его владельцев о прекращении работы с предприятиями ВПК из-за угрозы американских санкций.

Как это работает? Убей меня бог, я не в состоянии понять, каким образом разрыв отношений с обслуживаемыми ранее им предприятиями ВПК может помочь «Альфа-банку» избежать грядущих американских санкций. Понятно, что американцам точно не слишком нравится, как развивается российская военная промышленность, но едва ли кто-то в Вашингтоне считает, что обходить конкурентов следует за счёт создания им проблем в части финансирования, кредитования или проводки платежей. Да, собственно, любой разумный человек прекрасно отдаёт себе отчёт в том, что место «Альфа-банка» с радостью займут другие кредитно-денежные организации, которые сочтут подарком судьбы возможность работать с гигантскими денежными потоками оборонки.

Другое дело, если речь идёт именно о том, с чем намерена бороться американская администрация посредством нового санкционного закона, который вступит в силу уже в начале февраля, когда будут опубликованы списки представителей российского бизнеса, замешанные в коррупции и имеющие связи с Кремлём.

На этом самом месте мы вынуждены вступить в область чистых предположений, но, поскольку информации всё равно никакой на эту тему не появится, попробуем выстроить несколько логичных предположений. Решение, принятое «Альфа-банком», имеет смысл только в том случае, если оно направлено против коррупции в российском бизнесе. Но само по себе обслуживание предприятий ВПК не является коррупционной деятельностью или свидетельством контактов банкиров с Владимиром Путиным и его преступным окружением. Значит, дело в другом.

Я предполагаю, что речь идёт о досудебной сделке, в рамках которой руководство «Альфа-банка» передало Вашингтону информацию о неких коррупционных схемах, откатах, которые банк выплачивал предприятиям за возможность сидеть на гигантских денежных средствах, обеспеченных госбюджетом. Эти данные были переданы в обмен на гарантию неприкосновенности. Кроме того, «Альфа-банк», естественно, брал на себя обязательство выйти из коррупционных схем, прервав отношения с теми клиентами, которые по этим схемам работали. Только при таких обстоятельствах неожиданный шаг одного из самых крупных российских банков становится ясным и читаемым.

Более того, я готов предположить, что Пётр Авен и его соратники не одиноки. С высокой долей вероятности в спешном порядке заключаются и другие соглашения с бизнесменами из России, которые ради того, чтобы сохранить свои активы за рубежом, готовы вскрыть всю известную им коррупционную подноготную.

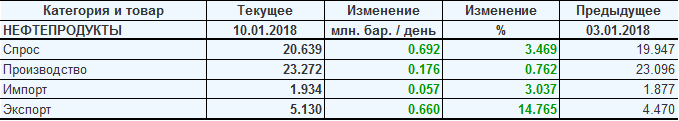

Спрос на нефтепродукты вырос на 0.692 до 20.639 млн. баррелей. Производство дистиллятов выросло на 0.176 до 23.272 млн. баррелей. Импорт дистиллятов вырос на 0.057 до 1.934 млн. баррелей. Экспорт бензина вырос на 0.66 до 5.13 млн. баррелей в день.

По словам министра нефти Ирана, члены Организации стран-экспортеров нефти не желают, чтобы цена на нефть марки Brent превысила уровень $60 за баррель, поскольку более высокие цены на нефть могут повлечь увеличение объемов добычи сланцевой нефти.

“Из-за сланца члены ОПЕК не слишком стремятся к тому, чтобы цена на нефть марки Brent превысила $60 за баррель”, — заявил Bijan Namdar Zanganeh.

Он также добавил, что цены на нефть за последние дни возросли из-за действий ОПЕК по ограничению объемов добычи нефти, а также вследствие повышенного спроса на нефтепродукты, вызванного холодной погодой.

В то же время, цена на Brent продолжает расти. По сравнению с предшествующей сессией, мировой бенчмарк торговался на 14 центов (0.2 процента) больше — по цене $67.91 за баррель. Ранее нефть Brent набрала 51 цент.

Организация стран-экспортеров нефти и её союзники, включая Россию, заключили соглашение об ограничении объемов добычи нефти до конца текущего года, чтобы устранить перенасыщение на рынке нефти. Иран является третьим крупнейшим нефтедобытчиком ОПЕК.

Государственный совет Китая в декабре 2017 г дал разрешение на торговлю фьючерсами (Crude oil future). Об этом сообщает шанхайский инфоресурс Jiemian.

Торги начнутся на Шанхайской международной бирже энергоресурсов — филиале Шанхайской биржи фьючерсов ( под аббревиатурой INE). Если по -простому, то фьючерсные контракты фиксируют цены сегодня для доставки позднее, хеджируя риски.

Важнейшим последствия начала Шанхайских торгов для мирового рынка нефтяных фьючерсов:

— китайские покупатели смогут оплачивать фьючерсы в местной валюте;

— впервые для Китая иностранные трейдеры получат разрешение инвестировать в торговлю фьючерами

В Китае есть 3 ключевых товарных биржи:

— Шанхайская фьючерсную биржа, созданная в 1999 г;

— Даляньская товарная биржа, созданная в 1993 г;

— Чжэнчжоуская товарная биржа, созданная в 1990 г.

Ранее ни одна из них не позволяла иностранному капиталу участвовать в работе из-за контроля за капиталом госрегуляторами Китая.

Пока не ясно, как отреагируют зарубежные нефтедобывающие компании и трейдеры, потому что в течение последних 2х лет, после девальвации юаня в 2015 г, в Китае случился массовый отток капитала из страны, несмотря на гигантский местный рынок акций и облигаций. Да и рынок в Китае, как и в любой восточной стране, довольно волатилен, и требует постоянного внимания властей. В 1993 г власти Китая уже вводили нефтяные фьючерсы, но через 1 год вынуждены были приостановить торговлю из-за слишком большой волатильности.

Ввести торговлю нефтяными фьючерсами в Китае планировали еще в начале 2017 г, но потребовался почти 1 год тестирования и устранения замечаний к листингу. Ожидается, что торги начнутся 18 января 2018 г. В 2017 г Китай превзошел США, как крупнейшего импортера нефти в мире, поэтому активизация торговли фьючерсами на внутреннем рынке довольно прогнозируема.

Для долл США, как глобальной валюты на нефтяном рынке, это неприятный звоночек. На начальном этапе будет некоторый контроль над ценообразованием на основе международных эталонных показателей, котируемых в долл США. Консолидация нефтяных контрактов в юанях будет способствовать росту использования валюты Китая в мировой торговле. Но на это могут уйти годы, потому что пока биржа Китая не является ключевым игроком на рынке нефтяных фьючерсов. Но это произойдет точно, если Китай будет продолжать политику реанимации Шелкового пути — «Один пояс, один путь». Китай планирует участвовать в IPO Saudi Aramco, что может повлиять на укрепление юаня в качестве инструмента глобальных платежей. Нефтегаз Китая только выиграет от использования юаней в торгах нефтяными фьючерсами, потому что ориентиром будет оценка нефти, используемой местными НПЗ, поэтому шанхайские фьючерсы могут отличаться по цене от западных контрактов.

Читайте также: Коммерческие запасы нефти в США, EIA. Данные на 10.01.2018. Подробно