Добыча, импорт, экспорт нефти. США. EIA. Данные на 06.12.2017

-

Государственная служба геологии и недр на основании решения суда аннулировала три спецразрешения НАК «Нафтогаз Украины» на разработку нефтегазоносных площадей в Полтавской области. Об этом говорится в приказе ведомства №527 от 1 декабря, передает enkorr.

Отмечается, что это единственные лицензии компании на контролируемой Украиной территории.

Речь идет о спецразрешениях на пользование Оболонской (495,2 кв. км), Будищанско-Чутовской (497,9 кв. км) и Писаревской (471,9 кв. км) площадями, действие которых было приостановлено в марте.

Претензии Госгеонедр основывались на недовольстве Полтавского областного совета, который еще 31 января этого года официально призвал Госгеонедр отнять у «Нафтогаза» эти спецразрешения. Местные депутаты посчитали неудовлетворительными работы «Нафтогаза» на его лицензированных площадях и обвинили компанию в нарушении программы работ.

Напомним, что за «Нафтогазом» числится еще 6 лицензий на нефтегазоносные месторождения, работа на которых невозможна: три из них расположены в зоне АТО и три – на континентальном шельфе.

«Нафтогаз» получил три месторождения в Полтавской области в 2011 году. В марте этого года Госгеонедр остановила действие этих специальных разрешений и предоставила НАК 30 дней на устранение нарушений по указанным площадям.

Затем после судебных разбирательств 13 сентября суд удовлетворил иск Госгеонедр и разрешил аннулировать эти спецразрешения. 14 ноября апелляционный суд подтвердил это решение, что дало основания службе аннулировать лицензии.

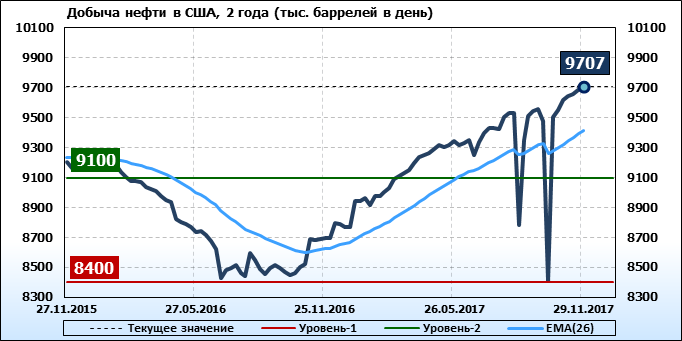

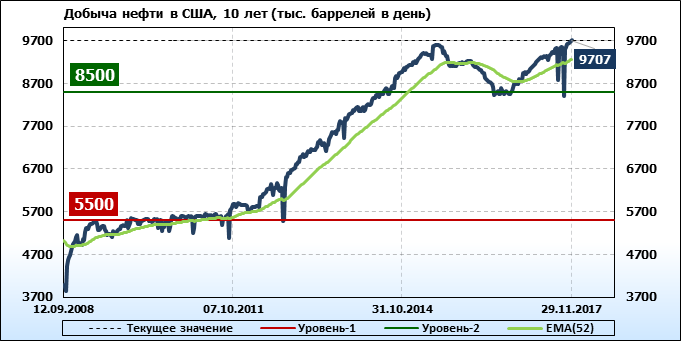

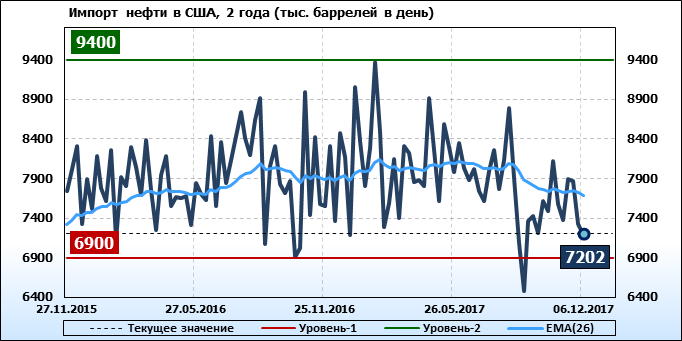

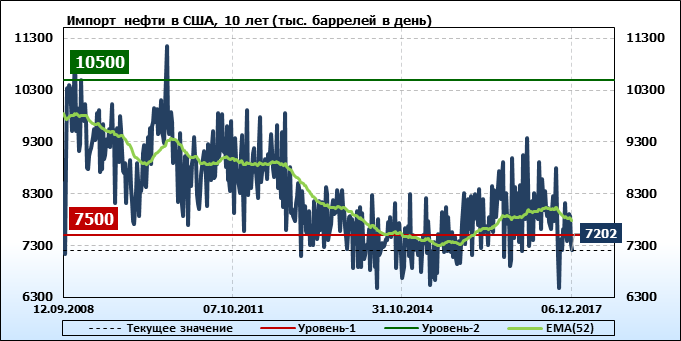

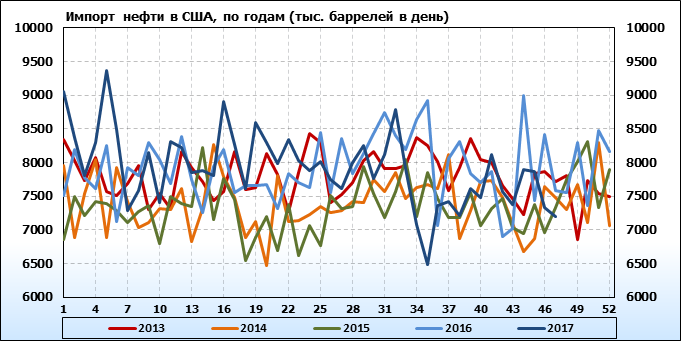

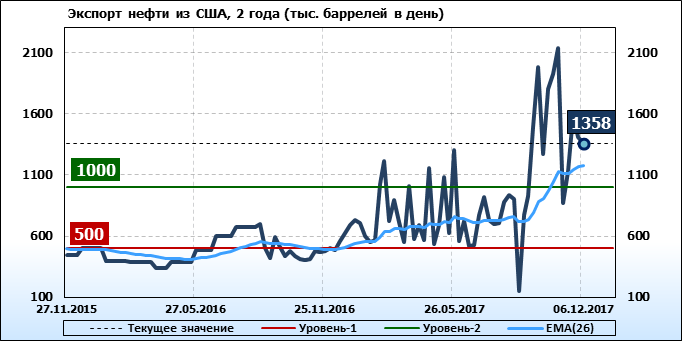

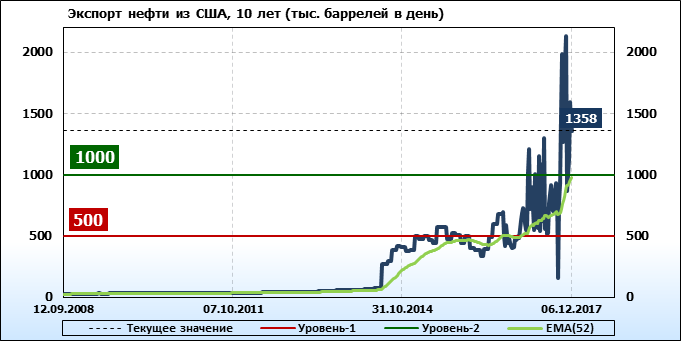

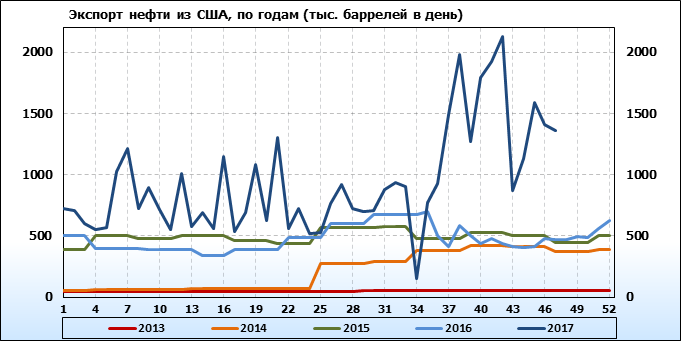

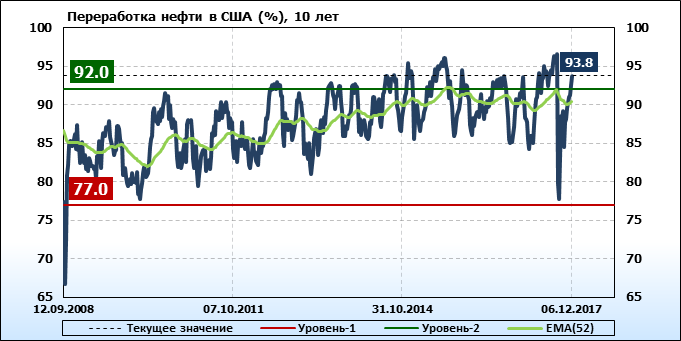

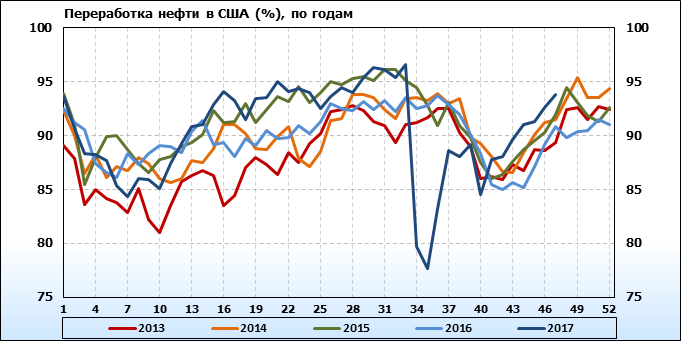

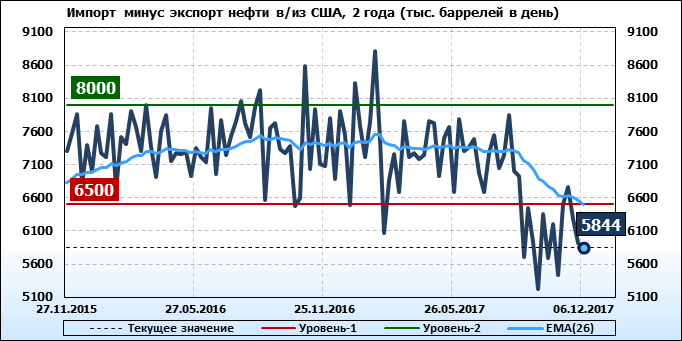

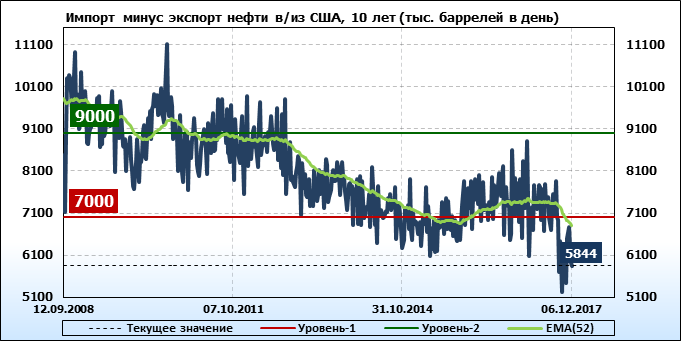

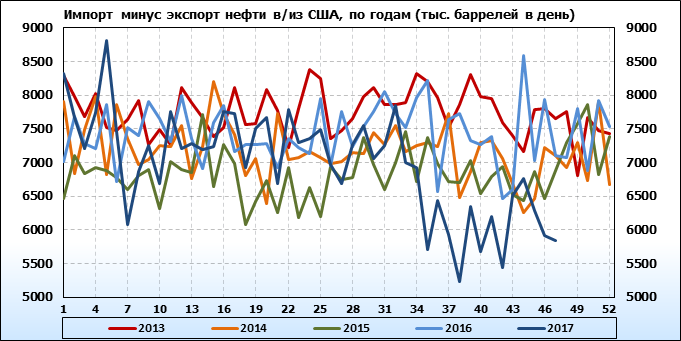

Добыча нефти выросла на 0.025 до 9.707 млн. баррелей в день. Импорт нефти упал на -0.127 до 7.202 млн. баррелей в день. Экспорт нефти упал на -0.054 до 1.358 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -0.073 до 5.844 млн. баррелей в день. Переработка нефти выросла на 1.2 до 93.8 процентов.

Согласно новому исследованию MIT, американское министерство энергетики переоценило бум сланцевой промышленности в США.

«EIA полагает, что продуктивность отдельных вышек вырастет в результате улучшения технологий», сообщил ученый из MIT Justin B. Montgomery.

Вместо этого, низкие цены на нефть заставили нефтяные компании разведывать только в легкодоступных районах, расположенных главным образом в бассейнах Eagle Ford и Permian в Техасе, а также Bakken в Северной Дакоте. Это привело к увеличению числа активных скважин и гиперболизации роста сланцевой промышленности, говорится в исследовании.

Первый бум сланцевой промышленности коррелировал с ценовым всплеском 2014 года, но его рост продолжался, несмотря на усилия всемирного сообщества побороть избыток предложения. Цена на баррель в диапазоне от $ 40 до $ 50 по-прежнему обеспечивала производителям комфортный уровень для продолжения деятельности, даже иностранным представителям на морских территориях.

С середины 2012 по 2015 год объемы бурения на месторождении Bakken утроились, о чем свидетельствуют данные Массачусетского технологического института. Это связано с отказом большинства американских компаний от бурения в жестких условиях. Американским сланцевикам до 2016 года было запрещено экспортировать нефть. Это означает, что добыча нефти в США не влияла напрямую на глобальный избыток. Тем не менее, новое производство увеличило запасы и снизило размеры и частоту заказов от НПЗ. Спад добычи уже начался на месторождении Marcellus на северо-востоке и в Permian. Буровые на двух основных месторождениях потеряли от 10 до 20 процентов своей добычи, по сравнению с прошлой осенью.

Компания Statoil ASA наконец запустила флагманский нефтяной проект в Арктике после сокращения расходов вдвое.

Statoil сократила бюджет проекта Johan Castberg до 49 миллиардов крон (6 миллиардов долларов) от первоначально запланированных 100 миллиардов крон. Месторождение в Баренцевом море должно начать производство в 2022 году.

По данным Statoil, Castberg — крупнейший в мире морской проект по добыче нефти в этом году, с запасами от 450 до 650 миллионов баррелей. Считается, что в Баренцевом море содержится около половины неразведанных запасов нефти и газа Норвегии, но норвежцы все чаще обсуждают вопрос о том, является ли дальнейшее исследование разумным с точки зрения морали и финансовой выгоды на фоне усилий по борьбе с изменением климата.

Castberg, состоящий из месторождений, открытых в 2011 году, является только вторым нефтяным проектом, утвержденным в регионе. Первое месторождение Goliat Eni SpA, которое начало производство в прошлом году, подверглось тщательному анализу после задержек, перерасхода средств и проблем с безопасностью.

Высокая доходность

Как и Goliat, проект Castberg несколько раз откладывался, отчасти из-за краха цен на нефть. Statoil и партнеры Eni и Petoro AS с тех пор отложили планы по строительству наземного терминала на Северном мысе.

«Даже в чрезвычайно тяжелых арктических условиях и при высоких издержках, мы получаем стабильную прибыль», — заявила исполнительный вице-президент Statoil, Маргарет Оврум. «Я горжусь этим».

Statoil во вторник также подписала контракты с Aker Solutions ASA на общую сумму около 4 миллиардов крон для подводной системы Castberg и для управления проектами и закупками.

Презентация Castberg

Поскольку политики спорят по поводу экономики Goliat, Statoil и правительство заинтересованы в том, чтобы преподносить Castberg как выгодный проект.

Добыча нефти в Норвегии сократилась вдвое с 2000 года, и сменявшие друг друга правительства вынудили операторов Баренцева моря компенсировать сокращение месторождений Северного моря. Тем не менее, исследователи не смогли найти альтернативу гигантским месторождениям Северного моря, которые принесли стране целое состояние.

Североафриканская страна сохранит объем добычи нефти на уровне 1 млн. баррелей в день до конца 2018 года, чтобы исполнить требования сделки ОПЕК по ограничению объемов добычи нефти.

Из-за внутренней политической напряженности Ливия и Нигерия были освобождены от исполнения сделки ОПЕК в январе.

На недавней встрече ОПЕК в отношении Ливии какой-либо конкретный лимит по объемам добычи назван также не был.

Однако, совместный лимит объемов добычи нефти для Ливии и Нигерии был установлен в размере 2.8 млн. баррелей в день.

Любое превышение данного лимита затруднит исполнение задачи ОПЕК и её союзников по сокращению мировых запасов нефти и увеличению цен на нефть.

В этом году объемы добычи нефти в Ливии достигли практически рекордного для страны показателя — 1 млн. баррелей в день.

В течение всего года в стране происходили остановки работ на производствах из-за протестов, отключений электроэнергии и из-за проблем с безопасностью.

Из членов ОПЕК наибольшую обеспокоенность ростом объемов добычи нефти в Ливии выразили Иран и ОАЭ.

Председатель государственной нефтяной компании Ливии National Oil Corp. Mustafa Sanalla заявил о то технические и финансовые трудности сделали практически невозможным достижение цели по добыче 1.25 млн. баррелей нефти в день.

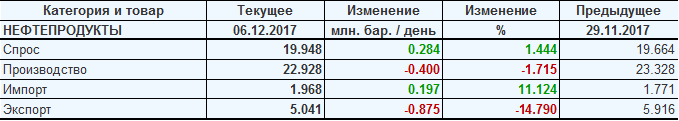

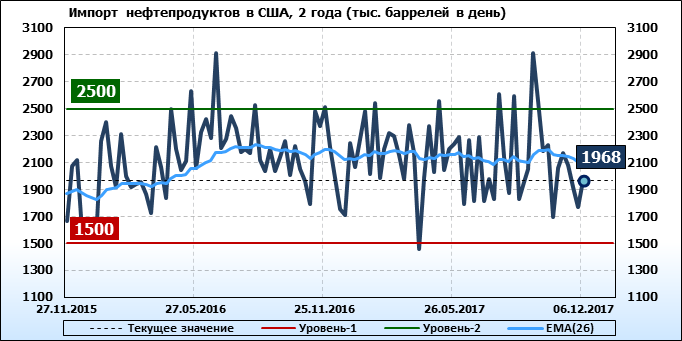

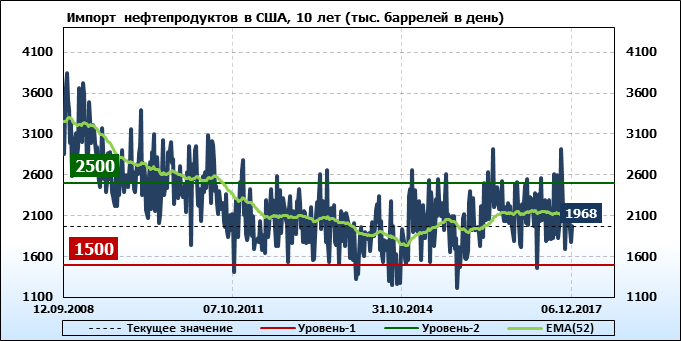

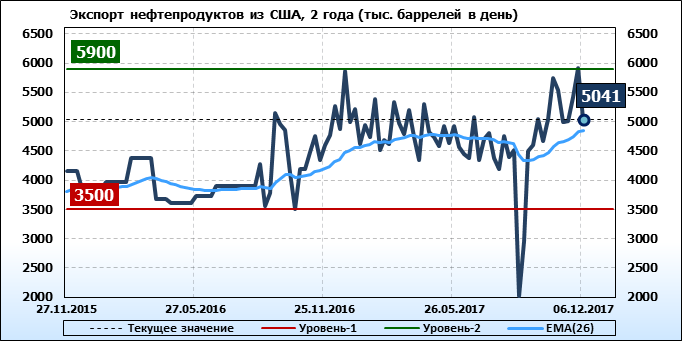

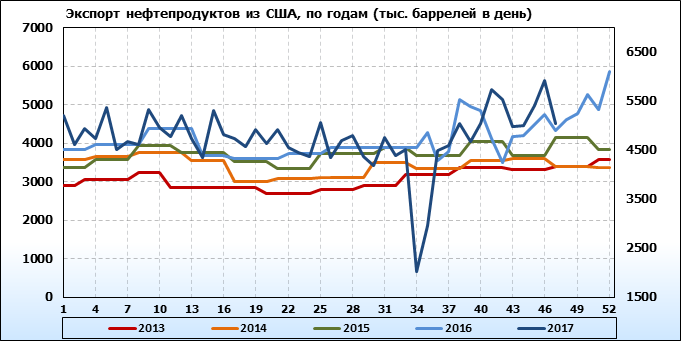

Спрос на нефтепродукты вырос на 0.284 до 19.948 млн. баррелей. Производство дистиллятов упало на -0.4 до 22.928 млн. баррелей. Импорт дистиллятов вырос на 0.197 до 1.968 млн. баррелей. Экспорт бензина упал на -0.875 до 5.041 млн. баррелей в день.

ОПЕК и её союзники продолжат исполнять соглашение об ограничении объемов добычи нефти до тех пор, пока спрос на нефть не будет соответствовать предложению — заявил министр энергетики Саудовской Аравии Khalid Al-Falih.

На прошлой неделе Организация стран-экспортеров нефти и её партнеры договорились продлить срок действия соглашения до конца 2018 года.

Теперь всё внимание трейдеров направлено на показатели роста объемов добычи нефти, вызванного продлением сделки.

“Мы не изменим наш текущий подход до тех пор, пока рынок не будет сбалансирован” — сказал Al-Falih во время выступления в Эр-Рияде, — “Более точно говорить о том, когда произойдет перебалансировка, можно будет ближе к июню. Тогда мы начнем думать над нашей стратегий в 2019 году. Главное — это не перегрузить рынок”, — сказал министр.

Аналитики считают, что на настоящий момент имеется 150 миллионов баррелей “лишней” нефти. При этом, данный показатель в ближайшие месяцы вряд ли изменится в свете увеличения производительности со стороны американских сланцедобытчиков.

Добыча Организации стран-экспортеров нефти снова упала в ноябре до шестимесячного минимума.

Общий объем производства сократился на 80 тысяч баррелей в сутки до 32,47 миллиона в сутки в прошлом месяце, свидетельствуют результаты проведенного Блумберг опроса аналитиков и нефтяных компаний, а также данные движения танкеров. Это самый низкий уровень с мая, когда добыча составила 32,29 миллиона баррелей в сутки.

Ангола стала локомотивом сокращения производства в ноябре, снизив его на 100 тысяч баррелей в сутки по сравнению с октябрем. Международное энергетическое агентство, отслеживающее добычу членов ОПЕК, предупредило в прошлом месяце, что профилактические работы на месторождениях, вероятно, окажут влияние на производство в стране.

ОПЕК и ее партнеры, включая Россию, приняли решение 30 ноября продлить сделку по ограничению добычи до конца следующего года, стремясь завершить ребалансировку рынка за счет снижения мировых запасов нефти до среднего уровня за пять лет.

Двенадцать членов ОПЕК, согласившихся ограничить поставки, выполняли сделку на 118 процентов в ноябре по сравнению со 110 процентами месяцем ранее, показали результаты опроса. Нигерия и Ливия пока освобождены от сокращений, но присоединятся к соглашению с января.

Читайте также: Прогноз ценовых колебаний с 4 по 8 декабря 2017