06 July 2017, 15:32

Чему может научить история цен на нефть

-

За свою более чем столетнюю историю нефтяной рынок неоднократно становился свидетелем резких колебаний цен на энергоносители. Даже в последние годы их стоимость сильно менялась. Никто не возьмется предсказать, в каком направлении будут двигаться котировки West Texas Intermediate (WTI), Brent и других сортов нефти. Но независимо от будущей динамики, поведение цен в прошлом содержит некоторые полезные уроки для инвесторов.

Краткий экскурс в историю нефтяных цен

На протяжении большей части 1950-х и 1960-х нефть стоила дешевле $10 за баррель. Даже в нынешних ценах с учетом инфляции она оставалась в пределах $20−30 за баррель.

Однако два события 1970-х оказали значительное влияние на ее стоимость:

1. Из-за войны между Израилем и арабскими государствами в 1973 году большинство членов ОПЕК ввели эмбарго против США. В результате нефть подорожала до $10−15 за баррель.

2. Иранская революция 1978 года привела к сокращению поставок энергоносителей на мировой рынок, и стоимость нефти подскочила до $40 за баррель (или до $120 в нынешних ценах).

До середины 1980-х цены оставались на высоком уровне. Затем начали приносить плоды меры по повышению топливной эффективности. Период низких цен продолжался до середины 2000-х, лишь один незначительный всплеск в начале 1990-х связан с первой войной в Персидском заливе.

Последний цикл роста и падения начался в середине 2000-х. Рост развивающихся стран, таких как Китай, повысил спрос на энергоносители, однако низкие цены препятствовали усилиям по разведке и освоению новых месторождений.

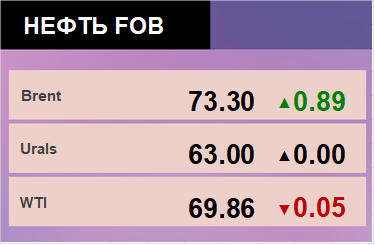

В результате котировки подскочили почти до $150 за баррель, прежде чем финансовый кризис вызвал внезапное и краткосрочное падение. За ним последовало восстановление, и нефть вернулась выше $100. В 2014-м началась очередная коррекция, и в настоящее время Brent (ICE: B) стоит около $50 за баррель.

Какие уроки можно извлечь из истории нефтяных цен?

Взлеты и падения на рынках энергоносителей многому научили проницательных инвесторов. Можно выделить несколько основных моментов:

• Как правило, эксперты ошибаются. В 2015-м многие аналитики прогнозировали, что падение ниже $100 за баррель будет кратковременным. Спустя 2,5 года их прогнозы так и не сбылись.

• В кризисные времена очень важен здоровый баланс. Компании по разведке и добыче, вполне жизнеспособные при высоких ценах, начинают терпеть значительные убытки после падения котировок. Напротив, периоды низких цен позволяют финансово сильным компаниям скупать стратегические активы по дешевке.

• Секторы энергетического рынка в разной степени зависят от цен на нефть. Прибыль операторов трубопроводов определяется исключительно объемами перекачиваемой нефти. Хотя иногда возникает определенная взаимосвязь между добычей и стоимостью, в общем случае это не так. При этом одни представители субсектора разведки и добычи сильнее подвержены колебаниям цен, нежели другие. Так, компании с дорогими технологиями — морским бурением, переработкой битуминозных песков — гораздо чувствительнее к динамике котировок, чем компании с дешевыми способами добычи.

• Производителям требуется некоторое время, чтобы адаптироваться к меняющимся ценам, однако в конечном итоге все они преуспевают. Цены меняются в течение нескольких лет, что позволяет представителям отрасли повысить эффективность своей работы.

Наконец, если посмотреть на историю котировок крупнейших энергетических компаний, можно заметить одну интересную особенность: хотя в краткосрочной перспективе стоимость акций следует за ценами на нефть, долгосрочная траектория направлена вверх гораздо выразительнее, чем стоимость энергоносителей. Это демонстрирует особую важность активного управления бизнесом и показывает, почему гораздо выгоднее инвестировать в акции нефтяных компаний, нежели в саму нефть.

В будущем цены на нефть неизбежно будут колебаться, и инвесторам в энергоносители придется ориентироваться на постоянно меняющийся рынок. Понимая краткосрочные и долгосрочные последствия изменения цен, они смогут принимать более обоснованные решения, улучшая свои результаты.

Читайте прогноз ценовых колебаний с 3 по 7 июля здесь.