28 June 2017, 11:04

Бюджет без правил

-

Правительство одобрило законопроект о «бюджетном правиле», которое запрещает тратить дополнительные доходы. Следует России копить или тратить нефтегазовые деньги?

Зачем было придумано «бюджетное правило», и как оно действовало. Как копят фонды в других странах и чем это отличается от России. Стоит ли бюджету копить деньги, а если стоит, то как?

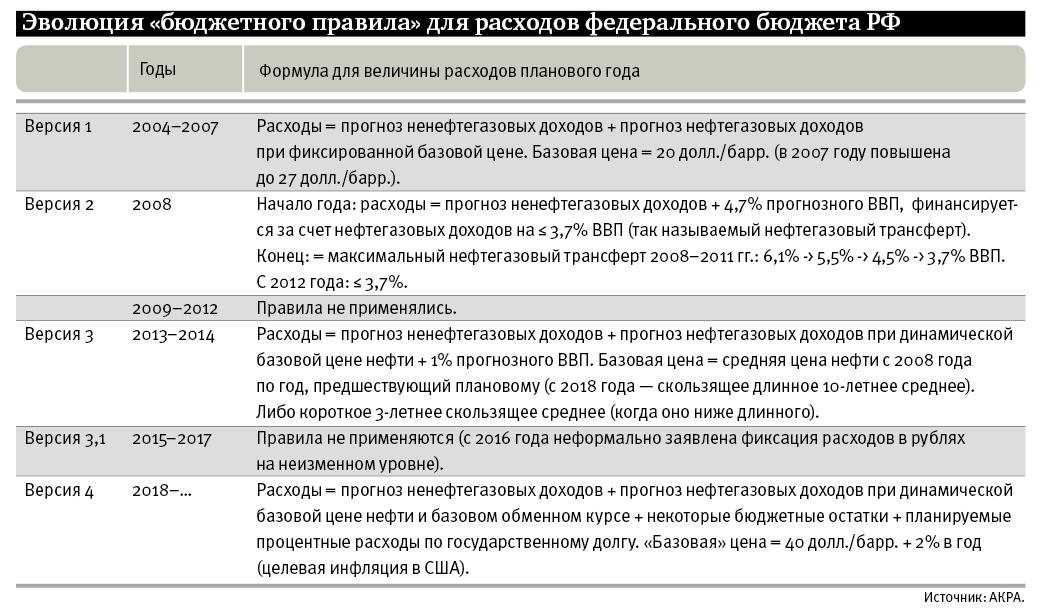

Поправки в Бюджетный кодекс о новом «бюджетном правиле» были одобрены правительством 15 июня. То, что на птичьем языке правительственных экономистов принято называть «бюджетным правилом», – это очень просто. Стоит ли тратить все доходы бюджета или, согласно какому-то заранее сформулированному принципу, часть их копить для каких-то целей. Правила такого «накопительства» последние 14 лет то применяются, то отменяются, то меняются.

Согласно исследованию АКРА, свыше 90 стран мира используют бюджетные правила. Мировой институт суверенных фондов (SWFI) следит примерно за 80 суверенными фондами, накопленными по таким правилам. Правда, число стран, в которых находятся эти фонды, в разы меньше: например, в России 3 таких фонда, в Китае – 4, а в США 10 штатов имеют собственные суверенные фонды.

Авторы исследования АКРА даже заявили, что «применение того или иного бюджетного правила – мейнстрим экономической политики». Может быть, и мейнстрим, но это еще не доказательство. Во времена Коперника и Галилея мейнстримом было утверждение, что Земля плоская, а Солнце вращается вокруг нее. Стоит разобраться, как и зачем некоторые государства или регионы копят бюджетные доходы и нужно ли это России.

Копят, очевидно, деньги. Зачем копить чужие деньги – понятно. Но вот зачем государству копить свою собственную валюту, которую оно может в любой момент напечатать в любых количествах? Ответа на этот вопрос нет до сих пор.

Кухарка не может управлять государством потому, что таинство эмиссии денег ей непонятно. А оно меняет все в экономической политике, мистифицирует ее. Для кухарки очевидно, что чем больше денег, тем лучше. Но для государства это совсем не так. Излишняя эмиссия денег чревата инфляцией (а при сильном вовлечении в этот процесс – гиперинфляцией). Правила кухарки для государства недействительны. Более того, у современного государства нет никаких ограничений в плане эмиссии денег (типа золотого запаса и т. д.), только собственное разумное поведение. Деньги в современном мире не обеспечены ничем, кроме доверия к правительствам, их выпустившим.

Зачем кухарке копить рубли – понятно. Но зачем России копить эмитируемые ею рубли? Выглядит абсурдом. Абсурдом и является.

«Профиль» проанализировал, на что власть будет тратить деньги в ближайшие три года

Нужны рубли – напечатай. Накопление бюджетом рублей по существу означает выведение их из обращения, а трата бюджетных накоплений является процессом, неотличимым от обычной денежной эмиссии по своим последствиям. Накопление бюджетом России рублей – это элемент денежной политики. Что совсем не входит в полномочия Минфина. Размер бюджетных фондов – это всего лишь лимит бюджетной эмиссии и ничего более.

Но проблема тут не только в словах. Накопление рублей в бюджетных фондах – это тормоз экономического роста. Ведь в самом деле – налоги собраны, и вместо того чтобы быть запущенными обратно в экономику, они просто исчезают («копятся» Минфином, а по факту изымаются из обращения). Для такого абсурдного процесса даже не придумано специального экономического термина (демиссия? Говорят длинно: сокращение денежной массы). Ведь явления как такового нет, зачем его как-то специально называть?

Когда штат Аляска принимает решение копить доллары – всем все понятно, Аляска доллары не печатает. Да штат и не просто так их копит, а инвестирует по всему миру. Когда российский Минфин изымает из обращения часть налогов, называть это словом «копит» неверно. Он просто уничтожает соответствующую сумму денег в форме изъятия их из обращения.

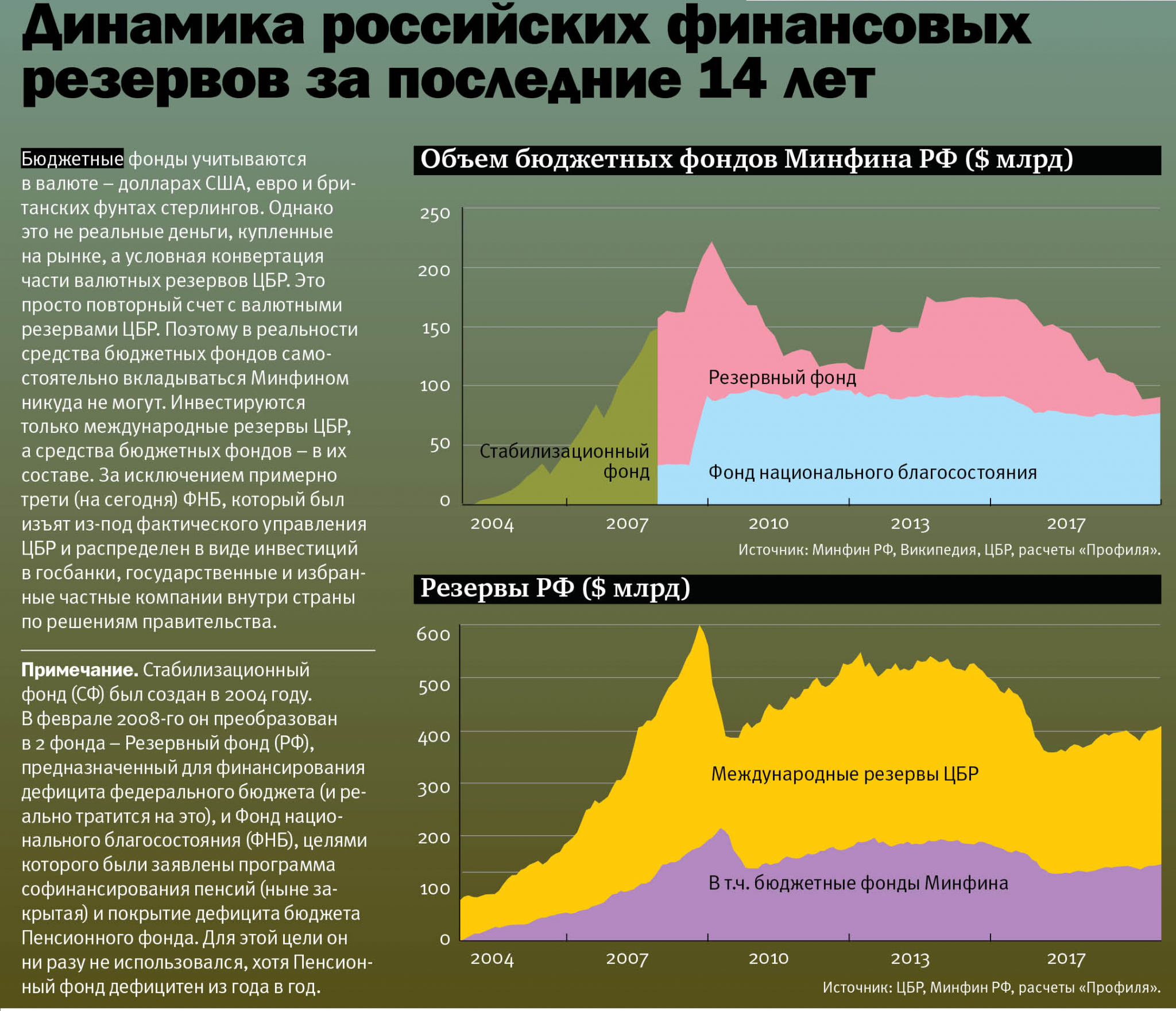

Впервые Минфин приступил к этим операциям в 2004 году. За первые 5 лет он уничтожил 20% ВВП (размер бюджетных фондов в начале 2009 года). Т. е. прямым тупым счетом каждый год он тормозил экономический рост примерно на 4%. Вот цена наших бюджетных накоплений – это без учета сложных процентов, мультипликаторов и т. д. Вычет из экономического роста на самом деле существенно выше.

Совсем другой смысл и последствия имеет накопление Россией иностранной валюты – рост золотовалютных резервов ЦБР. Центробанк скупает на внутреннем рынке доллары и тем самым эмитирует в обращение рубли. Это процесс разгона экономического роста.

Китай накопил до $4 трлн (сейчас сумма снизилась) не потому, что его руководство страдало манией накопительства. А потому, что это позволяло ему создавать повышенный спрос на валюту и держать заниженный курс юаня. Зачем? Это стимулирует экспорт и держит дорогим импорт, давая двойной стимул для экономического роста в стране. В этом искусственном стимулировании – одна из тайн невероятной динамики китайской экономики за последние 30 лет.

При этом никаких бюджетных фондов Китай не создавал и такой глупостью, как накопление юаней, не занимался. Никаких бюджетных правил – все собранное из экономики возвращается обратно в экономику в виде бюджетных расходов. Экономический рост в Китае не тормозился четверть века. А в России высокие темпы роста продержались только до 2007 года, а затем экономический рост увяз в кризисах и стагнации.

Рост золотовалютных резервов ЦБР (как и рост валютных резервов бюджетов) – это стимул для экономического роста, нажатие педали газа на машине. Рост бюджетных резервов в нацвалюте – это вычет из экономического роста, нажатие педали тормоза. Зачем нужен этот абсурд – выжимать одновременно педаль газа и педаль тормоза (середина нулевых годов)? Что должно будет произойти с машиной на дороге? Вот что-то такое и произошло с российской экономикой в 2008 году – она «пошла юзом», и как ее вывести из этих эволюций, власти не знают до сих пор.

Валютные резервы копить выгодно для экономики страны, а резервы нацвалюты – абсурдно. Но понять это различие «кухарки» в российской власти не могут. И снова, и снова обрекают нас на стратегию накопления нацвалюты («бюджетное правило») при стабильности валютных резервов (ЦБР). Получить экономический рост в такой ситуации теоретически невозможно. Это столь же абсурдно, как пытаться разогнать машину, давя на тормоз вместо газа.Абсурд в квадрате

После сделанных объяснений обсуждать варианты бюджетных правил – это как обсуждать, какую смертную казнь выбрать российской экономике. Сразу отрубить ей голову или дать помучиться. Хотя, как говорилось в одном известном советском фильме, «Я бы помучился»…

В 2004 году версия 1‑го бюджетного правила была проста – все доходы бюджета от таможенных пошлин и НДПИ, полученные при «цене отсечения» $20 за баррель нефти, отправлять в Стабфонд. В январе 2004-го цена на нефть составляла $29. К концу 2006-го она поднялась до $60. Стабфонд стремительно рос. «Цену отсечения» подняли до $27. В 2008-м придумали сложную формулу, которая умерла уже в конце года, когда цены на нефть, достигнув летом без малого $150, стали стремительно падать.

Следующие 4 года бюджетное правило не применялось.

Но в 2013 году его снова ввели. Попытавшись модифицировать и сделать «цену отсечения» неким автоматическим механизмом, усредненной ценой за последние 3 или 10 лет (что меньше). В 2013 году «цена отсечения» оказалась $81 при среднегодовой цене нефти $108. В 2014-м – $87 при $98 за баррель. Но к концу 2014 года нефть вновь обрушилась, и с октября она стала ниже «цены отсечения». Очередное бюджетное правило приказало долго жить. В 2015 году оно было приостановлено.

В 2004–2008 годах бюджет копил при профиците бюджета. Он уничтожал собственные деньги. В 2013–2014 годах бюджет начал «копить» при дефиците. Он занимал на рынке деньги, для того чтобы их уничтожить.

Вот представьте, человек пришел в банк и взял кредит наличными, вышел во двор, сложил эти деньги кучкой и поджог. Именно это делал бюджет в 2013–2014 годах. Денег не хватает, он занимает их на рынке и сжигает. Абсурд в абсурде.

С тех пор бюджет живет «без правил». Точнее, без законодательно установленных правил. С 2016 года действует правило, которое было введено на одном из совещаний у президента. Минфин и правительство вышли с инициативой заморозить расходы бюджета в рублях на будущую трехлетку. Внесли такой закон в Думу и утвердили его. На 2017 год и новую трехлетку это правило переутвердили. Более того, из года в год расходы номинально сокращаются. Реально, с учетом инфляции, они падают весьма заметно.

Бюджет 2017 года был спланирован исходя из среднегодовой цены нефти $40 за баррель. По факту на сегодня средняя цена нефти – $52,4. Бюджет получил 1,2 трлн руб. сверхдоходов, большей частью прямо из-за повышения цены нефти. Но Минфин внес в Думу поправки (утверждены в первом чтении 9 июня), по которым на расходы пускается менее 1/3 этих денег. А остальные без всяких бюджетных или каких-то еще правил пойдут на сокращение дефицита бюджета, заимствований бюджета и т. д. – куда угодно, только не на расходы.

На ПМЭФ‑2017 министр финансов Антон Силуанов прямо сказал: «Деньги-то есть». Конечно, есть. Свыше 800 млрд руб. сверхдоходов 2017 года он распихал по своим «заначкам» и не дал на расходы. Пусть пенсионеры плачут. Такое вот «бюджетное правило».

С 2018 года правительство решило вернуться к формальному «бюджетному правилу», вновь прописав его в Бюджетном кодексе. Расходы бюджета будут определяться исходя из «цены отсечения» ($40 за баррель +2% годовой инфляции) с добавлением сверх этого процентных расходов по госдолгу и неких «бюджетных остатков». А в 2018 году – переходное положение – еще плюс 1% ВВП. Окончательно формула пока непонятна (проект не опубликован), но на 2018 год она кажется более мягкой, чем установлена сейчас законом о бюджете.

Бывший вице-премьер и министр финансов Алексей Кудрин на ПМЭФ‑2017 пытался объяснить, что надо установить «цену отсечения» $45, а получившиеся сверхдоходы (около полутриллиона рублей) пустить на программы по образованию и здравоохранению. Но единым фронтом Антон Силуанов и глава ЦБ Эльвира Набиуллина объясняли ему, что они на это пойти не могут. А Силуанов еще и «подкалывал»: мол, сам Кудрин, когда был министром финансов, всегда был за жесточайшие бюджетные правила. Что, конечно, правда.

Однако главный вопрос никто так и не задал: зачем вообще нужно вводить бюджетное правило, если бюджет дефицитен? Зачем копить рубли, если их остро не хватает? Занимать на рынке дорого (по годовым ОФЗ сегодня Минфин платит 8% годовых), чтобы держать их в Центробанке дешево или вообще бесплатно? Ведь это прямой убыток бюджету.

«Бюджетное правило» в условиях дефицита бюджета – это то же самое, что сжигание санкционных продуктов тысячами тонн в стране, где у 20 млн человек едва хватает денег на еду.

Введение бюджетного правила – это снова вычет из экономического роста, сокращение совокупного спроса в экономике на сумму прироста якобы «резервов».

Резервный фонд – это вотчина Минфина, он расходуется на финансирование дефицита бюджета. А вот Фонд национального благосостояния – ФНБ – предназначен для другого. Он нужен на цели софинансирования пенсий (программа, которая сейчас уже отменена) и финансирование дефицита бюджета Пенсионного фонда.

Кажется, вот источник денег для пенсий. Но нет. В 2016 году законную индексацию пенсий заменили разовой компенсацией – всех пенсионеров фактически обобрали на одну пенсию в прошлом году, и шлейф недоиндексации растянется и распространится на всех ныне работающих на все будущие годы.

Только что Антон Силуанов в Госдуме заявил, что к вопросу индексации пенсий работающим пенсионерам он готов вернуться только в 2020 году. Для этой индексации нужно 200 млрд руб. в 2017 году. Так вот же они, эти деньги, – ФНБ или допдоходы бюджета текущего года. Деньги у правительства и Силуанова есть, но пускать на эти расходы они их не хотят. Почему? Силуанов объяснять не стал.

Средства ФНБ пенсионерам не достались ни в каком виде. Зато уже треть его проинвестирована (подробнее об эффективности расходования средств ФНБ см. «Фонд чужого благосостояния»).

Бюджетный фонд проинвестирован уже почти на 30%, но эти инвестиции приносят прибыль не пенсионерам, а конкретным банкам и бизнес-проектам

Средства ФНБ распределяются решениями правительства РФ без всякого конкурса. Никакого отношения к доходности они не имеют. Более того, есть специальное решение правительства, чтобы все доходы от вложения средств ФНБ зачислялись не в сам фонд (что было бы логично), а в общие доходы бюджета.

В результате сверхльготные кредиты или бесплатные инвестиции (например, вложения в привилегированные акции банков) не приносят пенсионерам никакого дохода. Зато деньги и доходы получают госбанки, «друзья президента РФ» и госмонополии. А также те, кто у них ворует. Так это для них мы копим эти «резервы», недоплачивая пенсионерам их копеечки?

Не лучше ли было сделать все по уму, раз уж создали ФНБ? Сформировать его администрацию, отдельную от Минфина и ЦБР. Инвестдекларацию. Публичную отчетность за каждый цент вложений. И оценивать его работу именно по заработанным им доходам. Так, как работают наиболее продвинутые из мировых суверенных фондов.

Красиво? Конечно. Но вот только кто тогда гарантирует вложения этих средств в госбанки или компании «друзей президента»?

А как в других странах?

«Бюджетное правило» в российском варианте губит экономический рост. А вот в других странах, которые копят не национальные деньги, а валюту – не важно, в центральных банках или в суверенных фондах, – рост разгоняет.

В Норвегии нефтяные сверхдоходы идут прямиком (не переводясь в норвежские кроны, оставаясь в иностранных валютах) в специальный государственный пенсионный фонд, который вкладывает их в европейские акции. Сегодня нет ни одной крупной европейской компании, акционером которой не был бы норвежский фонд.

В странах, где нефтедобычей занимается госкомпания (как в Норвегии или Саудовской Аравии), часть ее доходов в валюте идет прямо в суверенные фонды, не попадая на внутренний валютный рынок. Где этим занимаются частные нефтяники, в такие фонды идут либо спецналоги в валюте, либо валютный резерв копит Центробанк, скупая валюту на внутреннем рынке.

Нефтяной фонд Аляски (APF) собирает все доходы штата от нефтедобычи и инвестирует их по всему миру в акции, облигации, недвижимость, инвестпроекты. Про каждый объект недвижимости известно всё, вплоть до адреса, где он расположен. Известно про каждую купленную им акцию. Например, он владеет акциями 34 российских компаний и потерял на них из-за девальвации рубля и нашего кризиса более $50 млн. А все доходы от инвестиций APF направляет на выплаты. В среднем фонд посылает чек от $1000 до $2000 в год каждому постоянному жителю штата. Не так много, но сумма растет. Все открыто, прозрачно, понятно каждому гражданину и любому стороннему наблюдателю.

Кончится на Аляске или в Норвегии нефть – они будут жить припеваючи на своих денежных накоплениях. В этом есть смысл. А смысл копить в России? У нас нефть не кончится никогда… По крайней мере, это время не просматривается на горизонте.

Почему идея безусловного базового дохода появилась именно сейчас, и почему она должна была бы возникнуть в России

В Китае валютный резерв копит нацбанк страны. Он вкладывает свои средства в иностранные ценные бумаги, в основном облигации, как и все центробанки мира. Сегодня лучшим таким вложением являются госбумаги США – при высшей надежности по ним процент существенно лучше, чем в Европе или Японии, где процент, особенно по краткосрочным бумагам, вообще отрицателен (т. е. инвестор еще и доплачивает за держание этих бумаг).

Китайские власти не слишком устраивает такой обратный перелив капитала в США. И они создали за счет валютных резервов нацбанка пару самостоятельных фондов, которые занимаются прямыми инвестициями во все страны мира. Для инвестиций в Африку китайцы создали еще один специальный фонд. Инвестируют они и в Россию.

SWFI рассчитывает специальный индекс прозрачности суверенных фондов. Из максимума в 10 баллов (например, такой индекс имеет Норвежский фонд или APF) 2 российских фонда набрали только 5, а РФПИ (фонд прямых инвестиций) вообще остался без оценки из-за скрытости своих операций.

Это может показаться удивительным – ведь из всех наших трех фондов только РФПИ имеет собственную администрацию, сайт, отчетность и т. п. Его глава регулярно выступает на различных мировых конференциях. Но вот только информация о его финансовых операциях закрыта и доступна лишь его 100‑процентному акционеру – государственному ВЭБу. Еще одно отличие РФПИ от зарубежных инвестфондов – он как бы суверенный фонд наоборот, наизнанку. Он не инвестирует российские средства по всему миру, а наоборот, его цель – способствовать инвестициям других фондов в Россию, в проекты, в которых он сам берет себе незначительный процент участия.

Зачем?

Остался только один вопрос: зачем Минфин так стремится накопить российскую валюту с помощью абсурдных бюджетных правил? Самый правильный ответ: потому что может. Помните притчу о скорпионе, который ужалил лягушку, переправлявшую его через реку? «Зачем? – спросила лягушка. – Ты ведь тоже утонешь!» «Природа моя такая», – ответил скорпион.

Минфин – это бухгалтерия государства. Бухгалтерия всегда хочет получать доходов побольше, а тратить поменьше. Дефицит ее пугает. Если глава предприятия «Россия» не считает возможным контролировать и направлять свою бухгалтерию, она всегда будет действовать в соответствии со своей «природой». Проблема в том, что у главы предприятия тоже нет стимулов вести какую-то другую политику. Его не заставляет к этому ни сильная оппозиция, ни капризные потребители, ни дотошные акционеры. Даже несмотря на приближающееся акционерное собрание – выборы президента‑2018. Значит, мы обречены жить с бюджетным правилом, несмотря на его полную абсурдность. И с кулуарными решениями по трате бюджетных фондов на «друзей» тех, кто при власти.

Автор: Алексей Михайлов

Источник: m.profile.ru