АЭС vs ПГУ: конкурентные перспективы в России до 2040 года

-

В настоящее время заканчиваются вводы генерирующих мощностей по договорам на поставку мощности (ДПМ). Массовый ввод в строй генерирующего оборудования привёл к формированию избытка мощности в ЕЭС России, а «крест Чубайса» обернулся «крестом» для потребителей, расплачивающихся за ненужные мощности и получающих дорогую электроэнергию как результат. Тем не менее в будущем вопрос о новых вводах, безусловно, встанет вновь. Текущая ситуация даёт нам возможность взвесить все за и против перед тем, как сделать окончательный выбор дальнейшего пути развития отечественной электроэнергетики.

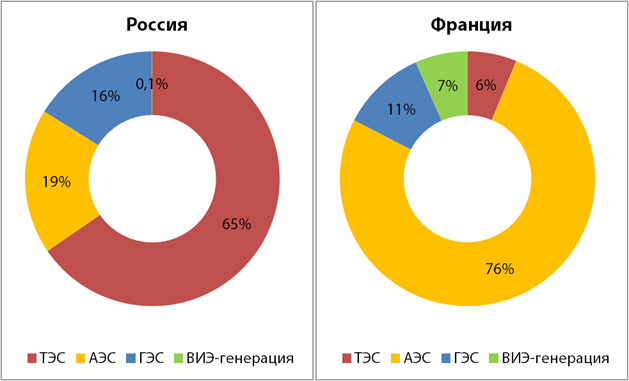

Основой электроэнергетики страны остаются ТЭС, так как они производят 64% электроэнергии в ЕЭС. Крупные конденсационные ТЭС (КЭС) обеспечивают покрытие базовых нагрузок. Базовую нагрузку также успешно могут покрывать АЭС, но их доля в выработке не превышает и 20%. Таким образом, КЭС и АЭС фактически являются прямыми конкурентами.

Как показывает зарубежный опыт, КЭС могут быть успешно замещены АЭС. Наиболее широко известным примером является Франция (рис. 1), но атомная энергетика также является ключевым сегментом генерации в Словакии, Бельгии, Венгрии и на Украине. Замещение тепловой энергетики атомной несёт ряд положительных эффектов: снижение потребления ископаемого топлива, сокращение выбросов загрязняющих веществ и парниковых газов.

В связи с этим возникает следующий вопрос: насколько целесообразно замещение мощностей старых КЭС новыми энергоблоками АЭС в России?

Рисунок 1. Структура выработки электроэнергии в России и Франции в 2015 году

Источник: ИПЕМ на основе данных Росстата и ENTSO-E

Приведённая стоимость электроэнергии

Структура стоимости электроэнергии, производимой КЭС и АЭС, существенно различается: для КЭС характерны более высокие эксплуатационные затраты (в основном те, что связаны с закупкой топлива), а для АЭС – более высокие капитальные затраты. Поэтому в качестве основного показателя для анализа была выбрана приведённая стоимость электроэнергии (levelized cost of electricity, LCOE). Данный показатель отражает среднюю дисконтированную себестоимость электроэнергии, рассчитанную за весь период жизненного цикла электростанции (от начала строительства до завершения демонтажа).

Возьмём для сравнения две электростанции с передовыми технологиями:

· КЭС с парогазовыми установками (ПГУ) мощностью по 800 МВт (такие будут установлены на Пермской ГРЭС);

· АЭС с реакторами ВВЭР-ТОИ (такие реакторы планируется установить на Курской АЭС-2, где сейчас ведутся предварительные строительные работы).

Приведённая стоимость электроэнергии (LCOE) от АЭС, которые характеризуются высокими удельными капитальными затратами, будет существенно зависеть от ставки дисконтирования. В то же время LCOE ПГУ-КЭС, которые характеризуются высокими топливными затратами, будет существенно зависеть от цены топлива. Росту LCOE ПГУ-КЭС может также поспособствовать ввод радикальных мер по борьбе с эмиссией парниковых газов (например, так называемый налог на выбросы), хотя вероятность такого развития событий в России пока остаётся низкой.

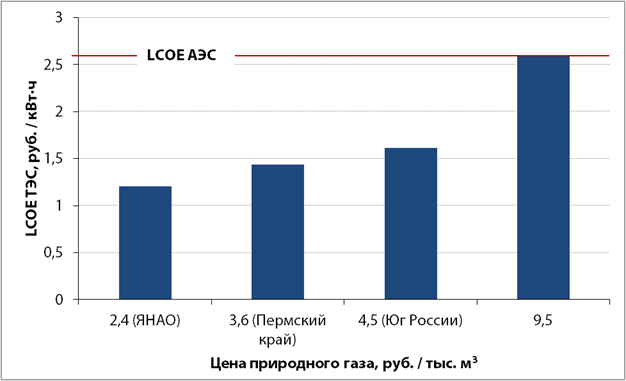

Рассмотрим, какие значения будет принимать LCOE для АЭС и ПГУ-КЭС в зависимости от изменения этих параметров. Если зафиксировать ставку дисконтирования на уровне 9,25% (текущий уровень ключевой ставки ЦБ РФ), то LCOE АЭС составит 2,6 руб/кВт·ч, что при текущих оптовых ценах на природный газ в России (2,4–4,5 тыс. руб/тыс. м3в разных регионах страны) будет превышать LCOE ПГУ-КЭС (рис. 2). Равенство LCOE АЭС и ПГУ-КЭС при данной ставке дисконтирования может быть обеспечено при цене газа в 9,5 тыс. руб/тыс. м3. Это очень высокие цены по российским меркам. Для сравнения: максимальные значения оптовых цен «Газпрома», установленные для регионов юга России, составляют менее 4,5 тыс. руб/тыс. м3. Следовательно, при высоком значении ставки дисконтирования (привлечение дорогих заёмных средств, высокая ожидаемая доходность собственного капитала и т. д.) строительство АЭС обойдётся дороже, чем строительство ПГУ-КЭС. Таким образом, приоритетное развитие атомной энергетики приведёт к увеличению ценового давления на потребителей электроэнергии по сравнению с вариантом развития газовой генерации.

Рисунок 2. Приведённая цена электроэнергии (LCOE) АЭС и ПГУ-КЭС при ставке дисконтирования 9,25% и различной цене природного газа

Источник: ИПЕМ

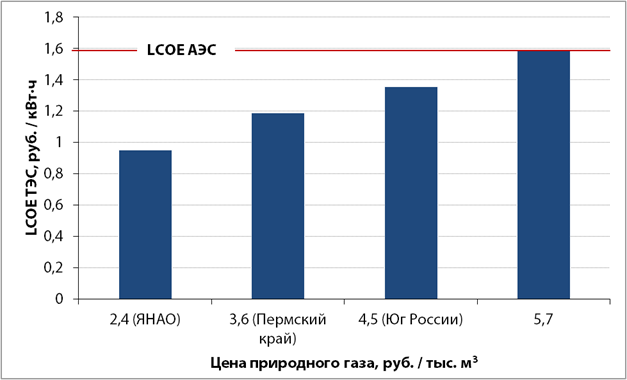

Конечно, можно рассмотреть вариант строительства АЭС за счёт только собственных средств компании, а не заёмных. В таком случае ставку дисконтирования следует приравнять к ожидаемому уровню инфляции (5,0% в 2017 году по сценарию «базовый+» Минэкономразвития России). В результате равенство LCOE АЭС и ПГУ-КЭС (1,59 руб/кВт·ч) будет обеспечено при цене газа в 5,7 тыс. руб/тыс. м3 (рис. 3). Это всего на 27% выше оптовых цен «Газпрома» для регионов юга России. При этом в последние годы оптовые цены «Газпрома» росли быстрее цен на спотовом рынке электроэнергии («рынок на сутки вперёд»). Следовательно, если тенденция к опережающему росту цены газа продолжится, а финансирование строительства АЭС будет осуществляться за счёт собственных средств, то в среднесрочной перспективе (после возврата вложенных средств) развитие атомной энергетики будет оказывать меньшее ценовое давление на рынок, чем ввод ПГУ-КЭС.

Рисунок 3. Приведённая цена электроэнергии (LCOE) АЭС и ПГУ-КЭС при ставке дисконтирования 5% и различной цене природного газа

Источник: ИПЕМ

Однако возможности финансирования строительства АЭС полностью за счёт собственных средств «Росэнергоатома» достаточно ограничены. В среднем за 2014–2016 годы компания получила чистую прибыль в размере около 11 млрд рублей в год – этого достаточно, чтобы профинансировать строительство менее чем 1/10 энергоблока с ВВЭР-ТОИ. Суммарная прибыль «Росатома» существенно выше – в 2014 году она составила 64 млрд рублей, в 2015 году – около 140 млрд рублей. Но если направить всю прибыль госкорпорации только на сооружение серийных энергоблоков АЭС в России, то существенно пострадают другие перспективные направления деятельности (разработка новых реакторных установок, замыкание ядерного топливного цикла и т. д.).

Опережающее развитие атомной энергетики в России может принести ряд косвенных последствий, однако мы остановимся на двух из них. Так, важным положительным последствием является рост загрузки отечественных предприятий энергетического машиностроения. Подавляющее большинство оборудования для АЭС производится или будет производиться в ближайшее время на российских предприятиях. Напротив, важный компонент ПГУ – газовые турбины высокой мощности – в России выпускаются только по лицензии зарубежных производителей.

Существенным отрицательным последствием является то, что в случае развития атомной энергетики избыточная нагрузка (из-за более высоких капзатрат) на потребителей ляжет сразу после запуска АЭС, а выгоду (от снижения цен на спотовом рынке электроэнергии) они получат лишь в долгосрочной перспективе. Негативный экономический эффект от строительства АЭС российские потребители чувствуют уже сейчас. Например, в 2017 году в расчётах цены электроэнергии на оптовом рынке стала учитываться мощность трёх новых энергоблоков суммарной мощностью 3,2 ГВт. За их мощность в 2017 году потребители электроэнергии вынуждены заплатить около 100 млрд рублей, что приводит к росту оптовой цены электроэнергии (с учётом рынка мощности) на 0,13 руб/кВт·ч (8%).

Потенциальный рынок для АЭС

Предположим, что условия для развития атомной энергетики в России внезапно улучшились: например, резко возросли цены на газ либо был введён налог на выбросы CO2. Какое количество новых энергоблоков АЭС в таких условиях возможно построить?

Потенциальный рынок для АЭС существует лишь в первой ценовой зоне оптового рынка электроэнергии (Европейская часть страны без Калининградской области и Уральский федеральный округ), и он может быть обеспечен двумя факторами: ростом электропотребления и выводом из эксплуатации старых генерирующих мощностей на КЭС. Замещение мощностей газотурбинных ТЭС, ТЭЦ, ГЭС и ВИЭ-генерации не представляется возможным, поскольку они либо покрывают пиковые нагрузки, либо выработка электроэнергии на них зависит от внешних факторов (потребления тепла и погодных условий).

В период 2016–2030 годов в первой ценовой зоне будет выведено из эксплуатации 15,6 ГВт мощностей КЭС, вводы же составят 3,0 ГВт. При этом существует потенциал повышения коэффициента использования установленной мощности (КИУМ) КЭС. В 2015 году он составил 48%, теоретически он может быть доведён до 67%. Данные параметры позволяют предположить, что в 2030 году КЭС первой ценовой зоны могут выработать даже больше электроэнергии, чем они выработали в 2015-м (294 млрд кВт·ч против 260).

В то же время прирост электропотребления в 73 млрд кВт·ч обеспечит дефицит электроэнергии, то есть создаст рынок для АЭС в размере 39 млрд кВт·ч в год. При расчётном КИУМ АЭС на уровне 85% потенциальный рынок для ввода энергоблоков АЭС в 2016–2030 годах составит 5,2 ГВт. При этом в 2016 году была начата промышленная эксплуатация двух энергоблоков (на Белоярской АЭС и Нововоронежской АЭС-2), а в период до 2031 года также ожидается запуск 4-го энергоблока Ростовской АЭС, 2-го энергоблока Нововоронежской АЭС-2 и 9–10 блоков для замещения реакторов РБМК. Баланс вводов и выводов энергоблоков на данных АЭС за 2015–2030 годы составит от +5,3 ГВт до +5,6 ГВт. Это означает, что потенциальный рынок для новых энергоблоков АЭС за рамками строящихся блоков и блоков замещения отсутствует.

Перспективы «Росатома»

С одной стороны, полученные результаты могут показаться неутешительными для «Росатома», ведь компания не сможет «потеснить» газовую генерацию на российском рынке в обозримой перспективе. С другой стороны, это означает, что у компании появляется период продолжительностью около 15 лет (до начала 2030-х годов) на доработку дизайна реакторной установки ВВЭР-ТОИ и проекта АЭС в целом. Соответствующие НИОКР должны быть в первую очередь направлены на снижение удельных капитальных затрат, чтобы перспективные АЭС стали конкурентоспособными в сравнении с ПГУ-КЭС и дешевеющей ВИЭ-генерацией. Тогда, примерно к четвертому десятилетию XXI века, когда имеющийся избыток генерирующих мощностей в ЕЭС России будет исчерпан и вновь возникнет спрос на возведение объектов базовой генерации, атомщики будут готовы предоставить рынку конкурентоспособный, а главное – востребованный российской экономикой продукт.

Читайте прогноз ценовых колебаний с 19 по 23 июня здесь.