Уровень безубыточности инфляции и его влияние на политику ценообразования

От уровня безубыточности инфляции зависит, как будущая инфляция будет воспринята инвесторами и как это повлияет на политику ценообразования.

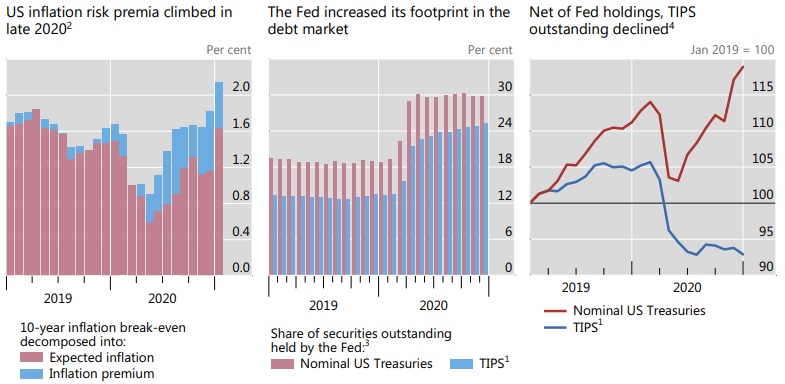

Для США этот показатель определяется как спрэд между доходностью по ценным бумагам казначейства США (Treasuries) и казначейским ценным бумагам, защищенным от инфляции (TIPS). Мы делим структуру процентных ставок по срокам для разложения ставки безубыточности в США на две части: инфляционные ожидания и так называемую «премию за инфляционный риск». При этом мы находим, что и инфляционные ожидания, и премия значительно выросли с середины 2020 г. Последнее, похоже, частично отражает политику финансирования Казначейства США и его взаимодействие с покупкой активов Федеральной резервной системой.

С конца марта 2020 г. ставка безубыточности выросла почти на 130 базисных пунктов, до 2,16% в конце февраля 2021 г., превысив свои предпандемические значения. Во многом это отражает рост инфляционных ожиданий в период с мая по октябрь 2020 г. В ноябре и декабре уровень ожидаемой инфляции выровнялся, а в январе, по мере консолидации бюджетных стимулов (таблица D, левый график, красные столбики), произошла ступенчатая инфляция. Параллельно с этим, премия за инфляционный риск увеличилась примерно на 50 базисных пунктов (синие столбики), что помогло довести безубыточную ставку до самого высокого уровня, наблюдавшегося с начала 2019 года.

Таблица D. Премия за инфляционный риск выросла поскольку объем TIPS оказался меньше, чем Treasuries.

График 1 (слева) — премия за инфляционный риск США во второй половине 2020 года

График 2 (посередине) — ФРС усилила воздействие на долговой рынок

График 3 (справа) — за вычетом резервов ФРС, непогашенная задолженность по TIPS снизилась

Общее повышение уровня безубыточности, вероятно, намекает на то, что инфляция в США в ближайшем будущем вырастет. На фоне новой кредитно-денежной политики ФРС, движущими силами более высоких инфляционных ожиданий вероятно была как динамика распространения вакцин, так и повышение цен на сырьевые товары и значительный бюджетный стимул. Но что могло способствовать повышению премии за инфляционный риск?

Учебники пишут, что премия за инфляционный риск отражает только ту компенсацию, которую инвесторы требуют за хранение ценных бумаг казначейства (Treasuries) сверх компенсации ожидаемой инфляции. В этом случае единственной движущей силой премии будет восприятие и склонность инвесторов к риску. Однако на практике, влияние оказывают и другие факторы. В случае США к ним относятся дисбаланс между спросом и предложением Treasuries и TIPS, или относительная ликвидность базовых рынков.

Чистое предложение Treasuries и TIPS частным инвесторам является результатом взаимодействия эмиссионных схем Казначейства США и закупок Федеральной резервной системы. В связи с тем, что центральный банк США оперативно расширил свои вклады в TIPS и казначейские облигации в ответ на чрезвычайную ситуацию с Ковид-19, соответствующие объемы облигаций, доступные инвесторам, существенно сократились в первом квартале 2020 г. (аблица D, центральный график).

Однако с середины 2020 г. эмиссия ценных бумаг казначейства увеличилась, а к концу 2020 г., объемы аукционов выросли с 20% до более чем 50% в зависимости от срочности. В то же время объемы TIPS-аукционов были стабильны. Поскольку Федеральная резервная система поддерживала относительно высокие и ровные темпы закупок, которые несколько превышали объемы эмиссии TIPS, но не увеличивали объемы эмиссии ценных бумаг (Treasuries), объем доступных Treasuries для инвесторов быстро восстанавливался (Таблица D, правый график, красная линия), в то время как соответствующий объем TIPS не менялся (синяя линия).

Сочетание большего числа предложений ценных бумаг казначейства (Treasuries) и низкого числа TIPS, вероятно, способствовало росту премии за инфляционный риск. До тех пор, пока аппетит к хеджированию инфляции останется неизменным или растет, что вероятно с учетом макроэкономических и политических условий, инвесторы будут снижать доходность по ограниченному количеству TIPS. Относительно низкая ликвидность рынка TIPS усилила бы этот эффект. В то же время инвесторы будут просить все более высокую компенсацию, чтобы удержать быстро растущий объем ценных бумаг. Все эти механизмы способствовали бы повышению безубыточности при заданных инфляционных ожиданиях, тем самым увеличивая размер премии за инфляционный риск.

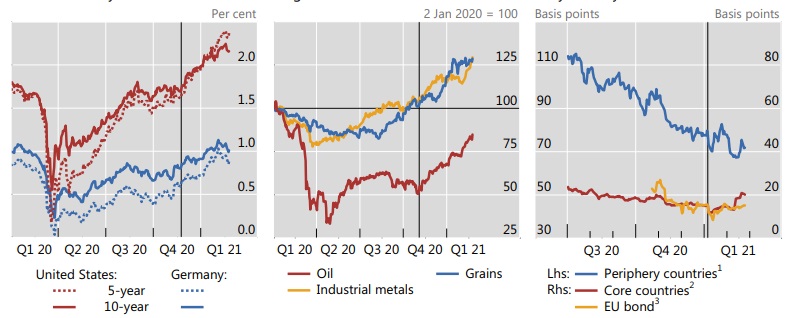

И здесь поработал целый ряд факторов. Наверное, самым важным из них было то, что центральные банки обещали быть терпеливыми и допустить полное восстановление экономики, прежде чем ужесточать политику. И делать это даже в том случае, если придется умерить свои аппетиты в краткосрочной и среднесрочной перспективе, о чем четко говорилось в новых положениях Федеральной резервной системы. Вероятность того, что политика увеличения денежной массы и недавнее повышение цен на нефть и другие высокоциклические сырьевые товары окажут инфляционное воздействие, растет. К концу отчетного периода цены на зерно и промышленные металлы примерно на 25% превысили уровень, существовавший до пандемии (Таблица 6, центральный график, синие и желтые линии). И хотя цены на нефть не продемонстрировали аналогичного восстановления, в отчетном периоде они выросли примерно на 35% (красная линия).

В соответствии с преобладающим интересом к высоким рискам, число европейских спредов по суверенным облигациям по отношению к немецким снизилось. Это частично отражало относительно гладкое завершение Brexit. В январе они колебались в ответ на неудачи в закупках вакцин и политические риски в Италии (Таблиа 6, правый график).

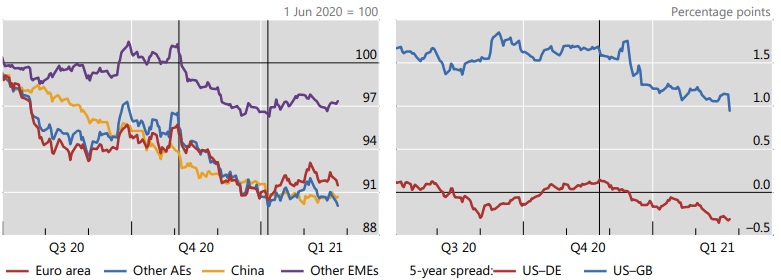

В послевыборный период доллар США несколько укрепился. Бюджетная поддержка и относительно успешное развертывание кампании по вакцинации в стране контрастируют с глобальной картиной: сбои закупок, новые штаммы вируса и ограниченное бюджетно-финансовое пространство.

Таблица 6. «Рефляция» повысила среднесрочные инфляционные ожидания и основные европейские спрэды по гособлигациям

График 1 (слева) — пятилетний уровень безубыточной инфляции рос быстрее, чем десятилетний

График 2 (посередине) — в последние месяцы резко возросли объемы добычи нефти и циклических сырьевых товаров

График 3 (справа) — число европейских спрэдов по гособлигациям выросло с начала января

Таблица 7. Девальвация доллара была остановлена по мере консолидации перспектив бюджетной поддержки

График 1 и 2. Снижение доллара США после выборов остановилось, но поддержка со стороны спрэдов реальной доходности США ослабла.

Доллар все еще испытывает трудности, возможно, что экспансионистский подход новой стратегии ФРС уже не так давит на укрепление. Падение спрэдов доходности с учетом инфляции постепенно подрывает преимущества долларовых активов, а глобальный рост реальной доходности в конце отчетного периода не изменил эту тенденцию (Таблица 7, правый график). В дальнейшем, по мере развертывания бюджетного стимулирования, вероятное увеличение дефицита по счету текущих операций США может оказать понижательное давление на доллар, особенно если монетарная политика будет ограничивать доходность.

«Роснефть» увольняет главу Rosneft trading SA Дмитрия Белютина