Сланцевая отрасль США вопреки ожиданиям близка к рекордным показателям доходности

По прогнозу, в 2021 году сланцевики сгенерируют свободный денежный поток в размере $30 млрд. Такого не было даже в годы бума начала 2010-х гг. Добиться этого результата помогло «созидательное разрушение» — полная смена бизнес-модели и отказ от реинвестирования прибыли в пользу погашения задолженности и выплаты дивидендов. Подробнее — в материале Института развития технологий ТЭК (ИРТТЭК), подготовленного для «НиК».

«После долгих лет взлетов и падений, которые привели к астрономическим потерям и позволили добыть огромное количество нефти, сланцевая отрасль, похоже, нашла золотую середину. По данным Bloomberg Intelligence, в этом году сектор готов получить более $30 млрд. Хотя это лишь малая доля тех $300 млрд, которые, по оценке Deloitte LLP, сгорели там за предыдущее десятилетие, это означает, по крайней мере, временное возрождение отрасли, которую год назад в значительной степени списали инвесторы», — констатируют колумнисты Bloomberg Кевин Кроули, Шила Тоббен и Дэвид Вет в заметке After Blowing $300 Billion, U.S. Shale Finally Makes Money.

Отчасти причиной рекордных показателей стал взлет цен на нефть.

С начала года котировки выросли практически в полтора раза — с $48,52 за баррель американского сорта WTI на 1 января 2021 году до $70,8 на момент написания колонки (выше $75 днем 24.06.2021 — «НиК»). Однако куда сильнее на улучшение финансовых результатов повлияло изменение поведения сланцевых игроков, которые в этот кризис повели себя совсем иначе, чем в предыдущие периоды спада и подъема.

Раньше в основе стратегии сланцевиков лежал лозунг «В любой ситуации — бури». В бурение вкладывалась не только вся прибыль, но и все новые и новые кредиты. Пока инвесторы были готовы давать деньги под обещание будущих прибылей, это срабатывало. Однако в прошлом году терпение кредиторов истощилось. Коронакризис, для многих ставший знамением (как оказалось, преждевременным) конца нефтяной эры, привел к целой волне банкротств, слияний и поглощений в сланцевом секторе. Шторма не пережили даже такие мастодонты, как Chesapeake Energy, Oasis Petroleum и Whiting Petroleum. Общее число банкротств исчислялось десятками.

Все это привело участников рынка в состояние крайнего пессимизма. «США больше никогда не будут добывать рекордные 13 млн баррелей нефти в сутки, которые производились в стране перед началом пандемии коронавируса», — заявила на форуме Energy Intelligence Forum в октябре прошлого года главный исполнительный директор Occidental Petroleum Вики Холлуб. По ее мнению, восстановить потерянные 2 млн баррелей суточной добычи на фоне падения спроса будет крайне сложной задачей.

Оказавшись перед выбором между «созидательным разрушением» и просто разрушением, сланцевики обратились к рекомендациям, которые еще в феврале 2020 года сформулировала компания Kimmeridge, специализирующаяся на разработке недорогих нетрадиционных нефтегазовых активов. В своей аналитической записке «Подготовка сектора E& P к энергетическому переходу: новая бизнес-модель» Kimmeridge сформулировала четыре основных принципа выживания в кризис:

продавать активы,

сокращать расходы,

восстанавливать балансы,

возвращать акционерам капитал в ускоряющемся темпе.

«Сланцевый бум вызвал избыток предложения в мире и снизил цены, — говорит Дэн Пикеринг, основатель и управляющий портфелем компании Pickering Energy Partners (Хьюстон). — Мы не собираемся делать этого в 2022 и 2023 годах». В секторе это уже называют «новой эрой» взаимоотношений с инвесторами — приоритетами стали возврат долгов и выплата дивидендов.

Показатели доходности и заявления, звучавшие в ходе конференс-коллов американских производителей, в первом квартале продемонстрировали неслыханную сдержанность со стороны сланцевых компаний.

Компании генерируют рекордные денежные потоки, но не реинвестируют бóльшую их часть обратно в бурение. Даже ценовое ралли не подтолкнуло нефтяников к нарушению платежной дисциплины.

Это, кстати, идет вразрез с прогнозами, которые большинство наблюдателей (в том числе и автор этой статьи) давали год назад.

«План состоит в том, чтобы придерживаться цен $40–50 за баррель, потому что, как только они дорастут до $70 за баррель, это стимулирует слишком большую добычу нефти, включая сланец в США», — сообщали в июне 2020 года информагентства со ссылкой на источник, знакомый с ходом переговоров альянса ОПЕК++. Критическая отметка позади, однако производители — и в странах ОПЕК++, и в США — продолжают проявлять сдержанность в наращивании объемов. Они делают это настолько успешно, что все реальней становится перспектива $100 за баррель к концу года. Посмотрим, перенесет ли вновь обретенный аскетизм американских сланцевиков следующее испытание.

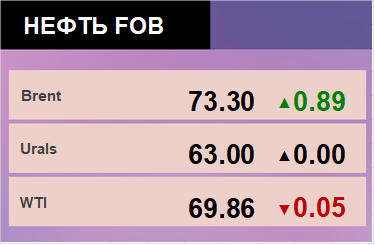

Прогноз биржевых цен на 24 июня 2021