Saudi Aramco заняла $12 млрд. Размещение евробондов стало рекордным

Государственная нефтяная компания Саудовской Аравии Saudi Aramco заняла $12 млрд — на $2 млрд, чем ожидалось. Спрос на бумаги оказался самым крупным в истории развивающихся рынков.

Инвесторам были предложены бумаги со сроком погашения 3 года — на $1 млрд, на 5 лет — на $2 млрд, а также 10-и, 20-и и 30-летние бонды объемом $3 млрд каждый.

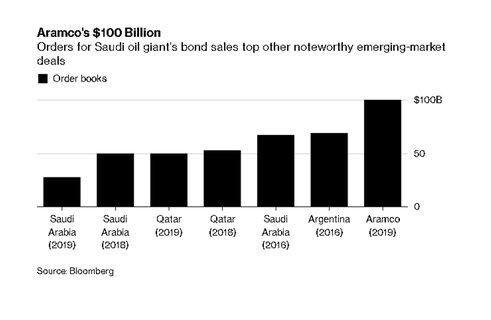

Совокупный спрос при этом превысил предложение почти в 10 раз и составил $100 млрд.

Спрос на дебютное размещение бондов Saudi Aramco был настолько высоким, что позволил компании занять с более низкой доходностью, чем ее сама страна. Это крайне редкий случай и подчеркивает глобальную погоню за доходностью, которая заставляет инвесторов не думать о рисках.

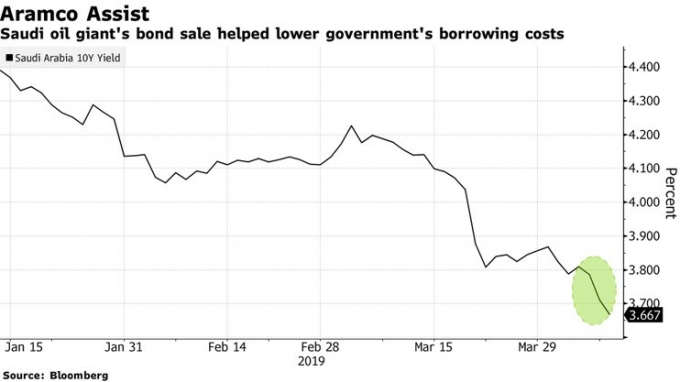

Кроме того, столь успешное размещение Saudi Aramco помогло снизить стоимость заимствования для королевства.

К слову, это абсолютный рекорд для развивающихся рынков. В прошлом году году при размещении гособлигаций Катара спрос составил $52 млрд, в 2016 г. при размещении гособлигаций Саудовской Аравии — $67 млрд.

Добавим, это первый выход Saudi Aramco на долговой рынок в ее истории. Деньги планируется направить на покупку 70% нефтехимической компании Saudi Basic Industries Corp. Общая сумма сделки составит почти $70 млрд.

Перед размещением компания также впервые обнародовала свои финансовые показатели. Инвесторы узнали, что она является самой прибыльной компанией в мире. За прошлый год она заработала $111 млрд, это больше, чем Apple, Amazon и Exxon Mobil, вместе взятые.

Напомним также, что Saudi Aramco уже несколько лет планирует выйти на IPO, которое также может стать рекордным. Инвесторы с нетерпением ждут этого момента.

Размещение евробондов называют важным этапом в подготовке к публичному размещению. Ранее наследный принц Саудовской Аравии Мухаммед бен Салман аль Сауд говорил, что IPO саудовского нефтяного гиганта может пройти в конце 2020 или в начале 2021 гг.

Стоит сказать, что в ажиотажном спросе на евробонды Saudi Aramco нет ничего удивительного. Любой инвестор хочет дать в долг самой прибыльной компании мира. Скорее всего, если IPO все же состоится, спрос также будет огромным, поскольку, опять же, любой инвестор захочет иметь долю в такой компании и получать соответствующую долю.

Впрочем, для некоторых инвесторов контроль Эр-Рияда над нефтяным гигантом является проблемой, поскольку государственная собственность означает, что решения в конечном счете будут приниматься в интересах правительства, а не инвесторов.

Однако на встрече с инвесторами перед размещением облигаций на прошлой неделе Aramco настаивала на своей независимости.

Ежедневный прогноз ценовых колебаний на 10 апреля 2019