Призрак 1937 года вернется на рынки через 3 месяца

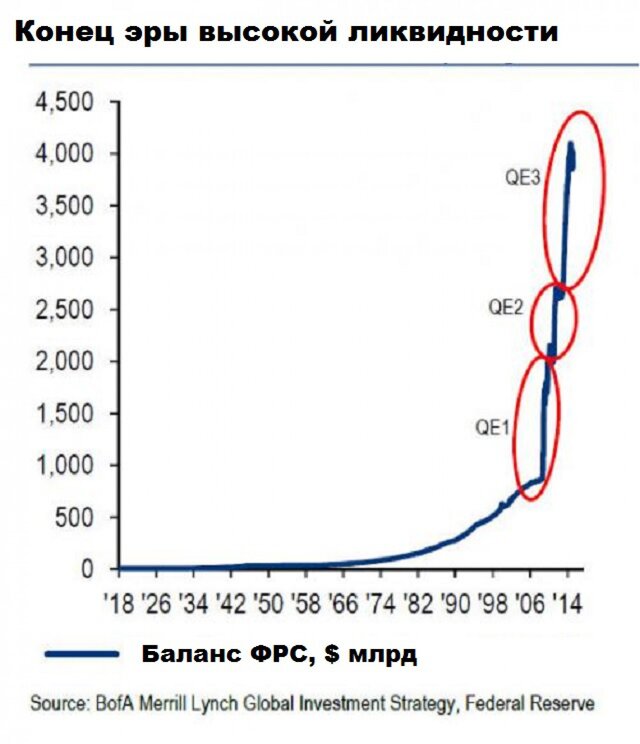

17 сентября 2015 г., через 3 месяца, или 66 торговых дней, Федеральная резервная система может повысить ключевую ставку впервые с 2006 г., считают в Bank of America. И это событие станет «концом эры избыточной ликвидности».

Ожидается, что ставка будет повышена на 25 базисных пунктов.

«Последние экономические данные в США поддерживают эту точку зрения, в частности уверенные показатели за май по заработной плате и розничным продажам. Обратите внимание, что после колебаний в I квартале один из наших любимых циклических индикаторов, говорящий об уверенности малого бизнеса, также начал расти», — говорится в сообщении банка.

При этом рост ВВП Америки во II квартале ожидается на уровне 3,4% после роста на 0,2% в I квартале. К концу года ставка соответственно составит 0,5%, а уже к концу 2016 г. она достигнет 1,5%.

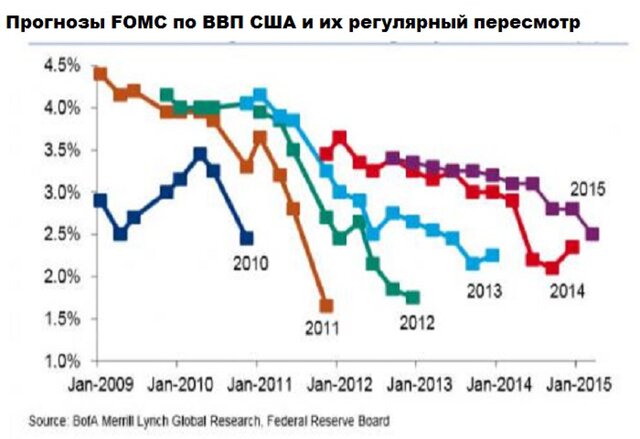

Впрочем, эти прогнозы и данные не внушают доверия на фоне подозрительного введения двойных сезонных корректировок при расчете ВВП со стороны Бюро экономического анализа, пишет zerohedge.com. Да и экономисты неоднократно ошибались.

В любом случае первое повышение процентных ставок с июня 2006 г. знаменует собой важнейший фактор для финансовых рынков. Влияние более высоких ставок, видимо, будет менее предсказуемым, чем обычно, а исторические сравнения не помогут предсказать всей масштабности изменений. При этом волатильность на кредитных и фондовых рынках по-прежнему будет высокой.

Изменения предстоят огромные. Фактически перестанет существовать эра агрессивного смягчения денежно-кредитной политики и снижения процентных ставок до нуля по всему миру, также как и массивный «бычий» рынок, сформировавшийся за последние шесть лет.

Для этого есть несколько причин:

- центральные банки в настоящее время владеют финансовыми активами более чем на $22 трлн финансовых активов, и эта цифра превышает годовой ВВП США и Японии;

- центральные банки снизили процентные ставки 577 раз начиная с краха Lehman, ставки снижались каждые три торговые дня;

- финансовые репрессии центрального банка создали в этом году государственные облигации с отрицательной доходностью на $6 трлн;

- 45% всех государственных облигаций в мире в настоящее время дают менее 1% доходности (это около $17,4 трлн из находящихся в обращении бумаг);

- корпоративный выпуск облигаций с высоким рейтингом в США вырос почти в 2 раза до 30% ВВП;

- «бычий» рынок в США сейчас занимает третью строчку по длительности за всю историю;

- 83% мировых фондовых рынков в настоящее время поддерживают политику нулевой ставки.

Проще говоря, ликвидность, создаваемая центральными банками, была беспрецедентной. И рынок настолько привык к такому состоянию, что это уже стало похоже на сильнейшую зависимость.

Это, конечно, не значит, что попытки нормализовать процентные ставки никогда не предпринимались. Ранее Израиль и Новая Зеландия пытались сделать это, но рынки оперативно заставляли их отступать.

Еще нагляднее пример ЕЦБ, который в апреле 2011 г. под руководством Жана-Клода Трише попытался остановить экспорт китайской инфляции на свою территорию и решился на повышение ставки. Сразу после этого ситуация в Европе стала заметно хуже, и экономика региона быстро вошла в состояние двойной рецессии. Этот эпизод привел к отставке Трише, а Европа впервые в истории столкнулась с политикой отрицательных процентных ставок.

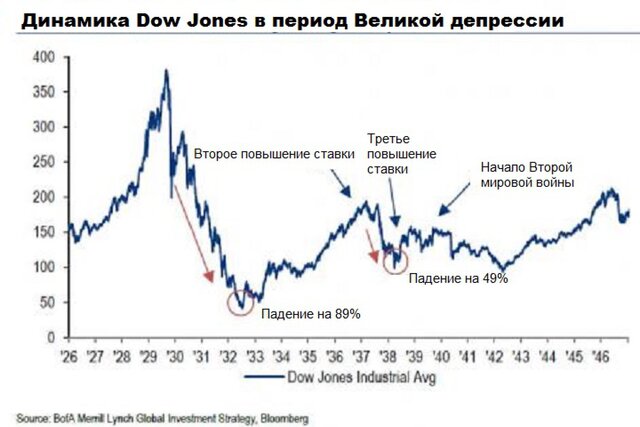

Но, конечно, все эти ситуации вряд ли сравнятся с происходящим в США в 1937 г., в самый разгар Великой депрессии. В период 1929-1936 гг. краткосрочные процентные ставки также рухнули до нуля, а баланс ФРС вырос с 5% до 20% ВВП, чтобы компенсировать негативные последствия Великой депрессии.

Это именно то, что происходит сейчас. И почти 80 лет назад также фиксировалось незначительное поверхностное улучшение экономики. Между августом 1936 г. и маем 1937 г. ФРС решилась на серию шагов по ужесточению, включая удвоение резервных требований с $3 млрд до $6 млрд, в результате 3-месячные ставки выросли с 0,1% в декабре 1936 г. до 0,7% в апреле 1937 г.

Первое ужесточение в августе 1936 г. не ударило по фондовому рынку или экономике. Но усилилась девальвация валют Франции и Швейцарии, которые решили не брать пример с США и не ужесточать политику. Спрос на доллары вырос. В конце 1936 г. президент и политические деятели стали беспокоиться по поводу притока золота.

В начале 1937 г. экономика оставалась сильной, фондовый рынок по-прежнему рос, промышленное производство также показывало хорошие результаты, а инфляция выросла примерно до 5%. Второе ужесточение произошло в марте 1937 г., третье – в мае. Снижение ликвидности привело к распродаже облигаций, росту краткосрочных ставок и падению стоимости акций. Ставки и доходности стали расти сразу после второго ужесточения, а за 1 месяц после этого события акции упали на 10%. Год спустя фондовый рынок потерял 50%.

В 1939 г. рынок начал восстанавливаться, но неудачно. Настоящий рост начался только после окончания Второй мировой войны.

После второго ужесточения политики министр финансов Моргентау был в ярости и утверждал, что ФРС должна компенсировать «панику» через операции на открытом рынке с помощью покупки облигаций. Сегодня мы знаем эту схему как QE. Он приказал казначейству выйти на рынок и покупать облигации.

Глава ФРС Марринер Эклс остудил пыл Моргентау, призвав его сбалансировать бюджет и повысить налоги, чтобы справиться с долгом.

В то время ФРС еще не так сильно зависела от желаний крупных банков, поэтому могла противостоять давлению монетизировать долг и повысить стоимость акций. Но эти времена давно прошли.

Получается, что неизбежное повышение ставки гарантирует возвращение призрака 1937 г. и огромные фондовые потери, которые сделают крах Lehman просто репетицией настоящего удара, но все это будет просто предшественником QE4, как это случилось почти 80 лет назад? Сейчас точно сказать нельзя, но рискам экономического спада после повышения ставок уделяется слишком мало внимания.

Вполне возможно, что ФРС начнет не только четвертый раунд количественного смягчения, а продолжит свою политику в пятом и шестом. В результате любой другой центральный банк вынужден будет делать то же самое, чтобы не проиграть в глобальной валютной войне.