Почему цены на нефть взлетят в следующем году на $35

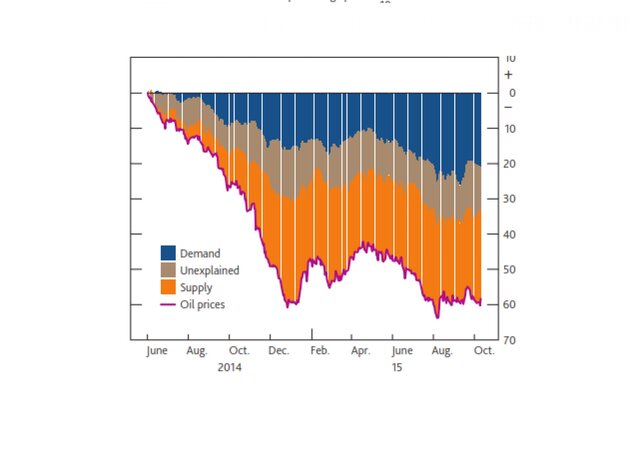

Несмотря на мощнейший рост предложения на рынке нефти, падение цен на «черное золото» во многом связано с фактором спроса, к такому выводу пришли экономисты Банка Англии.

Анализ Банка Англии основывается на совместном движении нефтяных цен с ценами на другие товары. Считается, что если падают цены на все товары, то искать причину нужно в чем-то еще, а не в росте предложения. Вряд ли мы наблюдаем бурный рост предложения по всем сырьевым активам одновременно, а значит, дело скорее в спросе, а точнее в его падении, пишет Стивен Копитс из Princeton Energy Advisors.

Bank of England November 2015 Inflation Report

При этом в Банке Англии отмечают, что теракты в Париже не несут в себе каких-то дополнительных рисков, а значит, и геополитическая премия расти не будет: сама Сирия не является крупным поставщиком, а бомбардировки позиций боевиков в Ираке и Сирии сами по себе чем-то новым не являются, и даже если они усилятся, ничего нового это не принесет.

Основная проблема, и на это указывает модель Банка Англии, — слабый спрос со стороны развивающихся рынков. Первое, о чем в таком случае обычно говорят эксперты, — Китай. Именно КНР в течение десяти лет была непосредственным драйвером роста спроса на сырье, но раз мировой спрос ослаб, значит, ослаб и спрос из Китая. Но эта теория кажется не совсем верной. Дело в том, что спрос не является слабым: в Китае он вырос по сравнению с прошлым годом на 6%.

Более того, этот год с точки зрения мирового спроса также выглядит более чем достойно. По данным Управления энергетической информации США, за год спрос на нефть вырос на 1,3 млн баррелей в сутки. Частные компании приводят даже более высокие цифры — 1,9 млн баррелей в сутки. В общем, о слабости спроса говорить не приходится.

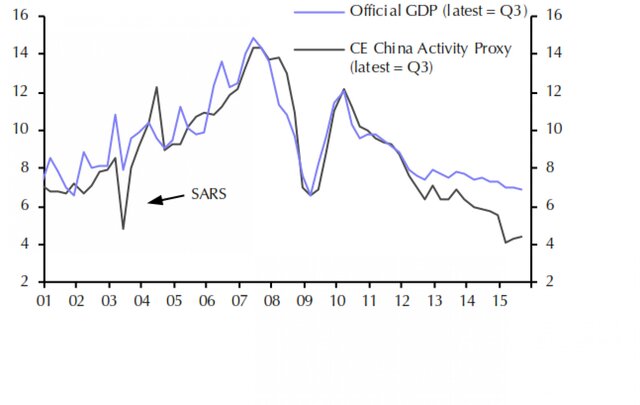

Если же мы говорим о перспективах, то снова всплывает Китай. По официальным оценкам, рост валового внутреннего продукта составляет около 6,9%. По неофициальным оценкам, от 3,5% до 5,5%. Например, Capital Economics оценивает рост экономики Поднебесной в 4%.

В любом случае могло ли это замедление привести к падению сырьевых цен на 35%?

Capital Economics

Возможно, этот график кто-то назовет ключом к разгадке, ведь именно в 2014 г. замедление китайской экономики ускорилось. Но на самом деле проблема скорее кроется в изменении валют. Ключевые торговые партнеры Америки — зона евро, Япония и Южная Корея — все девальвировали свои валюты по отношению к доллару. Евро, например, опустился на 22% по отношению к доллару за последние 18 месяцев.

А вот юань — нет. Китай долгое время сохранял привязку юаня к доллару, что привело к существенной ревальвации юаня против евро, иены и воны, в результате с лета 2014 г. это привело к существенной потере конкурентоспособности Китая по всему миру. Эффект этого четко виден на динамике промышленного производства.

Если в период с 2012 по 2014 гг. темпы роста промпроизводства КНР составляли 9%, то с середины 2014 г. китайский промышленный рост забуксовал, что совпало с падением нефтяных цен.

Отказ от девальвации юаня, таким образом, сделал китайский импорт дешевым, а экспорт дорогим. Получается, что не было никакого падения мирового спроса, было лишь падение спроса со стороны промышленного сектора КНР.

Для нефтяного рынка это вполне позитивная новость. Китай, кажется, адаптировался к текущему обменному курсу. Отток капитала замедляется, а профицит торговли в сентябре стал рекордным.

В связи с этим модель Банка Англии должна указывать на улучшение спроса, а значит, цены на нефть могут вырасти в 2016 г. сразу на $35, если, конечно, модель не врет.

Если же говорить в целом, то во всей этой истории есть ряд противоречий. С одной стороны, мы видим колоссальный рост предложения, с другой — рост спроса. Тем не менее стоит выдать модели Банка Англии кредит доверия и посмотреть: быть может, следующий год в самом деле станет для рынка нефти годом роста?