Обзор рынка: Европейские индексы снижаются, фунт ослаб, нефть подорожала

Европейские фондовые индексы снижаются (Eurostoxx 50 -0,4%), рост в сырьевом секторе компенсируется падением акций технологических компаний. На валютных рынках наблюдается смешанная динамика.

События дня: выступления представителей ФРС Кашкари и Харкера

Азиатские рынки

Азиатские биржи проигнорировали очередные ракетные испытания в Северной Корее, индексы преимущественно подорожали после оптимистичного закрытия Уолл-Стрит в пятницу. В составе ASX 200 (+0,7%) лидировали бумаги энергетических и горнодобывающих компаний на фоне подорожания фьючерсов на железную руду в Даляне и фьючерсов WTI выше отметки в $50 за баррель.

Nikkei 225 (INDEX: Nikkei Stock Average 225 [N225]) (+0,5%) закрылся в плюсе на фоне ослабления иены, Hang Seng (INDEX: Hang Seng Index [HSI]) (+0,9%) и Shanghai Comp. (INDEX: Shanghai Stock Exchange Composite Index [SHCOMP]) (-0,5%) закончили день разнонаправленно после возобновления Банком Китая операций по вливанию ликвидности. Впрочем, их размер оказался относительно невелик — всего 40 млрд юаней.

Японские 10-летние правительственные облигации снизились на фоне спроса на рискованные активы и низкой активности Банка Японии на рынке. Наклон кривой доходности увеличился из-за отставания долгосрочных бумаг.

НБК влил в экономику 10 млрд юаней посредством 7-дневных обратных РЕПО, 30 млрд — при помощи 14-дневных обратных РЕПО. Средний курс юаня был установлен на отметке 6,8673 (пред. значение 6,8786).

Сальдо торгового баланса Японии (апрель) г/г 482 млрд, прогноз 521 млрд (пред. значение 615 млрд).

Экспорт (апрель) г/г 7,5%, прогноз 8,0% (пред. значение 12,0%).

Импорт (апрель) г/г 15,1%, прогноз 14,8% (пред. значение 15,8%).

Мировые новости

В пятницу стало известно, что бывший директор ФБР Коми даст показания в Комитете Сената по разведке после Дня памяти. По некоторым источникам, Коми уверен, что Дональд Трамп пытался оказать на него влияние.

Источники сообщают, что Германия не ожидает выплат от Греции на встрече Еврогруппы, которая состоится этой неделе.

Главная оппозиционная Социалистическая партия Испании (PSOE) провела первичные выборы председателя. Педро Санчес получил 49,6% голосов, его соперница Сусана Диас — 40,2%. Все внимание теперь приковано к партийному конгрессу, который пройдет 16−18 июня и призван сплотить социалистов. В идеологическом плане Санчес ближе к партии Подемос.

Вместе Социалистическая партия и Подемос контролируют 156 мест в парламенте — больше, чем Народная партия, — и могут блокировать продвижение законопроектов.

В Великобритании опрос YouGov/Sunday Times показал, что в предвыборной кампании лидируют консерваторы с 44% голосов (-5%). Лейбористов готовы поддержать 35% респондентов (+4%). Опрос Survation UK показал 43% (-5%) и 34% (+5%) голосов, соответственно. Это первый опрос, проведенный YouGov с момента публикации манифеста консерваторов в четверг. На текущий момент отрыв Консервативной партии сократился вдвое и достиг самого низкого значения с начала мая.

Министр Великобритании по Brexit Дэвис заявил, что страна прекратит переговоры, если ЕС не откажется от требования выплаты в размере 100 млрд евро.

Президент Бразилии Мишел Темер заявил, что запись в центре скандала о коррупции была сфабрикована и попросил Верховный суд приостановить расследование дела до тех пор, пока ее подлинность не будет установлена.

Северная Корея провела очередное ракетное испытание. По некоторым данным, в восточном направлении была запущена баллистическая ракета средней дальности с более коротким радиусом действия, нежели предыдущие модификации. Также сообщается, что Ким Чен Ын распорядился о постановке ракет этой модификации «на боевое дежурство». В свою очередь, представитель Министерства объединения Южной Кореи отметил, что разрыв между Югом и Севером повредит стабильности. По его словам, необходимо рассмотреть вопрос о расширении сотрудничества и политического взаимодействия с КНДР.

Рынки акций и облигаций

Торги на рынках проходят спокойно, поток макроэкономических новостей ограничен. Европейские фондовые индексы снижаются (Eurostoxx 50 -0,4%), рост в секторе материалов компенсируется падением акций технологических компаний. Бумаги Clariant подскочили на 4% после объявления о слиянии с Huntsman (NYSE: Huntsman [HUN]) стоимостью 20 млрд долларов. Акции National Grid (LSE: National Grid [NG]) открылись с гэпом вниз на 15% после экс-дивидендной даты.

Испанские облигации дешевеют, спред с немецкими ГКО увеличился до 124 б.п. (+4 б.п.). Санчес считается сторонником жесткой линии. Скорее всего, он затруднит жизнь правительству Народной партии — ранее он отказался сотрудничать с правящим меньшинством, воздержавшись от голосования по вотуму доверия. Умеренное снижение акций поддерживает немецкие правительственные облигации, наклон кривой доходности сократился из-за подорожания 2-летних бумаг. Все это происходит на фоне завтрашнего аукциона по размещению 2-летних ГКО Германии.

Валютные рынки

На валютных рынках наблюдается смешанная динамика, позволяющая сделать определенные выводы в отношении дальнейшего развития событий на этой неделе. Приглушенная реакция на ракетные испытания в КНДР и заявления бывшего директора ФБР Коми перед предстоящими слушаниями в Конгрессе указывает на спрос на рискованные активы.

После небольшого снижения пара (USD/JPY) вернулась к уровню 111,50. На данный момент она ограничена диапазоном 111,00−113,00, при этом в нынешних условиях нельзя исключить тест отметки 112,00. Британский фунт этим утром лишился былой силы. Скорее всего, связано это с заявлением министра по Brexit Дэвиса и том, что Великобритания готова отказаться от переговоров, если стоимость выхода страны из состава ЕС будет чрезмерно высокой.

Пара (GBP/USD) корректируется с уровня 1,3000, пара (EUR/GBP) дорожает с уровня 0,8600 (значительный спрос в ней ожидается в области 0,8520+). Евро преимущественно дорожает к основным валютам. В начале сессии единая валюта несколько снизилась по отношению к канадскому и американскому доллару — в случае последнего сопротивлением выступила отметка 1,1210. Наиболее вероятным объяснением подобной динамики служит фиксация прибыли трейдерами в преддверии завтрашних данных по деловой активности в странах Европы и индекса IFO Германии. На этой неделе пройдет совещание ОПЕК.

Ожидается продление соглашения об ограничении добычи. Любое отклонение в сторону ослабления или сокращения сроков ударит по нефтяным котировкам и сырьевым валютам, поэтому в паре (USD/CAD) вероятна консолидация у локальных уровней поддержки ниже 1,3500. Новозеландский доллар дорожает после сообщений в прессе о том, что публикация бюджета будет сопровождаться оптимистичными прогнозами. На текущий момент это единственный фактор, объясняющий его усиление по отношению к австралийскому доллару, причем последний поддерживается растущими ценами на медь.

Сырьевые рынки

В центре внимания на этой неделе цены на нефть. Судя по всему, рынки ожидают продления соглашения об ограничении добычи. Саудовская Аравия убеждена, что объемы производства пока не повлияли на запасы в значительной степени, но если цены сохранятся на текущих уровнях (и выше), продление соглашения на 9 месяцев будет оправдано.

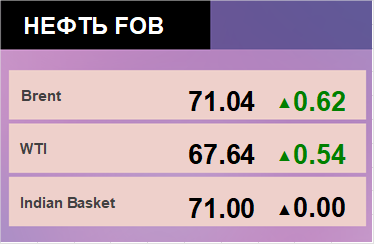

Нефть WTI (NYMEX: Futures On Light Sweet Crude Oil (WTI) Jul 2017 [CL]) преодолела отметку $51,00 за баррель, Brent (ICE: B) торгуется выше $54,00.

Позитивные настроения инвесторов перекинулись на рынок промышленных металлов. Медь снова дорожает, возможна атака на ключевой уровень в $2,6 за фунт. Золото (COMEX: Futures On Gold Jun 2017 [GC]) и серебро торгуются у уровней открытия сессии, поэтому нельзя сказать, что подорожание металлов объясняется исключительно спросом на рискованные активы.

На заднем плане по-прежнему маячат геополитические проблемы и ситуация вокруг Дональда Трампа. Ирак заявил о готовности продлить соглашение ОПЕК. Иран отметил, что технические возможности позволяют ему увеличить добычу нефти на 3 млн баррелей в день.

Читайте недельный обзор по рынку нефти с 22 по 26 мая здесь