Какие энергетические последствия повлечет за собой карабахский конфликт?

Как последние события вокруг Нагорного Карабаха скажутся на энергетике Азербайджана и Армении

Внезапный и чрезмерно кровопролитный всплеск военных действий в Нагорном Карабахе добавил новый штрих в и без того сложную матрицу евразийской энергетической безопасности. Военные действия в сентябре–октябре 2020 г. все еще оставляют целый спектр возможных путей урегулирования, одно лишь остается неизменным — каждый новый виток конфликта консервирует все прежние проблемы и создает новые. Этот тренд особенно виден в сфере энергетики, ведь последствия для энергетической безопасности двух конфликтующих сторон обоюдно болезненные. Угрозы нанести удар по Мецаморской АЭС, риск ударов по нефтегазовой инфраструктуре (и не только на территории Азербайджана или Армении) — все это заплелось в, казалось бы, неразрешимый клубок взаимных обличений и порицаний. Постараемся разобрать, как последние события вокруг Нагорного Карабаха скажутся на энергетике Азербайджана и Армении.

Хотя Азербайджан доселе не испытал на себе последствия какого бы то ни было сбоя поставок, будь то транспортируемая по нефтепроводам Баку-Супса и Баку-Тбилиси-Джейхан нефть или поставляемый по Южному газовому коридору природный газ, представители азербайджанских энергетических кругов практически сразу после начала военных действий начали говорить об опасности повреждения энергетической инфраструктуры, связывающей Азербайджан с Европой. Власти Армении в свою очередь настаивают на том, что энергетическое измерение конфликта является лишь отвлекающим политическим ходом и не имеет под собой реальных оснований. Однако если отвлечься от непосредственных интересов двух стран, становится явным, что энергетика обоих государств может только пострадать от усугубления разногласий.

Сравнивая перспективы Азербайджана и Армении, мы неизбежно сталкиваемся с совершенно разным статусом этих двух стран.

Азербайджан является нетто-экспортером нефти и газа, страдающим от масштабных обвалов рынка наподобие того, который мы видим на протяжении большей части 2020 г. и, следовательно, естественным интересом Баку является максимизация прибыли при максимально возможном объеме добычи. В то же время Армения не добывает ни нефти, ни газа, является нетто-импортером и в период слабого мирового спроса, наоборот, получает выгоду от падения цен. Также Армения ничуть не зависит от Азербайджана в отношении собственных поставок энергии. Все эти обстоятельства следует иметь в виду в ходе анализа.

На фоне непосредственных военных действий одной из самых обсуждаемых тем стала возможность азербайджанской стороны переориентировать свои экспортные потоки в случае невозможности эксплуатации имеющейся инфраструктуры. Нефтепровод Баку-Тбилиси-Джейхан (БТД) является основным экспортным потоком Азербайджана. Если ему будет нанесен урон и тот будет выведен из строя, нефтепровод Баку-Супса его не сможет заменить, так как, в отличие от последнего, грузинское направление загружено на 100%. Более того, мощности нефтепровода Баку-Супса (порядка 150 тыс. баррелей в день) в шесть раз ниже, чем у БТД. Таким образом, единственной трубопроводной альтернативой маршруту Баку-Тбилиси-Джейхан является непопулярный путь через Новороссийск — изначально все новые нефтепровода из Азербайджана строились в обход России.

Тарифные распри между азербайджанским SOCAR и российской «Транснефтью» не являются пережитком прошлого. На протяжении большей части текущего года азербайджанская нефть не поступала через Новороссийск, так как стороны не сумели договориться об условиях прокачки — только в третьем квартале 2020 г. появились в программе отгрузки три партии сорта Siberian Light. Аналогичная ситуация наблюдалась и в прошлом году, когда весь летний сезон проходил без участия SOCAR. Частично это связано с позицией «Транснефти», которая в условиях ремонта на азербайджанском участке нефтепровода не была готова использовать Махачкалинский порт в качестве начальной точки прокачки нефти. Таким образом, возможность у нефтедобытчиков Азербайджана переориентировать большую часть своего экспорта в направлении России имеется, однако, с рядом оговорок.

Первая, и, возможно, самая главная, оговорка заключается в том, что трубопровод Баку-Новороссийск также существенно уступает мощностям БТД. Пропускная мощность БТД составляет 50 млн тонн в год, в то время как мощность нефтепровода Баку-Новороссийск — в 10 раз меньше. Более того, он используется для транспортировки казахстанской и туркменской нефти, которые сначала судоходным путем переправляются в Сангачал. К примеру, в 2019 г. распределение нефтей было следующим: 2,2 млн тонн казахстанской нефти (сверх того, что переправлено по КТК), 2,1 млн тонн туркменской нефти и порядка 1 млн тонн нефти из Азербайджана. Соответственно, даже если предположить, что азербайджанская нефть вытеснит все остальные по маршруту Баку-Новороссийск, мощностей трубопровода достаточно лишь для одной шестой части азербайджанского экспорта.

На этом фоне понятен ажиотаж, который был вызван сообщениями азербайджанской стороны о том, что в ходе боев армянская сторона 7 октября 2020 г. намеренно обстреливала трубопровод БТД неподалеку от г. Евлах, и только благодаря счастливому случаю ближайший разрыв оказался в 10 метрах от нефтепровода (официальный Ереван публично опроверг эти предположения). Армянские власти, в свою очередь, повторно подчеркивают, что не обстреливают целенаправленно объекты нефтегазовой инфраструктуры и утверждения об обратном являются «вопиющей ложью».

Учитывая своеобразность военных столкновений и практически полную невозможность подтвердить чью бы то ни было точку зрения за неимением объективных источников информации на местах, связка Нагорного Карабаха с риском срыва поставок нефти и газа уже плотно вошла в подсознание энергетического сообщества.

Если в случае с экспортом нефти в направлении Европы Азербайджан имеет несколько вариантов, при удачном сочетании которых можно минимизировать ущерб, то вопрос экспорта природного газа является более животрепещущим, тем более что в 2020 г. уже были случаи летальных стычек возле Южнокавказского газопровода (Баку-Тбилиси-Эрзурум). Дело в том, что SOCAR ввел в эксплуатацию Трансадриатический газопровод (TAP) в направлении Греции, после которых (к декабрю) начнутся поставки в Италию, конечный пункт TAP. Хотя представители SOCAR публично заявляют, что изначальный график будет выдержан, в это слабо верится на фоне активных боевых действий.

Проект Южного газотранспортного коридора (ЮГК) имеет два основных направления — увеличение добычи на шельфовых месторождениях Азербайджана (в первую очередь благодаря выводу на полку добычи на Шах Дениз-2) и строительство транспортной инфраструктуры до конечных потребителей в Европе. Суть последнего сводится к взаимоподключению Южнокавказского газопровода, который проложен до города Эрзерум на востоке Турции, с Трансанатолийским газопроводом (TANAP) и Трансадриатическим газопроводом (TAP). Вплоть до Эрзерума Южно-кавказский газопровод дублирует маршрут нефтепровода Баку-Тбилиси-Джейхан. TANAP был достроен еще в 2018 г. и официально был введен в эксплуатацию в ноябре 2019 г. после завершающих работ над греческо-турецким интерконнектором. Таким образом, возможности поставки газа в направлении Турции полностью сформированы, незавершенным остается лишь последний шаг — связка TANAP с TAP.

Азербайджанский экспорт газа весьма многоформатен: Грузии газ поставляется на бартерной основе на сумму, эквивалентную транзитным сборам, Турция его покупает с гибридной привязкой к нефтяным ценам, в то время как Италия бы покупала азербайджанский газ с индексацией к итальянскому газовому хабу Punto di Scambio Virtuale (SPV). Именно поставки газа в Италию являются наиболее проблематичным элементом экспортной стратегии Азербайджана.

Своеобразность месторождения Шах-Дениз заключается в том, что продуктивный горизонт газодобычи залегает весьма глубоко, на глубине порядка 6-7 км. Если к этому добавить относительную удаленность платформы от материка (около 70 км к юго-востоку от Баку), в итоге получается, что себестоимость газодобычи колеблется вокруг отметки в $35 за 1000 куб. м. К этому следует добавить стоимость транспортировки по сети газопроводов — Южнокавказскому ($31 за 1000 куб. м), Трансанатолийскому ($103 за 1000 куб. м) и Трансадриатическому ($70 за 1000 куб. м). Если сложить себестоимость добычи и все транспортные тарифы, получается, что для азербайджанского экспорта в Италию точка безубыточности находится примерно около $235-240 за 1000 куб. м — в случае с поставками газа в западную Турцию точка безубыточности составляет $165-170 за 1000 куб. м.

Принимая во внимание, что октябрьские котировки на природный газ в Италии находятся на уровне $150 за 1000 куб. м, становится очевидной главная проблема экспорта азербайджанского газа в Западную Европу, а именно невозможность (на данный момент) выйти в прибыль. Поэтому акцент сделан на максимальное наращивание экспорта в Турцию, где помимо более благоприятного рыночного контекста поставкам также благоволит политический фактор. В данном факте также кроется главная причина, из-за которой не стоит ожидать ударов по газотранспортной инфраструктуре Азербайджана: этот удар нанесет ущерб в первую очередь энергетической безопасности Турции, а дальнейшее втягивание Анкары в армяно-азербайджанское противостояние вряд ли является шагом к урегулированию.

Конфликт вокруг Нагорного Карабаха имеет все возможности навредить долгосрочным перспективам как Баку, так и Еревана, так как непредсказуемость возобновления военных действий и невозможность проследить за поведением сторон ввиду полного отсутствия международных наблюдателей создают условия, когда условные инвесторы будущего могут посчитать крупные вложения слишком рискованными или потребовать гарантии со стороны принимающего государства. В случае Армении этот репутационный риск в минимальной степени касается нефтегазовой промышленности, так как добычи нефти и газа там попросту нет (последняя разведочная скважина была пробурена в 2008 г., безрезультатно, как и все предыдущие).

В то же время на данный момент для Азербайджана одним из главных рисков является возможный сдвиг проекта Azeri Central East (ACE), запуск которого намечен на 2023 г. ACE имеет своей целью разработку доселе неосвоенных пластов блока Азери-Чираг-Гюнешли. Строительство новой платформы — примерно на полпути между Центральной и Восточной платформами — было начато летом 2019 г., однако уже к весне 2020 г. стали проявляться первые признаки задержек, сперва вызванные пандемией COVID-19 и вытекающими из нее ограничениями.

Появление дополнительного фактора, сдерживающего нормализацию обстановки в стране и открытие границ, в виде прямых военных действий спокойствия потенциальным инвесторам точно не добавит.

ACE является первым проектом, которому был дан официальный ход с момента продления СРП на месторождении Азери-Чираг-Гюнешли вплоть до 2049 г. Когда новая платформа выйдет на предполагаемое плато нефтедобычи, на ее долю будет приходиться порядка одной шестой части добычи всего лицензионного блока (в рамках ACE ожидается полка добычи в 100 тыс. баррелей в день). Проект ACE уже вряд ли будет свернут, однако все последующие за этим проекты, находящиеся на данный момент в стадии разработки или активного обсуждения, могут испытать временное пробуксовывание до того момента, пока не будет найдено взаимоудовлетворяющее решение карабахского вопроса. К примеру, в перспективе рассматривается возможность запуска Шах Дениз-3 для залежей, залегающих на еще больших глубинах, чем первая и вторая фазы проекта.

Хотя может складываться впечатление, что ценовые дифференциалы азербайджанских сортов нефти (как стандартной Azeri из турецкого Джейхана, так и Azeri Light из грузинского порта Супса) стали падать из-за конфликта в Нагорном Карабахе, на самом деле существенно более значимым фактором стала вторая волна коронавируса в Европе, вновь вернувшая вопрос падающего спроса на нефть в повестку дня любого нефтеперерабатывающего завода в Европе. Следует также отметить, что в конце сентября (после длившейся целых девять месяцев блокады портов и ключевых месторождений военными силами Х. Хафтара) на рынки стала возвращаться ливийская нефть, по своим качественным параметрам весьма похожая на азербайджанскую и конкурирующая с ней на средиземноморском рынке торговли.

Для Армении наиболее насущным стратегическим вопросом станет будущее Мецаморской АЭС. На данный момент функционирует два блока ядерной электростанции, построенные во второй половине 1970-х гг. и доживающие свой век благодаря недавней модернизации оборудования, которая позволила продлить срок эксплуатации до 2026 г. (в максимальном случае вплоть до 2036 г.). На фоне непосредственных угроз со стороны военных кругов поразить Мецаморскую АЭС в случае необходимости вероятность строительства новых энергоблоков заметно упала, хотя вплоть до недавнего времени обсуждалась весьма широко. Так как Армения не имеет ни одного коммерчески рентабельного месторождения углеводородов, уход от ядерной электрогенерации повлечет за собой увеличение импортной зависимости (скорее всего, от российского газа).

Существует возможность, что «вторая карабахская война» поставит крест на идее строительства нефтеперерабатывающего завода в Армении.

Данная затея обсуждается уже почти два десятилетия, однако ни Иран, ни Россия пока что не решились на этот шаг ввиду довольно небольшого внутреннего рынка Армении. Помимо гидроэнергетики, Армения также не обладает особо хорошими возможностями с точки зрения возобновляемых источников энергии — только солнечный потенциал превосходит среднемировой показатель, однако его вряд ли получится применять в крупных масштабах. Следственно, оптимальная энергетическая матрица Армении заключается в максимизации своего гидропотенциала, стабильных поставках газа из-за рубежа и локальном использовании солнечной энергии.

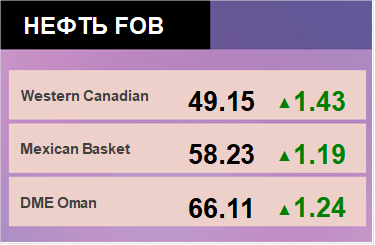

Прогноз биржевых цен на 16 октября 2020