На газовом фронте ждут перемен

В апреле должны начаться переговоры о судьбе транзита российского газа через Украину. Ситуация такова, что «Газпром» не сможет обойтись без украинских газопроводов как минимум еще в 2020 году, а то и дольше. С учетом острого конфликта РФ с Украиной и деградации диалога с ЕС, который традиционно выступал посредником в газовых кризисах, переговоры обещают стать одними из самых сложных в истории. “Ъ” рассмотрел варианты возможных действий «Газпрома», их вероятную цену и основные последствия.

Проблема украинского транзита — в академических кругах она получила название как «проблема 2019 года», так как именно в этом году истекает контракт на транзит газа, подписанный с «Нафтогазом» в 2009 году,— встала перед российским руководством в полный рост еще в 2014 году. Уже тогда было ясно, что жесткий конфликт двух стран делает содержательный диалог Москвы и Киева почти невозможным.

К началу 2015 года у «Газпрома» появился план: за счет постройки двух обходных газопроводов — «Северного потока-2» и «Турецкого потока» — сократить зависимость от украинской газотранспортной системы (ГТС) до минимума, чтобы иметь возможность вообще не продлевать контракт. План базировался на двух ключевых предпосылках: уровень экспорта «Газпрома» в Европу и Турцию останется примерно на уровне 2014 года, а оба газопровода будут готовы к концу 2019 года. Но к концу марта 2018 года стало очевидно: обе эти предпосылки не реализованы, и «Газпром» в любом случае должен будет либо продлить контракт с Украиной, либо пойти на самое масштабное в своей истории нарушение контрактов с потребителями.

Верные четыре года

«»Газпром» прекратит транзит через Украину, даже если солнце поменяется местами с луной»,— говорил в июне 2015 года зампред правления монополии Александр Медведев, из чьих эпатажных и впоследствии несбывшихся заявлений уже можно составлять сборник. Но тогда его уверенность казалась вполне обоснованной: «Газпром» только что договорился с западными партнерами о строительстве Nord Stream 2. Настораживало, что экспорт компании за первое полугодие 2015 года показал рост на 5%, хотя сам «Газпром» приложил титанические усилия к его снижению: с сентября 2014 года по март 2015 года поставлял своим клиентам в Европе газ в минимальных контрактных количествах в попытке остановить реверс на Украину. Это стоило монополии около $6 млрд недополученной выручки, штрафов и вычетов.

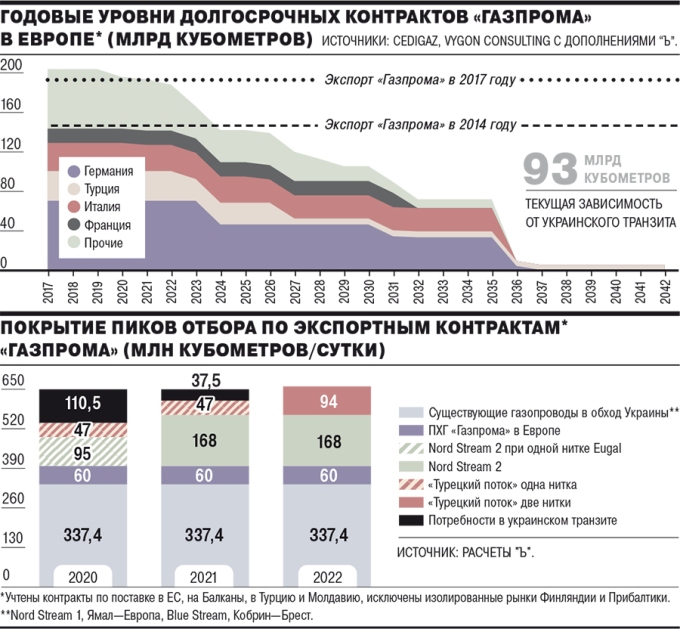

Текущий объем долгосрочных контрактов «Газпрома» на поставку газа в Европу и Турцию составляет около 210 млрд кубометров в год. Если не учитывать изолированные рынки Финляндии и Прибалтики, которые снабжаются по отдельным газопроводам, речь идет о 203 млрд кубометров (с учетом снабжаемой через Украину Молдавии; см. график 1). В реальности отборы клиентов «Газпрома» всегда были значительно ниже этих значений, а в 2010–2014 годах многие не могли исполнить даже обязательства по take-or-pay (70% годового объема). Однако за три года ситуация резко изменилась — в 2017 году экспорт «Газпрома» вырос на 46 млрд кубометров к 2014 году, а транзит через Украину составил 93 млрд кубометров. Простое сложение мощностей Nord Stream 2 и «Турецкого потока» (55 млрд и 31,5 млрд кубометров) показывает, что обойтись без Украины уже нельзя.

Не улучшает прогноз и использование более корректных суточных оценок.

Сейчас «Газпром» использует украинскую систему прежде всего для покрытия суточных пиков. На графике приведены расчеты “Ъ” по максимальным суточным объемам, которые имеют право требовать клиенты «Газпрома». Получается, что, даже активно используя подземные хранилища в Европе, монополия как минимум до 2022 года не сможет закрывать пики без украинской ГТС (из-за неготовности инфраструктуры в Европе Nord Stream 2 будет работать на полную мощность только с 2021 года, а «Турецкий поток», как считают источники “Ъ”,— с 2022 года; см. “Ъ” от 20 марта). Причем этот прогноз основан на предположении, что получение разрешений и строительство труб в Европе будет идти обычным порядком, то есть не учитывает риски политически мотивированных решений, например принятия поправок к газовой директиве ЕС, что может привести к уменьшению доступной мощности Nord Stream 2 вдвое.

Сколько стоит поворот вентиля

Итак, если «Газпром» не сможет договориться с Украиной о продлении транзита на 2020 год, перед ним встает угроза недопоставок потребителям. Если экспорт сохранится на уровне 2017 года, при условии ввода первой нитки «Турецкого потока» и запуска Nord Stream 2 на 60% мощности «Газпром» не сможет доставить в Европу около 45 млрд кубометров (при загрузке основных экспортных газопроводов на 95%, что само по себе достаточно сложно).

При цене газа $250 за 1 тыс. кубометров (что соответствует текущим форвардным контрактам на TTF) потерянная выручка составит $11,2 млрд. Кроме того, «Газпром» заплатит потребителям штрафы (примерно 7–10% от объема недопоставки) — это еще $800 млн. Наконец, потребители имеют право уменьшить объем take-or-pay на объем недопоставленного газа. Хотя при высоком спросе большинство клиентов «Газпрома», вероятно, выполнят take-or-pay даже без этих вычетов, если хотя бы 10 млрд кубометров все же будут вычтены, это приведет к потере $2,5 млрд. Общий размер потерь рискует достигнуть около $14,5 млрд только в 2020 году, а минимально составит, видимо, $11 млрд, что соответствует историческим данным: «Газпром» потерял около $6 млрд осенью 2014 года — весной 2015 года (экспорт сократился в этот период на 21 млрд кубометров) и примерно $3 млрд в ходе газового кризиса января 2009 года (недопоставка 4,5 млрд кубометров, но при ценах около $350 за 1 тыс. кубометров).

Но проблема не только в прямых убытках. Репутация «Газпрома» в случае таких недопоставок будет подорвана. Кризис приведет к резкому росту цен на газ в Европе с соответствующими политическими и регуляторными последствиями. Еврокомиссия до сих пор не закрыла антимонопольное дело в отношении компании и может обвинить «Газпром» в манипуляции ценами.

Риски обходных маневров

Но настолько критический сценарий никто сейчас не рассматривает, «даже если мы с Украиной к концу 2019 года не договоримся, придут европейцы и заставят Киев подписать хотя бы временное соглашение», говорят источники “Ъ” в «Газпроме». По мнению собеседников “Ъ” в отрасли, реальный вопрос следующий: стоит ли сейчас договариваться с ЕС о временном решении, имея в виду, что после 2022 года транзит будет минимизирован или даже прекращен, или пытаться сохранить Украину как полноценное транзитное направление на значимый промежуток времени. В последнем случае объем транзита (или оплаченных мощностей) должен быть коммерчески приемлем для оператора украинской ГТС и составлять не менее 30 млрд кубометров в год, а срок контракта — достаточно длителен, чтобы окупить инвестиции в модернизацию украинской системы (не менее десяти лет).

В пользу сохранения транзита есть много аргументов. Во-первых, даже если «Газпрому» удастся ввести обходные газопроводы на полную мощность к 2022 году, при текущем спросе компания будет едва-едва покрывать возможные суточные пики даже при активном бронировании мощностей по хранению газа в Европе. Так, 2 марта «Газпром» поставил в дальнее зарубежье, по собственным данным, 718 млн кубометров (исторический рекорд), без Украины в 2022 году компания не сможет этого сделать. Хотя «Газпром» не получит штрафов, если откажет части потребителей в поставке сверх контрактов, он упустит выручку. Кроме того, постоянная работа морских газопроводов, давление в которых на всем протяжении обеспечивается единственной компрессорной станцией на берегу, в пиковом режиме грозит износом и поломками.

Во-вторых, существует ряд стран, поставка газа в которые в обход Украины сопряжена с большими расходами или вообще крайне затруднительна. Например, «Газпром» не сможет напрямую поставить газ в Молдавию (и Приднестровье) — можно договориться о газовом свопе с Румынией, но интерконнектор Румыния—Молдавия еще не построен и в любом случае не рассчитан на годовой объем потребления страны (до 3 млрд кубометров). Поставка газа в восточную Венгрию, восточную Словакию и южную Польшу хотя в принципе и возможна, но будет затратна.

В-третьих, если спрос в Европе на импортный газ вырастет, «Газпрому» без Украины просто не хватит трубопроводных мощностей, чтобы занять даже часть освободившейся ниши. По прогнозу «Газпром экспорта», потребности Европы в импорте газа к уровню 2016 года до 2025 года увеличатся на 47 млрд кубометров, а до 2035 года — на 74 млрд кубометров. По сути, единственная альтернатива контракту с Украиной при этом — строительство новых обходных газопроводов, например третьей нитки «Турецкого потока». Помимо вопросов стоимости, в этом случае «Газпром» возьмет все риски снижения спроса на себя.

Наконец, ситуация, при которой из 200 млрд кубометров экспорта газа примерно 170 млрд кубометров должны прокачиваться по морским газопроводам, содержит серьезные технологические риски. Если аварию на сухопутном газопроводе можно устранить за один-два дня, то серьезное происшествие на подводной трубе приведет к остановке всей нитки на недели, а возможно, и месяцы. Сейчас в мире вообще нет апробированной технологии ремонта магистральных подводных газопроводов с глубиной залегания более 2 км, как в случае «Турецкого потока».

Нюансы газовой дипломатии

Однако все приведенные выше аргументы разбивает простой факт: за последние четыре года «Газпром» и «Нафтогаз» ни разу не могли самостоятельно решить даже гораздо менее значимые вопросы, чем будущее транзита и украинской ГТС. Договоренности, обеспечившие прохождение Украиной зим 2014/15 и 2015/16 годов, а также вернувшие «Газпрому» $3,1 млрд долга «Нафтогаза» за поставленный газ, были достигнуты при посредничестве лидеров ЕС и Еврокомиссии. Хотя сейчас «Газпром» и «Нафтогаз» фактически уже начали переговоры о судьбе транзита — этот вопрос, согласно заявлениям украинской компании, должен обсуждаться в апреле,— источники “Ъ” мало верят в возможность двусторонней договоренности. Отчасти это связано с решениями Стокгольмского арбитража, по которым «Газпром» должен «Нафтогазу» $2,6 млрд и украинская компания может вести себя на переговорах как сильная сторона.

Собеседники “Ъ” в «Газпроме» не скрывают, что решение разорвать контракты с «Нафтогазом» на поставку газа и транзит было принято, чтобы в том числе «послать сигнал европейцам о возможности холодной зимы». Сигнал воспринят: зампред Еврокомиссии Марош Шефчович подтвердил ее готовность играть роль «честного посредника». «Нафтогаз» также подтвердил возможность трехсторонних переговоров. Но премьер Дмитрий Медведев на встрече с главой «Газпрома» Алексеем Миллером 13 марта заявил, что «ни Евросоюз, ни тем более какие-то иные министерства иностранных дел к двусторонним отношениям между «Газпромом» и его украинским контрагентам отношения не имеют».

Впрочем, РФ сохраняет за собой возможность мирного урегулирования: Владимир Путин 28 февраля, за несколько часов до негативного для «Газпрома» решения по транзитному иску, вновь отметил, что монополия готова продолжить транзит через Украину в случае его «экономически обоснованных параметров». И с тех пор президент РФ публично свою точку зрения не менял.

Но политический момент для диалога с участием ЕС на фоне «дела Скрипаля» нельзя назвать удачным, да и позиция «Газпрома» от промедления только усилится на фоне прогресса Nord Stream 2 и «Турецкого потока» и роста беспокойства европейских потребителей. Риски тоже увеличатся, но компании не привыкать к переговорам «на флажке», эта тактика решения украинских вопросов в целом удачно использовалась с 2006 года.

Если, как считают собеседники “Ъ” в «Газпроме», временное соглашение о транзите реально заключить в любой момент, то монополия может выжидать. Например, итогов планируемого разделения «Нафтогаза», по результатам которого украинская ГТС может быть передана в управление европейскому консорциуму: рассматриваются предложения Eustream и Snam, а также Gasunie и GRTgaz. Кроме того, «Газпром» сможет более реально оценить спрос на свой газ в Европе. «Нафтогаз», напротив, заинтересован договориться сейчас, когда зависимость «Газпрома» от украинской ГТС на максимуме с 2011 года, работающих альтернатив нет, а российская сторона еще не оспорила решения Стокгольмского арбитража в апелляции.

В целом, учитывая, с одной стороны, низкий уровень доверия сторон друг к другу, а с другой — неизбежную необходимость для «Газпрома» договориться о транзите на 2020 год, короткое годовое соглашение выглядит наиболее вероятным сценарием, не отменяя появления в перспективе долгосрочного документа.

Полный же провал переговоров грозит потерями всем: «Газпрому» придется потратить дополнительные средства на строительство газопроводов в Европе, ЕС может столкнуться с ростом цен на газ (если ему придется привлекать СПГ для закрытия потребностей в импорте), а украинская ГТС, утратив стратегическое значение, сожмется в несколько раз, что приведет к новому росту цен на газ на Украине.

Читайте прогноз ценовых колебаний с 26 по 30 марта 2018.