Медвежья услуга: почему России не выгодна слишком дорогая нефть

Взлетев с приходом весны выше 70 долларов, цены на черное золото столь же стремительно просели. Сырье подешевело из-за проблем с вакцинацией в Европе. Игроки рынка опасаются, что восстановление мировой экономики замедлится и упадет спрос на нефтепродукты — прежде всего бензин. Как это скажется на российской экономике, выяснило РИА Новости.

После роста спад — и обратно

Нефтяные качели набирают размах. Рынок углеводородов перегрелся: подъем сменился падением. В начале месяца Brent стоила больше 70 долларов — как в докоронавирусном январе 2020-го.

Однако в средине марта опустилась до 62-х. А WTI, достигшая максимума 2018 года, спикировала к 59-ти.

Дело в том, что вакцинация в Европе пошла не так, как надеялись. Многие страны — в том числе Германия, Франция, Италия — приостановили применение препарата AstraZeneca из-за побочных эффектов.

Это может затормозить восстановление мировой экономики и, соответственно, спроса на топливо. Вот цены и пошли вниз.

Тем не менее ситуация на рынке достаточно благоприятная, считает Олег Каленов, доцент кафедры экономики промышленности РЭУ им. Г. В. Плеханова. «Оптимизм внушает накопленный опыт в борьбе с коронавирусом. К тому же объемы производства растут, транспорт возвращается к привычному режиму работы», — отмечает он.

Международное энергетическое агентство (МЭА) впервые за полгода повысило прогноз по нефти. Аналитики ожидают мировой спрос на уровне 96,5 миллиона баррелей в сутки (результат 2020-го — 91 миллион). В первом квартале подъему потребления способствовали аномальные холода в Европе, на севере Азии и в США. В результате из американских поставок временно выпали почти три с половиной миллиона баррелей в день.

Однако в ОПЕК+ решили не спешить с увеличением добычи в апреле. Исключение — Россия и Казахстан, которым позволили прибавить 130 тысяч и 20 тысяч баррелей в сутки соответственно. По словам вице-премьера Александра Новака, для России это важно, «потому что у нас сезонный спрос». Речь идет прежде всего о внутреннем рынке.

Дополнительное топливо не пойдет на экспорт. Его направят исключительно отечественным потребителям, чтобы сдержать рост цен на бензин.

Общими усилиями поднять котировки

Саудовская Аравия сохраняет для себя добровольное ограничение — миллион баррелей в день. Потери возместят «в свое время», в зависимости от ситуации на рынке, пояснил министр энергетики королевства принц Абдулазиз бен Сальман.

К слову, в этом году в ОПЕК+ дисциплинированны как никогда. «В январе сократили добычу на 7,4 миллиона баррелей в сутки. Выполнили это на 103%. В феврале — на 112%, по данным МЭА. Неудивительно, что котировки взлетели», — говорит Максим Черняев, доцент экономического факультета РУДН.

Восстанавливается спрос на топливо в Китае, Индии, а также Европе, где показатели промышленной активности в начале марта вышли на уровень весны 2018 года. Внесут свою лепту предстоящие американские финансовые вливания в экономику — почти два триллиона долларов. Потребители начнут тратить больше, что подхлестнет спрос на бензин, необходимый для транспортировки товаров.

Кроме того, в МЭА все же надеются на масштабную успешную вакцинацию, сулящую снижение заболеваемости и ослабление карантинных мер. В результате ожидают восстановление спроса на нефть, «схлопнувшегося» в 2020-м, на 60 процентов. Однако вернуться к докризисным значениям удастся не раньше чем через два года, полагают в МЭА.

Поэтому аналитики агентства не верят в очередной ценовой суперцикл. Рынок едва ли продемонстрирует резкий и устойчивый рост.

Нефтяная медвежья услуга

В хранилищах по всему миру нефти по-прежнему предостаточно. Более того, некоторые экспортеры намерены увеличивать поставки. Так, например, на рынок вернулась Ливия. В стране вновь запустили отраслевые объекты, выведенные из строя во время гражданской войны.

Причем Ливию освободили от сделки ОПЕК+. С ноября там добывают больше миллиона баррелей в сутки. В ближайшие месяцы приступят к разработке нефтяных месторождений в центральной части страны и на западе. Реанимируют еще несколько площадок, закрытых в 2015 году.

Это тревожит игроков рынка. В ОПЕК опасаются кризиса перепроизводства.

Помимо хлынувшей ливийской нефти, на котировки может повлиять восстановление американской сланцевой индустрии.

Впрочем, когда рост сменяется падением, цены получают шанс надолго обосноваться в более высоком коридоре. При всплеске к 75 долларам после снижения котировки закрепятся в диапазоне 63-68, возможно, лишь ненадолго опускаясь к 60. Еще недавно об этом добывающие страны могли только мечтать. В том числе и Россия.

Однако цены даже ниже 60 долларов не опасны для российской экономики. «Сверхвысокие котировки позитивно сказываются на пополнении казны и росте расходов работников нефтяной отрасли, которые по цепочке поддержат выручку других отечественных производителей. С другой стороны — сверхрентабельность нефтедобычи и переработки может ослабить желание крупных промышленников инвестировать капитал в любые не связанные с добычей сырья проекты, включая IT и высокие технологии», — поясняет Петр Пушкарев, ведущий экономист информационно-аналитического центра TeleTrade.

Если не сдерживать нефтяные компании налогами, дорогое сырье способно оказать медвежью услугу: замедлить диверсификацию экономики.

В бюджет 2021 года заложено 43,3 доллара за нефть Urals. «Если будет меньше, казна понесет потери. Оптимальный диапазон — от 43,3 до 80, чтобы сохранить наполняемость бюджета и не спровоцировать страны, не участвующие в ОПЕК+, увеличить добычу», — говорит Максим Черняев. Между тем российская экспортная нефть две недели подряд устойчиво торгуется в Европе выше 65 долларов. Последний раз такое было в начале января 2020-го.

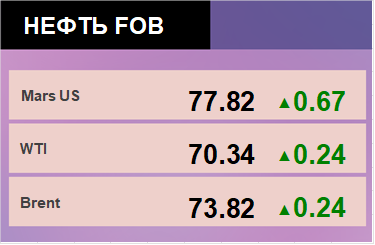

Прогноз биржевых цен с 22 по 26 марта