Хедж-фонды бросились скупать нефть

Хедж-фонды, распродававшие нефть летом на опасениях за новую волну пандемии и возвращение на рынок иранских баррелей, совершили разворот на 180 градусов и переключились к покупкам углеводородов.

За минувшую неделю крупные спекулянты приобрели фьючерсы и опционы на «черное золото» и продукты его переработки в объеме 42 миллиона баррелей, подсчитал аналитик Reuters Джон Кемп на основе статистики европейских и американских бирж.

За последние 6 недель на балансах хедж-фондов осели контракты на 170 миллионов баррелей, а их чистая длинная позиция (разница между ставками на рост и падение) достигла 847 миллионов баррелей и стала рекордной с марта.

Управляющие сырьевых фондов активно распродавали нефть в июне и июле, сбросив контракты на 260 млн баррелей. Но осень с энергетическим кризисом в Европе, беспрецедентными ценами на газ и взлетом стоимости угля до 20-летнего максимума — вновь пробудила у инвесторов тягу к углеводородам.

Ставки хедж-фондов на падение котировок Brent на 27 сентября сократились до минимума за два года (62 млн баррелей), а объем длинных позиций превысил короткие более чем в 6 раз.

На прошлой неделе хедж-фонды добавили в портфели контракты на 21 млн баррелей американской нефти WTI, 9 млн баррелей Brent, 11 млн баррелей газойля и 3 млн баррелей бензина, сократив позиции лишь во фьючерсах на дизель, и то незначительно — на 3 млн баррелей.

С начала года нефть подорожала на 40%: сорт Brent, к которому привязаны поставки в Европу, торгуется дороже 82 долларов за баррель впервые с 2018 года. Американский эталон WTI приближается к отметке 80 и стоит рекордно дорого за последние семь лет.

Инвестбанки тем временем один за другим повышают прогнозы по нефти. Bank of America еще в сентябре предсказал цены в 100 долларов за баррель при условии холодной зимы, которая вынудит европейские страны топить мазутом.

Теперь в банке допускают котировки и выше 100-долларовой отметки, учитывая взлет цен на газ и уголь до новых максимумов — 1400 долларов за тысячу кубометров и 242 доллара за тонну соответственно.

Goldman Sachs повысил прогноз на конец года на 10 долларов, до 90 долларов за баррель Brent, ссылаясь на растущий спрос, провал американской добычи из-за урагана «Ида» и дефицит физического рынка, который разрастается по мере приближения отопительного сезона.

Morgan Stanley ждет 85 долларов за бочку на конец года из-за стремительного сокращения мировых запасов, которые уже упали до уровней ниже, чем в начале пандемии.

«Как в 1970х и в 2008 году нефть может причиной следующего глобального кризиса», — считает стратег по сырьевым рынкам и деривативам BofA Europe Франсиско Бланш.

Переход со слишком дорогого газа на нефть может увеличить спрос на 1-2 млн баррелей в сутки, еще 500 тысяч баррелей в день добавится, если зима будет холоднее обычного, и почти столько же (300-500 тысяч б/с), если в США полностью восстановится авиасообщение, оценивает он.

Рынок нефти уже находится в дефиците: по расчетам ОПЕК, мировая добыча на 1,1 млн баррелей в день недотягивает до потребления, а разрыв покрывает из запасов, общий объем которых упал ниже среднего за последние пять лет.

«Если все эти факторы сработают вместе, цены на нефть могут взлететь и спровоцировать второй раунд инфляционного давления по всему миру. Другими словами, мы находимся на расстоянии одного шторма до следующего макро-урагана», — предупреждает Бланш.

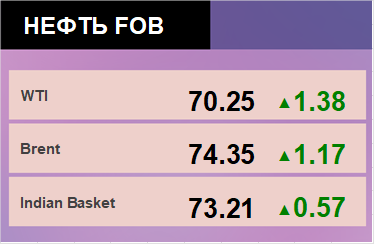

Прогноз биржевых цен на 6 октября 2021