Действия принца Саудовской Аравии внушают в инвесторов оптимизм

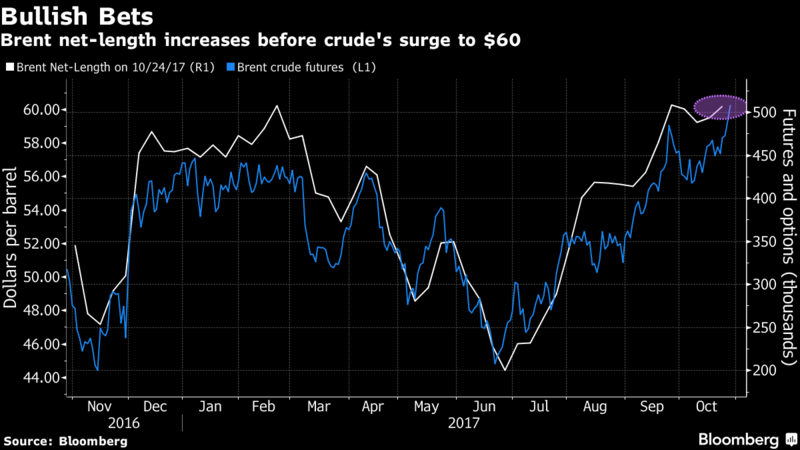

Перед тем, как лидеры ОПЕК стали с удвоенной силой реализовывать план по уменьшению перепроизводства нефти, подняв цену на сорт нефти Brent выше 60$ за баррель впервые с 2015 года, хеджевые фонды уже были в бычьей позиции по бенчмарку. Инвесторы, играющие на понижение, были отброшены на позиции, которые были в феврале, когда сокращение производства ОПЕК вызвало существенный рост цен на нефть.

Коронованный принц Саудовской Аравии Мохаммед бин Салман сообщил в интервью Блумбергу, что конечно он хочет продлить сделку по сокращению добычи продукции стран, экспортирующих нефть до конца 2018 года. Это заявление было сделано после того, как президент России Владимир Путин сказал, что расширение должно продлиться по крайней мерей до конца следующего года. При участии лидеров двух крупнейших cтран-экспортеров нефти соглашение будет наверняка достигнуто на собрании в Вене в следующем месяце.

«У нас есть данные, что люди находятся в длинной позиции в преддверии встречи ОПЕК в ноябре. Достигнут консенсус трейдеров на Уолл Стрит, что ОПЕК сократит добычу еще больше», — сказал в интервью в Нью Йорке главный специалист по стратегии в энергетике из компании Macro Risk Advisors LLC, Крис Кеттенман. Выказываемая принцем Салманом поддержка привела к возникновению большей серьезности вокруг расширения сокращений и поставила в трудное положение продавцов.

Рис. 1. Открытый интерес быков и котировка Brent.

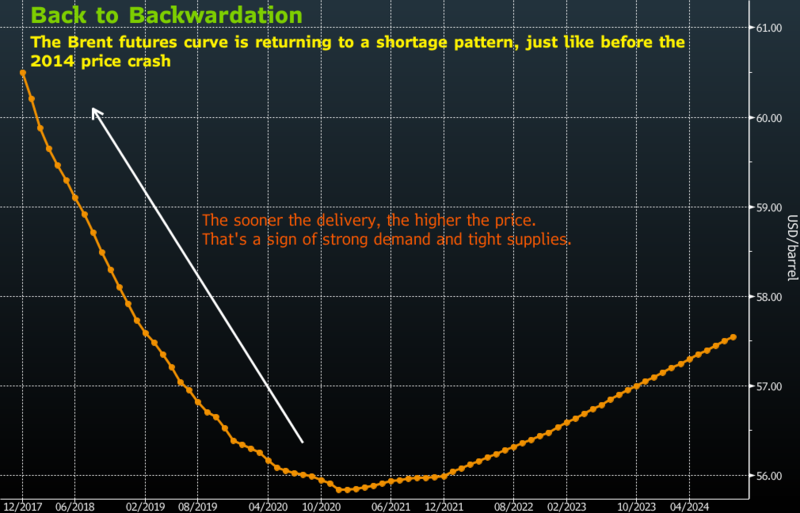

Также стали проявляться более отчетливо фундаментальные факторы. Товарные запасы нефти в США находятся почти на самом низком уровне, начиная с января 2016. Министр энергетики и промышленности Саудовской Аравии, Халид Аль Фалих, сообщил, что спрос на нефть является более устойчивым, чем думают участники рынка, и генеральный директор Statoil ASA сказал, что нефтяной рынок определенно находится в равновесии.

«Есть сильное убеждение, что соотношение спроса и предложения наладилось, частично благодаря усилиям саудовцев по поддержанию сделки и опустошению мировых запасов», — заявил в телефонном интервью партнер из Нью-Йоркского хеджевого фонда Again Capital LLC, Джон Килдафф. «Разумно полагать, что цены взлетят еще выше».

Дела на нефтяном рынке стали идти хуже в марте, как только беспокойство по поводу увеличивающихся запасов США омрачило доверие к усилиям ОПЕК. Ставки хеджевых фондов и растущие фьючерсы указывают на то, что доверие вернется.

Хеджевые фонды увеличили свою длинную чистую позицию по Brent – разницу между ставками на рост цен и их падение — на 2,6% по отношению к 506 737 контрактам в неделю, закончившуюся 24 октября, согласно данным из ICE Futures Europe. Это соотношение близко к данным на конец сентября и предыдущему высокому показателю в феврале. Длинные позиции возросли на 1,5%, в то время как короткие позиции понизились до 6,6% по сравнению с наименьшим показателем, начиная с февраля.

Рост длинной чистой позиции сорта нефти WTI на 7,2% по 234 878 фьючерсам и опционам является первым увеличением за четыре недели согласно данным CFTC. Короткие позиции упали на 4,2%, в то время как длинные позиции увеличились на 2,7% относительно самого высокого уровня, начиная с апреля.

На рынке топлива инвестиционные менеджеры увеличили свою длинную чистую позицию по ценам на бензин в США на 11%, благодаря чему объемы длинных позиций поднялись на самый высокий уровень за более чем три года. Тем временем, чистая бычья позиция на дизель увеличилась на 0,8 процента.

Рис. 2. Фьючерсная кривая Brent.

«Оказывается, что ситуация с глобальным товарооборотом лучше, чем они думали», — сказал по телефону президент Strategic Energy & Economic Research в Винчестере, штат Массачусетс, Майкл Линч.

«Контанго становится очень маленьким, что предполагает осознание рынком того, что мы намного ближе к равновесию, чем люди считали ранее».

Однако, оптимизм насчет растущих цен на нефть сопровождается риском. Добыча нефти США остается на уровне выше 9,5 миллионов баррелей в день, она возросла больше всего в 2012 году на неделе, закончившейся 20 октября.

«Моя обеспокоенность состоит в том, что случится сейчас, когда мы приближаемся к ценовым показателям, где обычно наблюдалась ответная реакция со стороны предложения», — заявил по телефону Роб Хэворт, который помогает контролировать 142 миллиарда долларов из фонда управления капиталом американских банков в Сиэттле. «По большому счету вам следует увидеть ответную реакцию со стороны предложения, и это ухудшит положение быков».

Читайте также: Ирак увеличивает экспорт нефти из южных месторождений