У России может закончиться нефть

Добыча сырья к 2035 году может рухнуть почти вдвое, предупреждает Минэнерго.

Минэнерго разработало и направило в декабре на межведомственное согласование генеральную схему развития нефтяной отрасли России до 2035 г. (копия есть у «Ведомостей»). Источник в Минэнерго подтвердил подлинность документа. Генсхема должна заменить действующую генсхему до 2020 г. (принята в 2011 г.). Базой для анализа выбран 2014 год, цена на нефть Urals в $80 за баррель к 2020 г. и $97,5 за баррель к 2030 г.

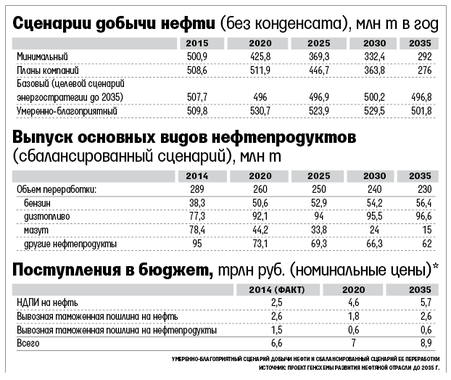

Уже разрабатываемые месторождения способны обеспечить до 2035 г. менее половины добычи, остальное должно быть получено за счет прироста доказанных запасов в результате геолого-разведочных работ, говорится в генсхеме. В ней рассматривается четыре сценария: умеренно-благоприятный (благоприятная ценовая конъюнктура, отмена санкций не позднее 2016 г., оптимизация налоговой нагрузки и т. д.), базовый, минимальный (низкие цены на нефть и сохранение санкций) и «планы компании» (учитывает добычу на действующих и вводимых до 2022 г. месторождениях). Ни один из них не предусматривает роста добычи нефти (без газового конденсата) по сравнению с 2015 г.

Краткосрочный рост – лишь до 2020 г. – Минэнерго ожидает только в первом и последнем сценариях (см. таблицу на стр. 13). Но через 20 лет Россию ожидает снижение добычи нефти – от 1,2% в наилучшем варианте и на 46% в наихудшем.

Незначительно увеличится добыча только у небольших компаний – «Славнефти» и «Русснефти», а у лидеров рынка из-за истощения действующих месторождений и неблагоприятных налоговых условий она упадет на 39–61%.

Представители нефтяных компаний не ответили на запросы «Ведомостей». Нефтяники не заинтересованы показывать значительный рост добычи, говорит аналитик «Сбербанк CIB» Валерий Нестеров: «Всегда лучше показывать меньше, чтобы иметь возможность лоббировать свои интересы, в том числе фискальные».

Зато добыча газового конденсата вырастет к 2035 г. в трех сценариях – от 37% (до 33,6 млн т) до 74% (до 42,6 млн т).

До 2035 г. внешний спрос на российскую нефть будет в целом превышать возможности ее экспорта, сказано в генсхеме. Но будет высокая конкуренция за потребителя, добавляет Нестеров. Возможности нарастить экспорт есть у стран ОПЕК, а теперь на рынок выходят и США.

При сохранении действующей таможенно-тарифной системы спрос на российскую нефть в Европе до 2020 г. будет снижаться, но расти – поставки российского мазута и дизтоплива, а затем (с введением 100%-ной пошлины на мазут в 2017 г.) поставки снова вырастут и к 2035 г. могут увеличиться на 10–14% по отношению к 2014 г. до 160–165 млн т в год, говорится в генсхеме. Страны АТР, главным образом Китай, увеличат импорт российской нефти к 2035 г. в 1,8–2,2 раза до 90–110 млн т по отношению к 2014 г., но спрос на российские нефтепродукты останется на текущем уровне – 9–10 млн т.

Для нефтепереработки Минэнерго подготовило два сценария – максимальный и сбалансированный. Последний исходит из целесообразности снижения переработки с обеспечением внутреннего спроса, сдерживания неэффективного экспорта и не предполагает строительства новых НПЗ. Но и он предусматривает к 2035 г. существенный профицит дизтоплива (54,8 млн т) и минимальный – бензина (5,9 млн т). Максимальный же предусматривает профицит бензина и дизтоплива в 28,5 млн и 105,6 млн т соответственно.

Модернизация российских НПЗ шла по дизельному сценарию – рост выхода светлых нефтепродуктов планировался за счет дизтоплива, а не бензина, объясняет старший аналитик «Атона» Александр Корнилов. Массово экспортировать излишки дизтоплива будет тяжело из-за конкуренции, добавляет он. Экспортная ниша для российского дизтоплива на европейском рынке до 2020 г. составит 35–42 млн т. А затем она, вероятно, будет сокращаться, так как нарастят поставки американские и ближневосточные производители, говорится в генсхеме. Это может существенно снизить цену на топливо, что повлияет на маржу переработки в России и Европе.

Чтобы противостоять снижению добычи нефти, Минэнерго предлагает предоставить частным компаниям право доступа на шельф, смягчить налоговый режим, законодательно закрепить статус малых и средних независимых компаний и оказывать им поддержку. Министерство также предлагает стимулировать переработку высокосернистой и сверхвязкой нефти, например, путем введения льготных ставок акцизов на топливо, полученное из такой нефти.

Важным пунктом генсхемы Нестеров называет поддержку прямых российских инвестиций за рубежом на условиях соблюдения первоочередности инвестиций в российскую отрасль. «Сейчас средства, которые могли бы быть вложены в Россию, часто неэффективно тратятся за рубежом», – отмечает он. Новая генсхема честно написана, резюмирует он, хотя и готов поспорить с некоторыми ее положениями. Например, Минэнерго предлагает отказаться от института соглашения о разделе продукции (СРП; за исключением уже действующих). Но именно предприятия, работающие на условиях СРП, не подпали под санкции и продолжают стабильно работать, поэтому от СРП рано отказываться, заключает Нестеров.

Нужно предусмотреть и стресс-сценарий, говорится в отзыве замминистра экономического развития Николая Подгузова (есть у «Ведомостей») – $30–40 за баррель нефти до 2020 г. Представитель Минэнерго от комментариев отказался, Минфина – не ответил на запрос «Ведомостей».