Спрос основных покупателей и снижение пошлин стимулируют экспорт российского энергетического угля

Южная Корея, Китай, Турция, Индия увеличивают импорт российского энергетического угля.

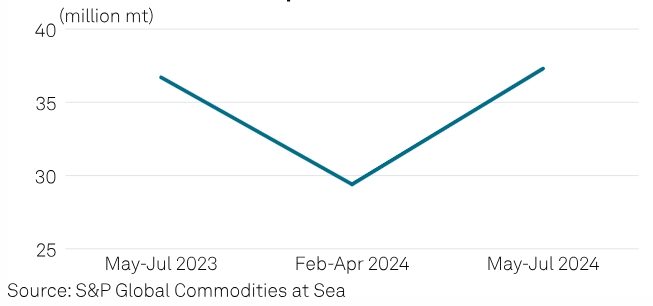

Экспорт российского энергетического угля увеличился в период с мая по июль по сравнению с предыдущим трехмесячным периодом (февраль—апрель) за счет увеличения импорта со стороны основных потребителей в Азиатско-Тихоокеанском и Средиземноморском регионах, а также снижения экспортных пошлин российским правительством в начале мая.

По данным S&P Global Commodities at Sea, в мае—июле Россия экспортировала 37,3 млн тонн энергетического угля по сравнению с 29,4 млн тонн в период с февраля по апрель. По данным CAS, экспорт российского энергетического угля в период с мая по июль превысил 36,7 млн тонн, экспортированных в соответствующий период 2023 года.

Участники рынка отмечают, что основные азиатские потребители, такие как Китай, Япония, Южная Корея, Тайвань и Индия увеличили импорт с мая по июль из-за аномальной жары, которая привела к росту спроса на кондиционирование, а также к сокращению поставок угля с высокой теплотворной способностью из альтернативных регионов.

«Я помню, как читал об отмене экспортных пошлин на российский энергетический уголь, и я думаю, что это основной фактор, потому что это не просто переход от Колумбии [к Южной Корее], мы (также) видели, как Индия переводит свой импорт угля в Россию из Австралии», — сказал источник S&P Global в судоходной отрасли из Сингапура.

Правительство России временно отменило пошлины на экспорт энергетического угля и антрацита с 1 мая по 31 августа.

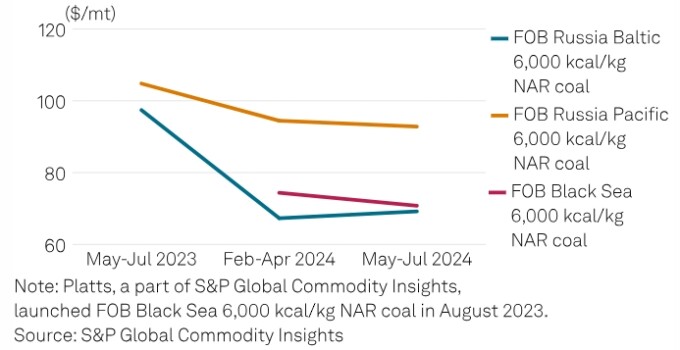

Динамика цен на российский энергетический уголь теплотворностью 6000 ккал/кг на условиях FOB в Балтике (синяя линия), в Черном море (красная) и на Дальнем Востоке (желтая)

Потребность в энергии определяет спрос

Экспорт российского энергетического угля в Китай увеличился на 1,2% в годовом исчислении в период с февраля по апрель и на 8,8% в годовом исчислении в период с мая по июль, несмотря на то, что Пекин восстановил 6%-ную пошлину на импорт энергетического угля из стран, не подписавших Соглашение о свободной торговле, включая Россию.

Рост российского экспорта энергетического угля в мае—июле 2024 г. по сравнению с предыдущими 3 месяцами и по сравнению с маем—июлем 2023 г.

Спрос на энергетический уголь с высокой теплотворной способностью в Китае вырос, несмотря на спад в промышленной деятельности и снижение спроса на электроэнергию на основе угля, поскольку в некоторых частях страны из-за осадков увеличилась выработка гидроэлектроэнергии.

По данным CAS, в 2024 году Китай импортировал 222 млн тонн энергетического угля, что уже превышает 217,7 млн тонн, импортированных в 2022 году, и, по всей видимости, приближается к показателю в 329,5 млн тонн энергетического угля, импортированному в 2023 году.

Япония, Южная Корея и Тайвань были среди стран, которые ввели ограничения на российский импорт. Однако условия аномальной жары в регионе JKT в этом году привели к тому, что покупатели закупали уголь с высокой теплотворностью из России, что привело к увеличению импорта энергетического угля на 21,3% в период с мая по июль.

Перебои с поставками угля из Колумбии, которая была одним из основных поставщиков энергетического угля в регион на фоне ограничения российского импорта, а также более высокие ставки фрахта на перевозки по Атлантическому океану в Азиатско-Тихоокеанский регион также привели к росту спроса на российский уголь.

Спрос на российский энергетический уголь из Индии оставался стабильным в годовом исчислении в мае—июле, но снизился на 47,8% в годовом исчислении в феврале—апреле из-за роста внутреннего производства в Индии, нестабильных ставок фрахта и наличия более дешевых альтернатив.

В Средиземноморском регионе импорт российского энергетического угля в Египет вырос до 400 000 тонн в мае—июле, что на 300 000 тонн больше, чем в феврале—апреле, а импорт российского угля в Марокко увеличился до 500 000 тонн в мае—июле с 200 000 тонн в предыдущие три месяца, свидетельствуют данные CAS.

В мае—июле Турция импортировала 5 млн тонн российского энергетического угля, что больше, чем 4,6 млн тонн за предыдущий трехмесячный период, но меньше, чем за аналогичный период годом ранее, — 5,6 млн тонн.

«Покупатели в Средиземноморском регионе склонны переключаться между более дешевыми альтернативами в зависимости от возможности, но российский уголь по-прежнему дешевле, и я не верю, что возможно продавать нероссийские отгрузки угля в Турцию», — сказал турецкий трейдер.

Операционные и логистические проблемы толкают цены вверх

Цены на высококалорийный энергетический уголь российского происхождения, по оценкам Platts, значительно снизились по сравнению с 2024 годом. По данным S&P Global, средняя цена на уголь FOB Россия Балтика 6000 ккал/кг NAR в мае—июле составила 69,20 долл. США за тонну, что резко ниже показателя в 97,40 долл. США за тонну в соответствующем периоде 2023 года.

Средняя цена на уголь FOB Россия порты Дальнего Востока 6000 ккал/кг NAR также снизилась на 12 долл. США за тонну в годовом исчислении до 92,80 долл. США за тонну в период с мая по июль, а средняя цена на уголь FOB Черное море 6000 ккал/кг NAR составила 70,75 долл. США за тонну в период с мая по июль, снизившись с 74,40 долл. США за тонну в период с февраля по апрель.

В то время как более низкие цены на высококалорийный уголь из России привлекли интерес со стороны ключевых покупателей в Азиатско-Тихоокеанском регионе и Средиземноморском регионе, логистические и эксплуатационные проблемы привели к росту цен на российский энергетический уголь с конца июля из-за дефицита поставок.

«Российские поставщики с начала года сталкиваются с логистическими ограничениями, резким ростом производственных затрат и тяжестью международных санкций. Это привело к тому, что на рынке очень мало предложений, особенно для чувствительных к цене индийских покупателей», — сказал трейдер из Индии.

По словам трейдера из Сингапура, за последние несколько месяцев наблюдается резкое сокращение поставок российского угля на морские терминалы в портах Северо-Запада и Дальнего Востока из-за ограничений на российских железных дорогах и высоких транспортных расходов от угольного карьера до порта. По слухам, поставки российского энергетического угля с Дальнего Востока будут ограничены до сентября—октября.

Прогноз биржевых цен на 15 августа 2024