Сделка по продаже 19,5% акций Роснефти консорциуму QIA и Glencore терпит крах.

Китайская Хуасинь выкупает более 2/3 (14,16%) акций Роснефти из пакета Консорциума

Glencore и QIA — катарский инвестиционный фонд, продали часть акций Роснефти китайской энергетической компании Хуасинь (China Energy Company Limited, CEFC, Huaxin). Об этом 8 сентября 2017 г сообщила Роснефть.А это значит, что утвержденный было правительством РФ список кандидатов в Совет Директоров (СД) Роснефти, опять нужно срочно корректировать. Уже 29 сентября 2017 г в г Санкт-Петербурге состоится внеочередное собрание акционеров, на котором будут обсуждаться промежуточные дивиденды за 1 полугодие 2017 г и избираться новый состав СД. Казалось, что менеджерам Роснефти придется отчитываться только о падении чистой прибыли акционеров в 1 полугодии, но оказалось, что и проблем с СД не меньше.

Ситуация с составом СД изменилась существенно. После покупки 14,16% акций Роснефти представитель китайцев тоже должен стать членом СД. Китайский член СД Роснефти — вероятно, более комфортен для России. У Glencore останется лишь 0,5% акций Роснефти, и трейдеру придется забыть не только о членстве в СД, но и о преференциях в покупке нефти у Роснефти. У QIA останется 4,7% акций Роснефти, что тоже ставит под вопрос участие представителя катарского Фонда в СД Роснефти.

Так, потихоньку развалилась эта столь энергично рекламируемая сделка по продаже 19,5 % акций Роснефти консорциуму Glencore и QIA.

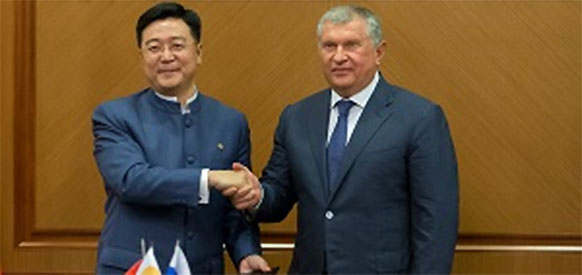

И. Сечин на рабочей встрече с В.Путиным заметно волновался.

Хотя казалось, что в канун Нового года Роснефть совершит bay-back, в начале декабря 2016 г И. Сечин анонсировал эту уже тогда вызвавшую много вопросов у обывателей сделку, докладывая В. Путину перед телекамерами. В ноябре 2016 г правительство РФ выпустило директиву о рекомендуемой цене продажи акций Роснефти, в результате чего бюджет должен был получить 710,85 млрд руб. Любопытно, что среди претендентов на участие в приватизационной сделке был имевший хорошую валютную подушку Сургутнефтегаз, но падение цен на нефть неблагоприятно сказалось на его положении. Тогда же, в ноябре 2016 г настолько неожиданно для многих обывателей задержали А. Улюкаева, что Д. Медведев назвал исключительно печальным событием, находящимся за гранью его понимания. Хотя, после того, как в марте 2016 г А. Улюкаев сильно удивился тому, что многие его коллеги коллеги отделяют личную шерсть от государственной, его задержание не выглядит совсем уж удивительным. Да и по Башнефти его позиция была не совсем удобной. Место 60 -летнего А. Улюкаева занял 34-летний М. Орешкин, о котором недавно Д. Песков завил, что тот не является фаворитом В. Путина.

В декабре 2016 г власти с нечеловеческим оптимизмом сообщали о продаже госдоли ( приватизации) 19,5% акций Роснефти консорциуму в составе швейцарского трейдера Glencore и Катарского суверенного фонда (Qatar Investment Authority, QIA). В. Путин даже даже встретился с участниками этой сделки в январе 2017 г. Уже в январе 2017 г Glencore стала крупнейшим покупателем нефти сорта Urals у Роснефти. В марте 2017 г Комитет по финансовой безопасности Италии (Financial Security Committee, FSC) одобрил финансирование банком Intesa Sanpaolo приватизации госпакета акций Роснефти. В апреле 2017 г был подписан указ Президента РФ№ 160 о награждении участников приватизационной сделки высокими госнаградами РФ, в тч Орденом Почета.

Сначала все шло хорошо, хотя некоторые обыватели и брюзжали о том, что Роснефть не может ныне стоить лишь 58 млрд долл США (19,5% от чего и составляет 11,3 млрд долл США). Обыватели так и не поняли, почему поглощенная в 2013 г ТНК-BP (ныне РН-Холдинг) стоила 55 млрд долл США, а по данным Лондонской фондовой биржи в апреле 2016 г капитализация всей Роснефти составила лишь 51,083 млрд долл США?

Роснефть на это не обращала внимания, лишь поясняя, что интегральная сделка по приватизации доли участия 19,5% в Роснефти и контрольного пакета акций в Башнефти является крупнейшей приватизационной сделкой в истории России и самой крупной сделкой в мировой нефтегазовой отрасли в 2016 г. Уже скоро обозначились сразу 2, действительно важные, проблемы:

— из-за новых санкций США у основного кредитора консорциума — Banca Intesa Sanpaolo, стало не получаться организовать синдицированный кредит на покупку 19,5% акций Роснефти;

- новые акционеры дерзко потребовали пропорционального участия в СД Роснефти.

В июне 2017 г катарские друзья дерзко заявили о том, что обратный выкуп акций Роснефти после приватизации госпакета невозможен. Все это происходило на фоне довольно напряженной обстановки в Катаре.

Свято место пусто не бывает. Трепетное отношение И. Сечина к Китаю известно давно. Китайцы и в конце 2016 г считались претендентами на участие в приватизационной сделке с Роснефтью, но фигурировала там Sinopec. Ныне, корпорация Хуасинь выкупила у Консорциума почти 2/3 от пакета 19,5 %акций Роснефти. По мнению предсовдира Агентства Neftegaz.RU А. Вяземского, вряд ли изначально планировалась столь сложная схема, когда приватизационный пакет Роснефти выкупается Консорицумом, чтобы затем передать 2/3 пакета китайской компании. Вероятно, в 2016 г велись переговоры и с китайцами, но договориться не смогли. Россия договорилась с Консорциумом, но санкции Запада не позволили Консорциуму в полном объеме выполнить обязательства по приватизационной сделке. Китайцы всегда умеют ждать, и дождались. Вероятно, и условия сделки у китайцев ныне получше.

Именно 14,16% составлял пакет, выкупленный Консорциумом на заемные средства. Консорциум купил эти 14,16% по цене около 8,2 млрд долл США, исходя из 11,3 млрд долл США за 19,5%. А продает их по средней цене акций за последний месяц с премией (надбавкой) около 16 % за 9,1 млрд долл США. Ресурсы — кредитные, поэтому — заработают только банки.

Нужно смотреть только вперед, и о большой надежде на синергию с Хуасинь уже поведал И. Сечин.

Продвинутых обывателей эта сделка не удивила.

Во время визита С. Цзиньпина в г Москву Роснефть заключила несколько стратегических сделок с китайцами.

В начале июля 2017 г, когда в г Москве с официальным визитом был Си Цзиньпин, Роснефть и Хуасинь подписали соглашение о стратегическом сотрудничестве.

18 августа 2017 г стало известно, что Хуасинь ведет переговоры с Роснефтью о возможной покупке доли участия в российской компании. В сентябре 2017 г в рамках 9го саммита БРИКС в Китае Роснефть и Хуасинь обновили соглашение о стратегическом сотрудничестве и подписали долгосрочный контракт на поставку нефти. Опрошенные читатели Neftegaz,RU считали, что активизация Хуасинь связана лишь с российско — китайскими отношениями, и ошиблись. Китайцы здорово выручили власти РФ, поддержав приватизационную сделку с Роснефтью. Только ленивый не написал о том, что разрыв в бухгалтерском балансе компании (отчет Роснефти по МСФО), покрывается со скоростью около 60 млрд руб/мес за счет накоплений. То есть компания без финансовой поддержки извне не сможет не только начинать новые проекты (greenfields), к примеру, Сузунское месторождение в Восточной Сибири, но и вынуждена будет оказаться от некоторых разрабатываемых проектов. Китай в настоящее время более надежный партнер для России, чем Запад, поэтому следует ждать роста стоимости акций Роснефти. Акции Роснефти были в боковом тренде несколько лет, но в начале 2016 г пошли в рост на ожиданиях приватизационной сделки. Пик стоимости акций 394,11 руб/акц пришелся на январь 2017 г. После того, как участники рынка стали понимать, что реализация сделки затягивается, с февраля 2017 г акции компании тихонько теряли стоимость до 300 руб/акц в сентябре 2017 г. 5 сентября 2017 г начался рост стоимости акций Роснефти. К 8 сентября стоимость акций Роснефти составила 315 рублей/акц. Кто успел, тот не опоздал.

Читайте прогноз ценовых колебаний с 11 по 15 сентября 2017 здесь.