Росимущество предлагает сменить схему приватизации

В Росимуществе считают, что лучше не спешить с большой приватизацией, рассказали «Ведомостям» четыре федеральных чиновника: если уж продавать, то только прозрачным размещением на публичном рынке, продав столько, сколько рынок сможет взять. Прямая же сделка со стратегическим инвестором несет огромные риски, пересказывают позицию руководителя ведомства Ольги Дергуновой собеседники «Ведомостей»: при текущей конъюнктуре продать «красиво, прозрачно и по нормальной цене» почти нереально.

О решении продать в этом году доли в пяти крупных госкомпаниях – «Роснефти», «Башнефти», ВТБ, «Алросе», «Совкомфлоте» – президент Владимир Путин объявил в январе. Россия решила устроить распродажу лучших активов при такой плохой конъюнктуре, удивлялись опрошенные Reuters инвестбанкиры и консультанты.

Дергунова разделяет эти сомнения. «Она говорила, что размещение на бирже задаст низкий ориентир для стоимости госактивов, но продажа «стратегам» может стать еще худшим вариантом, поскольку приведет к переделу собственности», – рассказывает федеральный чиновник. На совещаниях, по словам их участников, Дергунова предлагала более скромную приватизацию: разместить на рынке часть госпакетов, в случае с «Роснефтью» – 4–5%. Цена будет низкой, но при продаже «стратегам» она будет ненамного выше – а так хотя бы удастся избежать обвинения в непрозрачности, объясняет человек, знающий позицию Дергуновой. Она опасается стать ответственной за возможно слабые результаты приватизации, полагают два чиновника, обсуждавших с ней проблему.

Представитель Росимущества и Дергунова отказались от комментариев.

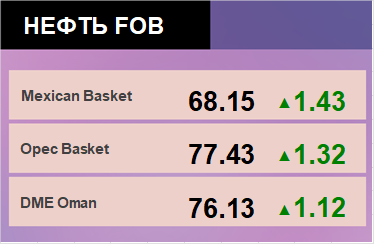

Минфин рассчитывает выручить от приватизации 700–800 млрд руб.: около 300 млрд руб. – от продажи контрольного пакета «Башнефти» (60,16%) и 18,9% «Алросы», еще примерно 500 млрд – за 19,5% «Роснефти». Это главный аргумент сторонников приватизации: без нее при $40 за баррель нефти на удержание дефицита бюджета в 3% ВВП уйдет слишком много резервов.

У Morgan Stanley более скромный прогноз: бюджет получит от приватизации 300 млрд руб.

Эти суммы виртуальные, парирует Росимущество: гораздо больше принесет повышение эффективности управления бюджетными средствами, а поступлений от небольших размещений хватит на то, чтобы заткнуть бюджетные дыры, рассказывают участники обсуждения. «Поступления от продажи «Роснефти» существенны лишь в теории. Западные инвесторы в условиях санкций покупать не будут (хотя формально это не запрещено), можно ждать денег от китайских инвесторов, но они любят пользоваться слабой позицией продавца. Российских инвесторов, у которых есть такие деньги, сейчас мало – это неизбежно вызовет ассоциации с приватизацией 90-х», – пересказывает логику Дергуновой один из них.

У Дергуновой сильные противники. На приватизации настаивает министр экономического развития Алексей Улюкаев – из-за этого у них с Дергуновой конфликт. Три чиновника говорят, что Улюкаев пытается оттеснить ее от приватизационной повестки. Например, выбором инвестбанков поручено заниматься директору департамента корпоративного управления Минэкономразвития Оксане Тарасенко, которая координирует свои действия напрямую с Улюкаевым. Представитель Минэкономразвития не прокомментировал это по существу.

«Решения о способах продажи будут приниматься после обсуждения с инвестконсультантами», – сказал представитель Минэкономразвития.

Первый вице-премьер Игорь Шувалов и помощник президента и председатель совета директоров «Роснефти» Андрей Белоусов также считают продажу стратегическим инвесторам выполнимой задачей. В феврале Белоусов сказал, что основной вариант продажи «Роснефти» – стратегическому инвестору, и лучше продать весь пакет в 19,5%, это даст премию. По словам двух чиновников, это жесткая позиция Белоусова – продавать именно большие пакеты ради премии, а небольшие размещения на рынке и есть продажа за бесценок.

«Никто не хочет продавать на низком рынке. Другое дело, что деваться некуда», – объясняет высокопоставленный чиновник. А продажа стратегическим инвесторам будет абсолютно прозрачна, обещает он: «Об этом позаботятся».

Продажа на рынке однозначно будет прозрачнее и будет нести институциональную пользу, говорит президент «Финама» Владислав Кочетков: расширится free-float.

На публичном рынке можно будет привлечь «копейки», говорит гендиректор БД «Открытие» Юрий Минцев: в России нет длинных денег, должны быть договоренности с глобальными инвестфондами – так размещалась сама Московская биржа еще до санкций. Так что чиновники правы – надо надеяться на «стратегов» и предлагать контроль, но оценивать премию сейчас – гадание на кофейной гуще.

И продавая на рынке, и продавая иностранному стратегическому инвестору, России придется смириться с низкой ценой, скептичен топ-менеджер иностранного инвестбанка. Все покажут переговоры с инвесторами, успокаивает чиновник: «Нужно посмотреть, готовы ли они нам заплатить значительно больше рынка за контроль. А если не готовы, будем двигаться в сторону меньших пакетов».

Лучше переждать

Бывший министр финансов Алексей Кудрин также призвал отложить продажу нефтяных компаний и банков на 1,5 года: «В пик падения нефтяных цен и при падении ВВП их стоимость очень низкая».