Пластик дороже нефти

Ресурсные и политические ограничения добычи углеводородного сырья подталкивают российские отраслевые компании к поиску новых источников прибыли. Цифры показывают, что возможность хорошо заработать дает сектор глубокой переработки и нефтегазохимии.

Поддерживает инвестиции в глубокую переработку и тенденция развития глобального спроса на продукты нефтегазохимии. Исходя из этих резонов, некоторые российские нефтегазовые инвесторы планируют осуществить ряд крупных химических проектов, которые значительно увеличат производство и экспорт углеводородных продуктов глубокого передела уже в ближайшие годы.

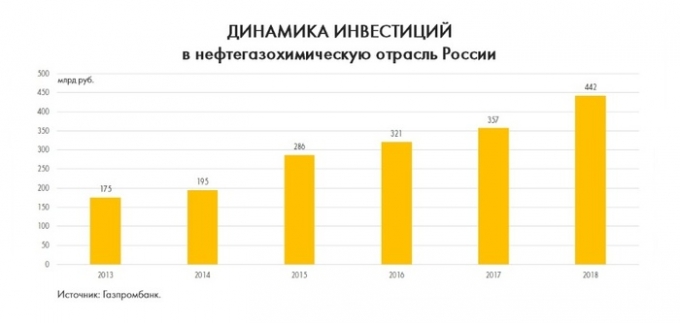

Самый быстрый и значительный рост инвестиций в нефтегазовом комплексе России происходит именно нефтегазохимической промышленности. Ежегодный объем капиталовложений увеличился с 175 млрд руб. в 2013 году до 442 млрд в 2018-м. Инвестиции за 2019 год еще подсчитываются, но в I квартале 2019-го рост капитальных вложений по отношению к прошлому году составил 26%. Выросли и цифры производства продуктов нефтегазохимии — за последние 10 лет в среднем в 2 раза по всей линейке товаров.

Динамика инвестиций в нефтехимическую отрасль России

Правительственные оценки таковы, что объем производства только крупнотоннажных полимеров составит в 2025 году более 11 млн тонн. В нынешнем году их экспорт должен достичь 600 тыс. тонн, а еще через 5 лет — вырасти до 4,4 млн тонн. Доля переработки сжиженных углеводородных газов (СУГ) к 2025 году увеличится до 8,2 с 4,6% в 2019-м, а переработки нафты — с 5,6 до 7,2%.

Экспортный потенциал новых нефтегазохимических мощностей оценен более чем в $5 млрд в год, а объемы суммарной выручки — более чем в $10 млрд ежегодно. В осуществлении этих планов большую роль предстоит сыграть добывающим нефтегазовым компаниям. Они участвуют в 9 из 16 крупных проектов создания новых нефтегазохимических комплексов.

Динамика развития нефтехимической отрасли России

От импорта к экспорту

В 1990-х и значительную часть 2000-х годов развитие нефтегазохимии в России сдерживалось высокой капиталоемкостью создания новых мощностей и относительно невысокой прибылью от вложений. Мощности были слабые, из-за чего нефтегазохимический рынок был дефицитным по большинству позиций (хоть в России и производятся основные группы продуктов нефтегазохимии: пластики, каучуки и продукты органического синтеза). Иностранные пластики ввозились в страну в широком ассортименте.

Ситуация начала меняться в 2009 году, после кризиса нефтяных цен в 2008-м. Химические и нефтегазовые компании убедились, что при падении цен на сырье производители продуктов глубокого передела пострадали меньше, чем добывающие предприятия. А наступивший после кризиса продолжительный отскок нефтегазовых цен обеспечил поступление в российскую экономику значительных средств. Помимо нефтегазовых компаний, они расходились и по смежным отраслям.

В одной из них — нефтегазохимической — тоже начался подъем. Стали строиться и запускаться в эксплуатацию новые мощности. В результате в 2009–2018 годах объемы производства нефтегазохимической продукции увеличились: по полипропилену — в 2 раза, полиэтилену — в 1,2 раза, полиэтилентерефталату — в 2,2 раза, полистиролу — в 2 раза, поливинилхлориду — в 1,7 раза. А доля импорта в российском потреблении базовых полимеров, соответственно, сократилась: по полипропилену — в 1,8 раза, поливинилхлориду и полистиролу — в 2 раза, полиэтилентерефталату — в 2,2 раза.

Экспортные перспективы для продукции российской нефтехимии выглядят вполне обнадеживающе.

Размер мирового химического рынка на сегодняшний день оценивается примерно в $4,5 трлн, а к 2030 году ожидается практически двукратный его рост. Мировой спрос на продукты нефтегазохимии увеличится к 2030 году на 40%.

Наиболее перспективные рынки — Китай и Индия. Сегодня их совокупное потребление полиолефинов (в первую очередь полиэтилена и полипропилена) составляет 62 млн т/г. К 2024 году оно увеличится на 22–25 млн т/г. Спрос на пластики увеличивается в Латинской Америке и США.

А вот в Европе перспективы роста противоречивы. С одной стороны, ЕС в марте 2019 года принял резолюцию о запрете ввоза некоторых видов пластика из США начиная с 2021 года. С другой стороны, такие глобальные компании, как Unilever, Procter & Gamble, Colgate, Palmolive, сокращают потребление первичного пластика и заменяют его вторичной переработкой. Такой подход будет замедлять рост рынка полиолефинов.

Россия старается воспользоваться возможностями, которые создает азиатский спрос и «торговая война» между США и ЕС. Поэтому к нефтегазохимическим проектам подключаются добывающие компании.

Одно из преимуществ российских производителей продуктов нефтегазохимии — низкая цена на сырье.

Но есть и ограничения роста. Они заключаются в высокой стоимости проектов по созданию нефтегазохимических мощностей и слабой развитости транспортной инфраструктуры. Особенно на азиатском направлении.

«Газпром» ставит на переработку

Новый рывок Россия запланировала в производстве группы полиолефинов, куда входят полипропилен и полиэтилен. Из числа ВИНК наиболее размашисто действует «Газпром». В конце марта прошлого года компания объявила о совместном со своим партнером АО «РусГазДобыча» инвестиционном решении построить в районе Усть-Луги Балтийский химический комплекс. В этот крупный индустриальный узел будет входить комплекс переработки газа, добываемого на месторождениях «Газпрома», газоперерабатывающий завод, газохимический комплекс (ГХК) и объекты транспортной инфраструктуры.

На мощностях ГХК планируется перерабатывать этаносодержащий газ в объеме 45 млрд куб. м в год с последующим получением 13 млн тонн СПГ, до 4 млн тонн этана и более 2,2 млн тонн СУГ. Кроме того, на комплексе запланировано строительство установок пиролиза этана с получением этилена и установок полимеризации этилена с получением товарной полимерной продукции. Первая очередь комплекса должна быть введена в строй в III квартале 2023 года, вторая — ровно через год. Уже куплены лицензии для переработки у американских компаний Lummus Technology и Univation Technologies, LLC. Стоимость проектов оценивается в €12 млрд.

Этот проект осуществляется в интересном рыночном контексте.

Изначально партнером «Газпрома» в создании газоперерабатывающего комплекса и производства СПГ и СУГ была англо-голландская Shell. Но компания вышла из проекта, когда «Газпром» принял решение о газохимическом продолжении переработки. Shell дала понять, что не верит в возможности сбыта олефинов и полиолефинов. Российские эксперты также отмечают и прогнозируют низкий рост потребления полимеров в Европе, ближайшем рынке к Усть-Луге. Но газовая корпорация столько десятилетий продавала сырой газ на Западе, что верит в свои связи и лоббистов в ЕС.

С 2015 года «Газпром» ведет работы по созданию Амурского ГПЗ, который будет разделять многокомпонентный газ с Чаяндинского месторождения.

Метан станет поставляться в Китай, а этан — на одноименный газохимический комплекс СИБУРа, который должны возвести неподалеку от ГПЗ. Амурский ГПЗ возводится на территории опережающего развития (ТОР) «Свободный», для резидентов которой действуют льготные ставки налогов на прибыль (0% в первые 5 лет и 12% в следующие 5 лет), землю (0% в течение первых трех лет) и имущество (0% в первые 5 лет), а также страховых взносов в ПФР и фонды социального и общего медицинского страхования (7,6% вместо 30%).

Еще один инвестиционный замысел «Газпрома» — строительство ГХК на Ямале, который будет выпускать 3 млн тонн полиэтилена и полипропилена. Но пока он находится на ранней стадии проектирования. Вместе с Каспийской инновационной компанией (МЕТАКЛЭЙ) «Газпром» планирует создать производство по переработке природного газа в полиэтилены на базе Астраханского ГПЗ.

Оценивая стратегию «Газпрома» в газопереработке и газохимии, можно сделать вывод, что корпорация серьезно отнеслась и к своим прежним просчетам в оценке рыночных перспектив СПГ, и к затянувшемуся снижению цен на сырой газ. Теперь она спешно строит и планирует к постройке всё новые мощности по глубокой переработке газа.

ЛУКОЙЛ сомневается

У крупнейшей частной российской ВИНК — два проекта строительства новых нефтегазохимических мощностей на территории РФ. Компания сообщает, что намерена приступить к строительству нового производства полипропилена на базе Кстовского НПЗ в Нижегородской области в течение 2020 года. Предполагается, что мощность будущего нефтехимического комплекса составит 500 тыс. тонн полипропилена и 300 тыс. тонн стирола. ЛУКОЙЛ намерен отправлять полученную продукцию на экспорт.

Производство полипропилена в Кстово может стать логическим продолжением работы двух новых установок каталитического крекинга на Кстовском НПЗ мощностью 4 млн тонн в год, побочным продуктом которых является пропилен. Летом прошлого года Законодательное собрание Нижегородской области одобрило предоставление ЛУКОЙЛу 1,3 млрд руб. льгот по налогу на имущество и 3,1 млрд руб. льгот по налогу на прибыль (в пределах доли региона в этих федеральных платежах).

Местные эксперты предполагают, что ЛУКОЙЛ завершит строительство нефтехимического производства в 2024–2025 годах.

Компания много лет намеревается построить в Буденновске на Ставрополье газохимический комплекс. Там уже работает завод «Ставролен», который выпускает полиэтилен низкого давления (ПЭНД), перерабатывая попутный газ с месторождения им. Филановского на Каспии. Сырьем для нового ГХК должен будет стать газ с двух других каспийских месторождений — им. Грайфера (Ракушечного) и им. Кувыкина (Сарматского). Первая очередь, как предполагается, будет производить карбамид и аммиак, а вторая — полиэтилен и полипропилен. Объем инвестиций в проект оценивается в $2 млрд.

Однако точная конфигурация проекта пока не утверждена. Прежде чем принимать инвестиционное решение, ЛУКОЙЛ хочет получить от государства нефинансовую господдержку, то есть задействовать механизм специальных инвестиционных контрактов. В его рамках инвестор в обмен на капиталовложения получает от федерального или регионального правительства гарантии неизменности налоговых и регуляторных условий.

Но пока таких гарантий нет, Буденновский ГХК остается «воздушным замком».

А ЛУКОЙЛ намерен инвестировать в болгарский НПЗ в Бургасе €1 млрд, в частности, для увеличения производства пропилена с 80 до 150 тыс. тонн.

На Дальнем Востоке

Среди заявленных в отрасли проектов есть и строительство ГПЗ в Усть-Куте, который хочет возвести «Иркутская нефтяная компания» (ИНК).

Этот завод — часть более масштабного плана ИНК по глубокой переработке сырья Ярактинского нефтегазоконденсатного месторождения.

Компания планирует построить установку подготовки природного и попутного газа мощностью 3,6 млн куб. м в сутки. Она будет выделять смесь пропана и бутана, которую станут отправлять по продуктопроводу до Усть-Куты. Там предстоит создать комплекс приема, хранения и отгрузки СУГ, с которого смесь будет доставляться потребителям железнодорожным и автомобильным транспортом.

Затем ИНК построит еще две установки на Ярактинском месторождении и одну на соседнем Марковском НГКМ (общей производительностью 18 млн куб. м в сутки). С них смесь пропана и бутана будет транспортироваться до Усть- Куты, где нужно возвести ГПЗ. Он станет ежегодно выпускать до 600 тыс. тонн полиэтилена низкого и высокого давления. Завершить строительство завода ИНК рассчитывает в 2022 году.

Масштабные планы по строительству предприятий глубокой нефтегазопереработки на Дальнем Востоке у самой большой ВИНК России — «Роснефти».

Она намерена создать газоперерабатывающий и нефтегазохимический комплекс в административном центре Богучаны Красноярского края. Его ресурсной базой станут месторождения Юрубчено-Тохомского кластера: попутный и природный газ будет перерабатываться в полиолефины. Мощность комплекса может составить 3 млн т/г готовой продукции. Партнером «Роснефти» по проекту должна стать китайская Sinopec, с которой заключено обязывающее соглашение в рамках подготовки предварительного ТЭО. В своей Стратегии развития до 2022 года «Роснефть» подтвердила заинтересованность в проекте. Но точные сроки его реализации пока не обозначены.

Другой крупный проект «Роснефти» на Дальнем Востоке — нефтеперерабатывающий и нефтехимический комплекс в Партизанском районе Приморского края. Им занимается «Восточная нефтехимическая компания» (ВНХК, «дочка» «Роснефти»). Комплекс планируется выстроить в две очереди. Первая рассчитана на переработку 5 млн т/г нафты и производство из нее 850 тыс. т/г полиэтилена, 800 тыс. тонн полипропилена, 200 тыс. тонн бутадиена, 230 тыс. тонн бензола и 700 тыс. тонн моноэтиленгликоля. Блок нефтепереработки предусматривает выпуск 1 млн т/г бензина класса Евро-5. Первая очередь может быть завершена в 2026 году, вторая — в 2029-м. Снабжать проект газом «Роснефть» планирует за счет собственных ресурсов.

Правительство спорит само с собой

Но реальные перспективы приморского проекта во многом зависят от налогового режима, который будет действовать как на ТОР «Нефтехимический» (якорный инвестор — ВНХК), так и в отрасли в целом. Нефтяные компании и правительственные агентства уже несколько лет ведут переговоры о государственной поддержке капиталоемких проектов нефтегазохимии.

Описанные проекты создания новых мощностей либо находятся на начальной стадии, либо их реализация еще не начата.

В «Дорожной карте развития нефтехимической отрасли до 2025 года» правительство РФ признает, что «не приняты инвестиционные решения по большинству крупных проектов нефтегазохимического комплекса».

Почему? Правительство честно отвечает: «Для их принятия необходимо создание стабильных налоговых условий, отлаженное таможенно-тарифное регулирование, оказание мер административной и экономической поддержки со стороны государства для эффективной деятельности предприятий нефтегазохимического комплекса». Так кто же, кроме правительства, должен создать эти условия и предоставить эту поддержку?

В кабмине между Минэнерго и Минфином идет спор о мерах содействия нефтегазохимическому комплексу.

Минфин предлагает ввести экспортный налог на СУГ, который служит сырьем для получения полиолефинов. Тогда под воздействием «карательной меры» нефтяные и перерабатывающие компании вроде как будут вынуждены развивать проекты и производства глубокой переработки. Минэнерго выступает за ввод «поощрительной меры» в виде ввода отрицательного акциза на самые распространенные виды сырья для нефтегазохимии: этан и СУГ. Обратные акцизы предлагается начислять на новые проекты или проекты по модернизации стоимостью не менее 65 млрд руб. Ставку отрицательного акциза на этан предлагается установить в размере 9 тыс. руб. за тонну с начала 2022 года, а для СУГ увеличивать ее с 4,5 тыс. руб. с 1 января 2022 года до 7,5 тыс. руб. с 1 января 2026 года.

Минфин не сдается и предлагает для компенсации отрицательного акциза на СУГ ввести НДПИ на попутный нефтяной газ. Павел Сорокин, заместитель министра энергетики, в интервью информационно-аналитическому центру RUPEC заявил: «Обложение налогами добычи попутного нефтяного газа приведет к выпадающим доходам в нефтехимии, которая создает наибольшую добавленную стоимость и которую мы пытаемся стимулировать».

Таким образом, окончательная ясность в налоговом режиме для нефтегазохимических проектов пока до конца не сформировалась. И, судя по примерам различных участников рынка, получение льгот в большой степени зависит от их индивидуального административного ресурса.

Конечно, все эти реалии не остановят дальнейшее развитие нефтегазохимии российскими добывающими компаниями. Но, безусловно, осложняют и тормозят его.

Прогноз биржевых цен на 26 февраля 2020