НЕФТЬ: почему не надо бояться возвращения Ирана

Цены на нефть основных эталонных сортов оказались под давлением во вторник 14 июля после того как стало известно, что Иран и ведущие страны мира достигли соглашения по ядерной программе Исламской Республики.

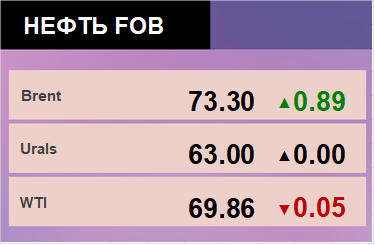

По данным терминала Libertex, фьючерсные контракты на европейскую нефть марки Brent со сроком экспирации в сентябре на бирже ICE в Лондоне в 11.00 по московскому времени снижались в цене на 1,7% и торговались в районе 57,17. Одновременно американский эталон WTI в Нью-Йорке терял 1,6% и находился в области 51,64.

Официальные представители Ирана и ЕС заявили о достижения соглашения по ядерной программе Ирана, положив конец переговорам, длившимся 22 месяца, но пока еще не ясным остается целый ряд ключевых моментов.

Во-первых, нет официальной информации о том, как разрешился спор относительно санкций по ракетной баллистической программе Ирана. Тегеран заявлял, что соглашение не будет подписано без снятия этого ограничения. В этом вопросе он получал поддержку Москвы.

В-вторых, нет информации о снятии ограничений на торговлю оружием. Западные страны не решались на этот шаг, так как он может позволить Исламской Республике усилить поддержку шиитов в Ираке, хуситов в Йемене и режима Башара Ассада в Сирии.

В-третьих, что наиболее важно для рынка нефти, не понятен механизм постепенного снятия санкций и возможности их обратного введения в случае невыполнения Ираном оговоренных требований.

Учитывая все эти нюансы, а также то, что для значительного наращивания объемов добычи нефти Ирану понадобится не менее года, у цен нет поводов для масштабного снижения. Более того, к моменту, когда Иран может начать выводить на рынок новые объемы, добыча в США уже может начать сокращаться как следствие падения объемов бурения у сланцевых компаний на 50%, наблюдавшееся с начала 2015 года.

Ну и наконец, по мере постепенного восстановления нефтяной отрасли Ирана, ОПЕК заново распространит на него свои квоты. Что касается возможности вывода Ираном на рынок запасов, которые по разным оценкам достигают около 50 миллионов баррелей, то тут нужно учесть, что это всего половина суточного мирового потребления, а также то, что Иран сам не заинтересован в обвале цен и будет делать подобные шаги крайне осторожно.

Таким образом, никакого серьезного краткосрочного влияния на рынок нефти подписанные соглашения не окажут. У контрактов не так много поводов для того чтобы продолжить снижение. Любое падение ниже отметки 55 долларов за баррель пока может восприниматься как чисто эмоциональное движение.

Российский рубль сегодня по сравнению со вчерашним днем выглядит менее стабильно. Сейчас на валютной секции Московской биржи доллар дорожает на 0,28% до 56 рублей 68 копеек, евро растет на 0,82% до 62 рублей 71 копейки. Основным поводом для распродаж является завершение переговоров по Ирану, что для российского рынка обещает стать сильным потрясением.

Иран готовится отвоевать долю рынка у саудитов, причем с высокой долей вероятности задача будет решаться за счет резкого увеличения нефтяного экспорта и демпинга. Это может обрушить котировки углеводородов на мировом рынке, что, в свою очередь, потянет вниз и нашу валюту.

Конечно, локальные драйверы нашего рынка в виде налогового периода или каких-то политических событий не стоит списывать со счета. Однако четкий нисходящий тренд на рынке нефти породит не менее четкий нисходящий тренд нашей валюты. Впрочем, произойдет это не сразу, а как только станет очевидно, что обещания Ирана нарастить поставки с 1,2 млн баррелей до 2,3 начнут претворяться в жизнь.

Мы считаем, что в среднесрочной перспективе доллар и евро на российском рынке имеют все шансы подорожать до 59-59,50 рублей и 64-65 рублей соответственно.

Валерий Полховский, аналитик ГК FOREX CLUB, Андрей Диргин, директор департамента аналитики Альфа-Форекс.