Мировая энергетика: распродажа или банкротство

Около 600 человек приехали на аукцион Machinery Auctioneers, который проходит на прошлой неделе на окраине Сан-Антонио, штат Техас, чтобы купить технику, которая стала ненужной из-за падения цен на нефть.

Грузовики, трейлеры, экскаваторы и другие автомобили, которые использовались на расположенном по соседству сланцевом месторождении Eagle Ford, продавались по крайне низким ценам.

Какой-то счастливчик сумел купить грузовик-платформу для перевозки буровых установок, который стоит около $400 тыс., всего за $65 тыс. С начала падения цен на нефть с середины 2014 г. бурение и добыча на месторождении Eagle Ford, которое стало одним из центров сланцевой революции, резко снизились.

Число буровых установок для бурения на нефть сократилось с максимума в 214 до всего 37 штук, поэтому компании, от небольших семейных сервисных компаний до компаний венчурного капитала, пытаются избавиться от неиспользуемого оборудования.

Терри Дикерсон, основатель Machinery Auctioneers, говорит о том, что объем продаж увеличился вдвое по сравнению с прошлым годом, частично благодаря падению цен на нефть. Продавцы разочарованы низкими ценами на связанные с нефтью активы, однако они принимают реальность, отмечает он.

«Я чувствую себя директором похоронного агентства, — добавляет он. — Я тот, кто вынужден сообщать плохие новости».

Распродажа в Техасе – это всего лишь большая часть того, что происходит по всему миру в связи с падением цен на нефть.

Нефтегазовые компании в самых разных регионах стремятся продать активы, причем зачастую по очень сниженным ценам, чтобы суметь выплатить долги, в которые они влезли, чтобы эти активы купить.

Согласно устоявшемуся мнению низкие цены на нефть хороши для фондового рынка и экономики, так как более дешевое топливо подогревает прибыль, а у потребителей остается больше денег, которые они могут потратить.

Однако это снижение цен было иным, так как падение цен на нефть и фондового рынка стало синхронным. В некотором смысле это стало отражением беспокойства о дестабилизирующем эффекте высокой задолженности нефтегазовой индустрии.

С 2006 по 2014 гг. долги мировой нефтегазовой промышленности выросли почти втрое с $1,1 трлн до $3 трлн, по данным Банка международных расчетов.

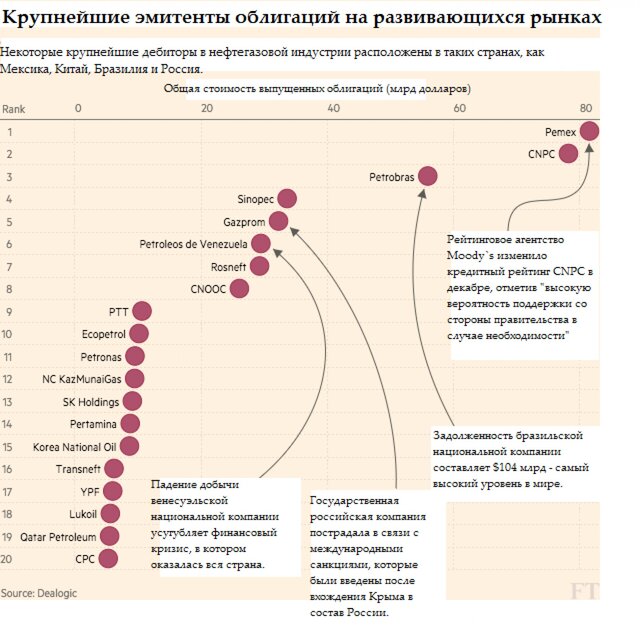

Небольшие и средние компании, которые стояли во главе сланцевой революции в США, а также крупные государственные предприятия в развивающихся странах, с особенным энтузиазмом накапливали дополнительные долги.

Это был классический пузырь, говорит Филип Верлегер, экономист в области энергетики: «Это иррациональные инвестиции и ожидание того, что цены будут постоянно расти. Компании, которые брали много кредитов в то время, когда цены были высокими, ждут непростые времена».

Кредиторы и заемщики были уверены в том, что мир вступил в эпоху высоких цен на нефть. В июне 2014 г. стоимость барреля нефти Brent с поставкой в 2020 г. составляла $98.

И монетарная политика центральных банков подталкивала инвесторов к более рискованным активам, включая бумаги и долги нефтегазовых компаний.

«Произошли две вещи: у нас были высокие цены на нефть, а центральные банки выставляли нулевые процентные ставки и проводили политику количественного смягчения», – отмечает Спенсер Дейл, главный экономист BP.

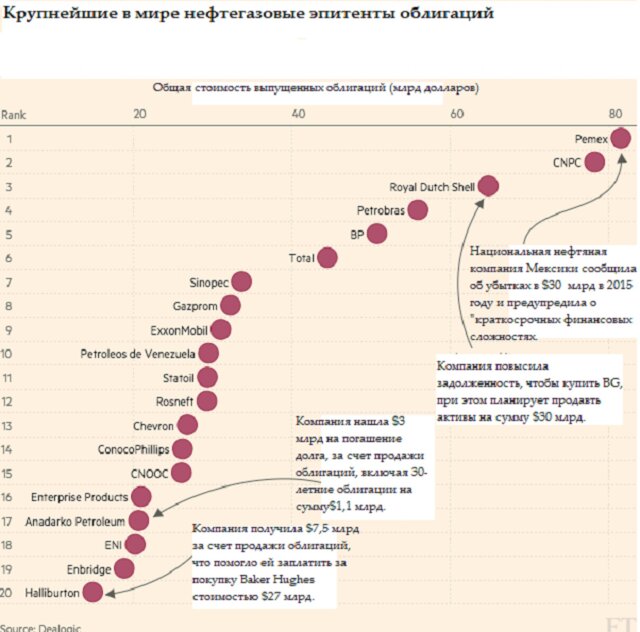

С 2004 по 2013 гг. годовые капитальные расходы 18 крупнейших в мире нефтяных компаний выросли почти в 4 раза с $90 млрд до $356 млрд согласно данным Bloomberg.

Рост займов оправдывался тем, что развивались инновации в технологии бурения: гидроразрыв пласта и горизонтальное бурение позволяли добывать нефть и газ на тех месторождениях, которые уже не давали прибыли.

Благодаря этим технологиям на рынок вышли дополнительные 4 млн баррелей в сутки, которые добывались в США в период с 2010 по 2015 гг., что привело к избытку на мировом рынке, в результате которого цены на нефть упали на 65% с лета 2014 г.

Но ожидания стабильных цен на нефть столкнулись с реальностью: цена на нефть с поставкой в 2020 г. составляет $52 за баррель. В настоящий момент цена на нефть вернулась к уровню 2004 г., однако большая часть долга, который накопился за время сланцевого бума, по-прежнему не выплачен.

За последние несколько месяцев кризис, кажется, вошел в стадию ремиссии. Цена на нефть Brent начала подниматься с минимальной точки $28 за баррель в январе до около $41 на вчерашний день.

Тем не менее на мировом нефтяном рынке по-прежнему наблюдается избыток. В итоге многие полагают, что цены на нефть останутся на уровне ниже предыдущих максимальных значений в течение многих лет.

Даже если цены останутся на текущем уровне, давление на многие компании останется очень сильным.

Standard & Poor’s, рейтинговое агентство, оценивает нефтяные компании на основе средней цены на нефть в $40 за баррель в этом году.

Исходя из этого 40% американских добывающих и нефтесервисных компаний получили рейтинг «B-» или ниже.

Выбор невелик

Несколько небольших нефтегазовых компаний США, которые были во главе сланцевой революции, остались без денег. 52 компании объявили о банкротстве с начала года согласно юридической компании Haynes and Boone.

Linn Energy, одна из 20 крупнейших нефтегазовых компаний США, на прошлой неделе заявила о том, что вынуждена будет нарушить свои долговые обязательства. Ее чистая задолженность составляет $3,6 млрд, но ее кредитоспособность – всего $1 млн.

Многие американские добывающие компании в настоящий момент исчерпали свои кредитные лимиты, которые основаны на стоимости их запасов.

Падение стоимости этих запасов означает снижение возможности брать новые кредиты. В итоге многие компании остаются без достаточного количества денег, которое позволило бы им оставаться на плаву. Когда нефтегазовые компании объявляют о банкротстве, у кредиторов выбор невелик.

Quicksilver Resources, техасская газовая компания, заполнила заявку о банкротстве в прошлом году, имея задолженность в $2,4 млрд.

В этом году компания объявила о продаже своих американских активов всего за $245 млн, а также некоторых канадских активов за $79 млн. Кредиторы компании потеряют около $2 млрд.

Некоторым крупным государственным нефтяным компаниям в развивающихся экономиках грозят дополнительные потери. Среди них такие компании, как венесуэльская PDVSA и бразильская Petrobras, по данным рейтингового агентства Moody’s.

У обеих компаний крупные долги с выплатой в 2016-2017 гг.: $12,6 млрд у PDVSA и $23 млрд у Petrobras.

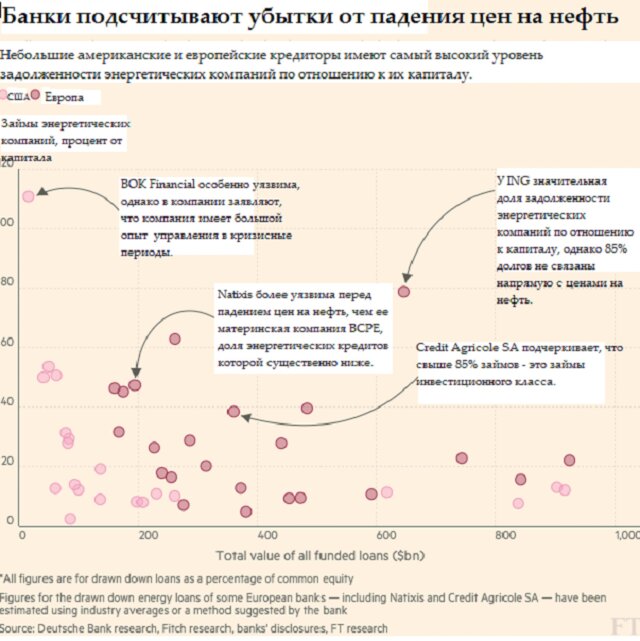

В США и Европе банки быстро убедили акционеров, что, несмотря на то что их убытки накапливаются, они по-прежнему вполне управляемы.

Среди 10 наиболее уязвимых банков четыре французских банка.

Crédit Agricole, долг энергетических компаний которому составляет $29,8 млрд и который является вторым самым высоким в Европе, заявил инвесторам, что 84% портфолио – это активы инвестиционного класса.

Эта информация была в целом достаточной для того, чтобы снизить обеспокоенность по поводу задолженности энергетических компаний.

Тем не менее темпы роста задолженности по-прежнему вызывают обеспокоенность.

В JPMorgan Chase заявили инвесторам в середине февраля, что банк потратит еще $500 млн в I квартале, чтобы покрыть убытки от займов энергетических компаний через две недели, после того как банк уже заявил о том, что потратит около $750 млн в течение всего года.

«Вызывает беспокойство то, что все зашло так далеко, – говорит Джули Солар, аналитик в Fitch Ratings. — Ситуация ухудшается быстрее, чем казалось сначала».

Самый большой стресс – для держателей облигаций, которые понесли большие убытки за счет задолженности по высокодоходными облигациям нефтегазовых компаний.

С момента начала падения цен на нефть летом 2014 г. инвесторы в нефтегазовые компании потеряли свыше $150 млрд стоимости облигаций и более $2 трлн стоимости активов согласно подсчетам издания FT.

Падение цен на нефть сказалось и на других рынках, так как стремление к рискованным инвестициям снизилось, отмечают аналитики BIS.

Задолженность повышает риск нестабильности, так как приводит к росту эффекта падения. Когда цены низкие, добывающим компаниям приходится сокращать добычу, вместо того чтобы продавать свои запасы по низким ценам, и это должно стабилизировать рынок.

Но когда у добывающих компания высокие долги, у них нет выбора: им необходимы деньги, чтобы выплатить долги и проценты. Поэтому многие компании повышают объем добычи, когда цены падают.

Необычные показатели

Такая динамика имеет место во всем мире. Многие аналитики ожидали, что сланцевая добыча нефти в США будет резко сокращаться, если цены на нефть снизятся ниже $70 за баррель, однако компании сократили расходы и повысили производительность, потому общий объем добычи в США снижается очень медленно.

А объем добычи нефти в России достиг постсоветского максимума в январе этого года. В прошлом году добыча в Саудовской Аравии также достигла рекордного уровня.

Снижение денежного потока в нефтегазовой промышленности привело к существенному снижению инвестиций, что стало причиной отсрочки или отмены проектов на общую сумму почти в $380 млрд, по данным консалтингового агентства Wood Mackenzie.

Рано или поздно объем добычи должен снизиться, и рынок сбалансируется.

Но длительный период волатильности цен на нефть может сохраниться даже после того, как избыток на рынке будет ликвидирован.

Решение Саудовской Аравии, лидера стран ОПЕК, не снижать добычу на фоне роста добычи в США определяется силами рынка, а не политическим решением.

Решения тысяч компаний и инвесторов зависели от целого ряда факторов, включая процентные ставки и доступность кредитов.

Это означает, что большая часть важных решений, влияющих на будущее нефтяной промышленности, принимались не в ОПЕК, а в ФРС и в Народном банке Китая.

Падение затрат на добычу означает, что если цена на нефть поднимется выше $50 за баррель, то бурение на сланцевую нефть в США вновь станет привлекательным для инвесторов.

В настоящий момент скважины могут стать рентабельными в большинстве сланцевых месторождений при ценах от $40 до $50 за баррель согласно данным консалтингового агентства Rystad Energy.

Остается вопрос о том, насколько готовы банки и инвесторы снова вкладывать в это бурение.

Многие аналитики индустрии считают, что необходимо быть крайне осторожным.

При этом, несмотря на снижение инвестиций в нефтяную энергетику, они достигли рекордных уровней в возобновляемой энергетике, чему также способствовала правительственная поддержка.

Так, обещания по сокращению вредных выбросов, которые были сделаны странами во время Парижской конференции в декабре, создали дополнительный риск для инвестиций в нефтегазовую промышленность.