Куда и почем пойдет иранская нефть

После подписания соглашения об урегулировании всех вопросов по иранской ядерной с Ирана должны снять санкции, в том числе на его нефтяной экспорт. Тем не менее рынок нефти не отреагировал на это известие ощутимым движением нефтяных цен – эмбарго на торговлю иранской нефтью отменяется не сегодня и не завтра.

Между тем движение к заветной цели Тегерана уже началось. В ожидании снятия санкций иранцы накопили в нескольких танкерах и наземных хранилищах более 70 млн баррелей нефти (как подсчитали экономисты компании ВР). Пока не возобновилась эксплуатация законсервированных во время эмбарго промыслов и пока не началась разработка новых месторождений, на рынок выплеснется этот резервный запас.

Можно примерно оценить воздействие такого события на основополагающий фактор нефтяных цен, то есть на соотношение спроса и предложения. В этом году предложение на рынке превышает спрос приблизительно на 1,5–1,8 млн баррелей в сутки. Если иранцы примутся продавать ежесуточно по половине или целому миллиону баррелей, давление на цены окажется весьма ощутимым.

Это давление усугубится тем, что Иран, судя по заявлениям его официальных лиц, полон решимости восстановить свое положение как поставщика на тех рынках, где он успешно работал до введения санкций. Например, в Европу, куда раньше шла примерно треть всего иранского нефтяного экспорта. Большие рыночные ниши были потеряны Ираном в результате санкций на растущих и крайне перспективных рынках в Азии. Для того чтобы отвоевать утраченные позиции, иранцы будут поставлять нефть со значительными скидками, еще больше придавливая среднемировые цены энергоносителей.

Давление может быть несколько смягчено ростом издержек на транспортировку нефти, хотя и ненадолго. Выброс новых объемов способен спровоцировать некоторый дефицит танкерных мощностей и в итоге – рост стоимости фрахта.

Еще один смягчающий фактор состоит в том, что игроки на рынке уже частично отыграли ожидания иранской нефти в текущих котировках, хотя нервная реакция на события не исключается: скачки цен на какой-то период будут труднопредсказуемы и даже хаотичны.

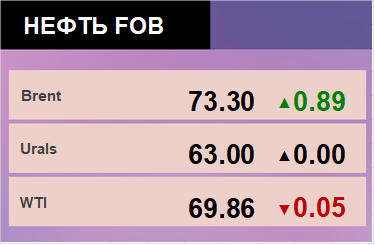

В целом, однако, движение нефтяных цен в перечисленных обстоятельствах практически неизбежно будет направлено вниз. В первом приближении можно предположить, что средним показателем ценового коридора в краткосрочной перспективе будет примерно $45 за баррель. При этом нельзя исключать провалы вниз за отметку $40.

В среднесрочной перспективе такие низкие цены должны в принципе сохраниться. Надо учитывать, что другие нефтедобываюшие государства, начиная с законодателя моды на рынке – Саудовской Аравии, не сокращают, а наращивают поставки. Помимо Ирана, стоит обратить внимание на увеличение добычи в Ираке, на новые проекты в Западной и Восточной Африке, на Бразилию.

Рост добычи уверенно продолжается на фоне неясностей в спросе. Европа если не в рецессии, то в некой энергетической стагнации, Северная Америка уже к 2025 году станет нетто-экспортером нефти, Китай демонстрирует замедление темпов роста и к 2018 году может испытать серьезные экономические потрясения. Кто будет покупать новые объемы нефти, пусть даже и по низким ценам?

Цены на уровне $45 за баррель ненамного подорвут потенциал добычи в США, где успешное развитие технологий делает разработку запасов в сланцевых геологических формациях все дешевле и все проще. Однако такие страны, как Россия или, например, Венесуэла, столкнутся с огромными проблемами. Их трудноизвлекаемые запасы нефти лишь условно можно называть сланцевыми. Разработка их рентабельна при цене барреля выше $80, а иногда просто коммерчески невозможна при существующих технологиях.

Нефтяные компании в этих странах будут вынуждены сокращать инвестиционные программы (они их уже сократили или сокращают, несмотря на оптимистическую риторику), резать планы разведочного и эксплуатационного бурения. Объем добычи в России станет падать с опережением консервативного сценария авторов проекта новой Энергетической стратегии. Сокращение экспортных доходов приведет к новым проблемам бюджета и поставит под удар усилия властей по стабилизации финансовой системы. Ничего хорошего возвращение Ирана на рынок для России не сулит.

Михаил Крутихин – партнер консалтингового агентства RusEnergy