Как Катар перестает быть повелителем сжиженного газа

В недавних публикациях мы обсуждали, что в ближайшие четыре-пять лет предложение на рынке СПГ увеличится на треть или более. А за счёт появляющегося избытка сжиженного газа Европа получит к 2020 году дополнительные несколько десятков (оценочно — до 50) миллиардов кубометров природного газа на свой рынок.

В недавних публикациях мы обсуждали, что в ближайшие четыре-пять лет предложение на рынке СПГ увеличится на треть или более. А за счёт появляющегося избытка сжиженного газа Европа получит к 2020 году дополнительные несколько десятков (оценочно — до 50) миллиардов кубометров природного газа на свой рынок.

Остаётся вопрос: откуда возьмётся этот газ? С учётом того, что все новые производства (США, Австралия, «Ямал СПГ») ориентированы преимущественно на азиатский рынок. Ответов на этот вопрос может быть два — простой и сложный. Начнём с простого. И чтобы не создавать ненужной интриги, забегая вперёд, скажем сразу: реальность окажется чем-то средним, но больше будет тяготеть ко второму варианту. То есть к сложному.

Вариант первый: новый разворот катарского СПГ

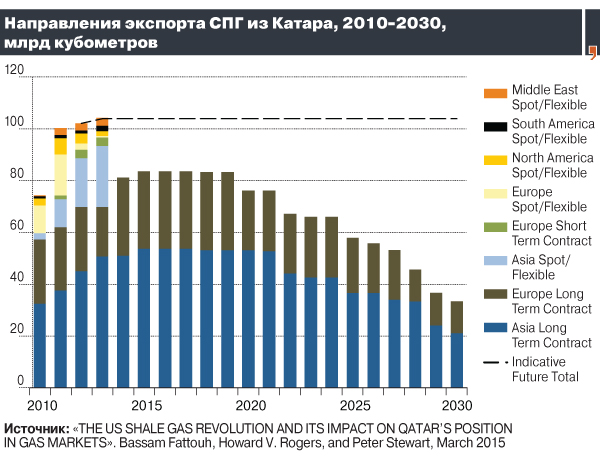

Итак, самый простой ответ мы можем получить, если вспомним о производстве СПГ в Катаре. Хотя пока это самый крупный производитель СПГ в мире (77 млн тонн или свыше 100 млрд кубометров), в настоящее время Катар ушёл с первых полос сводок рынков сжиженного газа. Это связано с тем, что основной интерес сейчас прикован к новым проектам, которые увеличат предложение на рынке. А в Катаре расширение производств пока не планируется.

Напомним, что значительные объёмы катарского СПГ, которые предназначались изначально для США (но оказались не нужны после начала сланцевой добычи), эмират успешно пристраивал на рынке вне системы долгосрочных контрактов. А после аварии на АЭС «Фукусима», когда из-за дефицита газа спотовые цены взлетели вверх, ещё и зарабатывал на этом дополнительную премию.

Одновременно уже в начале текущего десятилетия появились опасения, что дефицит газа через несколько лет (то есть к настоящему времени) исчезнет, а спотовые цены упадут. Поэтому наблюдатели ожидали, что Катар начнёт оперативно связывать свои свободные объёмы в долгосрочные контракты с нефтяной привязкой на азиатском рынке. Однако таких контрактов за последние годы появилось не так уж много, а спотовая составляющая в структуре катарского предложения осталась высокой.

Как видно из рисунка, на ближайшие годы за рамками долгосрочных контрактов остаётся около 20% катарского газа. Но на самом деле гибких объёмов будет больше. Так как катарский газ оказывается самым дорогим в Азии, то покупатели будут выбирать газ по своим обязательствам до минимально возможного уровня (то есть в объёме долгосрочного контракта находится и СПГ, который не будет куплен данным импортёром). С другой стороны, в европейских долгосрочных контрактах с Катаром (точнее, в тех из них, где цена привязана к спотовому рынку) предусмотрена возможность поставщика перенаправить часть газа на другие рынки, если его не устроит европейская цена.

Для иллюстрации рассмотренных выше тезисов приведём текущие цены в Азии — спот 7–8 долл. за млн БТЕ, а долгосрочный контракт на катарский газ (для Китая) — 13 долл. за млн БТЕ (и КНР резко сократила импорт СПГ из Катара). И как можно убедиться по ссылке, это самые дорогие из поставок СПГ в Китай.

Так или иначе, Катар лишь частично решил свою задачу по связыванию свободных объёмов на азиатский рынок. Причины половинчатой реализации этой идеи следующие.

Катар всегда настаивал на высокой цене газа (даже в системе с нефтяной привязкой коэффициент, связывающий цену СПГ с ценами на нефть, может быть разный, и Катар хотел бы получить максимальную цифру в 0,145).

В свою очередь, азиатские импортёры последнее время выжидают. После истории с американским СПГ у них появилось настойчивое желание ввести в формулу цены хотя бы частичную привязку к ценам американского Henry Hub. И уж точно не контрактоваться по предельно высоким коэффициентам к нефти. Это противоречие и не позволило Катару максимально расширить свой портфель азиатских долгосрочных контрактов.

Ещё один фактор. Мы не знаем, в какой степени европейские и американские компании, являющиеся совладельцами катарских СПГ-заводов, участвуют в принятии решений. Но можно было бы предположить, что у них остаётся интерес сохранить гибкие объёмы, чтобы в случае крайней необходимости их можно было бы переправить в Европу.

Сейчас же цены на спотовом рынке Азии и Европы сравнялись, поэтому Катар может начать переводить часть газа в ЕС. Увеличивая тем самым европейское предложение СПГ.

Следует отметить один важный для глубины понимания момент. Транспортные расходы Катара при поставках на азиатский и европейский рынки примерно одинаковы, что позволяет ему разворачивать суда в том или ином направлении только на основании ценовой разницы. Но главное, что даже во время дефицита газа на азиатском рынке, Доха поставляла небольшие количества «гибкого» газа и в Европу. И хотя прибыли на европейском рынке были меньше, это позволило удерживать высокую спотовую цену в АТР. Таким образом, Катар был и регулятором рынка, и снимал основные сливки с аномально высоких азиатских цен, которые наблюдались последние годы.

И сейчас, переводя газ в Европу, Катар сможет поддержать азиатские спотовые цены (одновременно снизив европейские). Но интерес Катара в таком подходе уже не так велик как раньше. Ведь число выгодоприобретателей от повышения спотовых цен в АТР выросло.

Вариант второй: обменные операции между газом из США и Австралии

И здесь мы переходим ко второму варианту, который связан с австралийским и американским СПГ. Хотя топливо нацелено на АТР, в этих объёмах существует доля «гибкого» газа. Источники этих гибких объёмов в новом предложении СПГ разные. Это может быть (1) газ, покупаемый трейдерами, (2) перепродажа «лишнего» газа его импортёрами (напомним, что тот же Китай уже понял, что наконтрактовал слишком много австралийского СПГ), (3) оставленная для спотового рынка доля в СПГ-производстве, (4) невыбранная покупателем часть СПГ по долгосрочному контракту. Все эти объёмы теоретически могут быть перенаправлены в Европу.

Но остаётся необходимым решить вопросы логистики. Если Катару это сделать очень просто, учитывая равные транспортные плечи, то «лишнему» в Азии австралийскому СПГ на дорогу до Европы придётся потратиться.

Но тут на помощь приходят поставки американского СПГ. Которому путь до Европы в три раза короче, чем до Азии, но который ориентирован на азиатский рынок.

Решение очевидно. Тот «лишний» австралийский газ, который мог бы попасть в Европу, останется в АТР — обеспечивая контракты азиатских импортёров с американскими экспортёрами. В обмен — высвободившиеся объёмы американского газа пойдут в Европу в счёт австралийского СПГ (который оказался лишним в Азии).

Добавим, что эта схема, быть может, даже в большей степени важна и для азиатских импортёров газа из США, так как позволяет сэкономить на доставке в Азию. «В обмен» владельцы американского СПГ смогут предложить Европе чуть больше газа из своих запасов по ценам «спотового» рынка.

Такова идеальная схема. Разумеется, обменные (своповые) операции на рынке СПГ — явление не новое. И даже сейчас, если они бы применялись в полной мере, это позволило бы сократить расходы на транспорт как минимум на 30%. Проблема в том, что участники рынка не всегда могут или хотят договориться между собой. В результате газовозы по-прежнему перевозят товар далеко не самым рациональным способом.

Тем не менее, американский СПГ для Японии будет поставляться именно через такие варианты, о чём в явном виде заявил в недавнем интервью глава Jera, совместного предприятия японских импортёров TEPCO и Chubu Electric. Выгоды здесь слишком велики. И предварительная схема выглядит ещё проще, без взаимозачёта между владельцами СПГ: покупка газа в Азии на спотовом рынке (7–8 долл. за млн БТЕ) с одновременной продажей СПГ из США в Европе (за те же 7 долл.). В активе — экономия на доставке.

Ведь если оставить в стороне вопросы оптимизации поставок, трейдеру оказывается выгоднее доставлять газ из США в АТР, а не ЕС, если разница в цене между рынками достигает 2 долл. за млн БТЕ.

А ещё остаются динамично развивающиеся СПГ-рынки Латинской Америки. Куда, казалось бы, самое место прийти американскому СПГ. Тут тоже появляется дополнительный простор для обменных операций.

Параллели с нефтяным рынком: сходства и различия

Так или иначе, в ближайшие годы Катар в процессе перераспределения газа в Европу оказывается лишним. Скорее, новым участникам рынка даже предпочтительней, чтобы катарский СПГ оставался в Азии и не мешал «сливать» СПГ из США в Европу.

Более того, в дальнейшем (когда весь СПГ, производимый в Азии, найдёт покупателя на азиатском же рынке, а объёмы американского газа увеличатся), чтобы сэкономить на доставке из США, импортёрам СПГ придётся договариваться именно с Катаром, чтобы он уводил максимальные объёмы газа в Азию.

С другой стороны, к тому времени расширение Панамского канала приведёт к тому, что время транспортировки СПГ из США в Азию сократится в полтора раза.

Из вышесказанного ясно, что рынок СПГ становится глобальным (что не отменяет формальную привязку тех или иных контрактов к конкретным рынкам и странам), а схемы становятся всё более запутанными.

Дополнительным фактором гибкости рынка СПГ является растущий объём газа, продающегося за рамками долгосрочных контрактов. Доля спотовых и краткосрочных (длительностью менее четырёх лет) контрактов по итогам предыдущего года вновь увеличилась: до 29% от всего рынка (70 млн тонн).

В контексте глобализации рынки СПГ иногда сравнивают с нефтяными рынками. Но полной аналогии тут быть не может. С одной стороны, транспортировка нефти по-прежнему оказывается менее затратной, чем транспортировка даже уже произведённого СПГ. В случае нефти, прогнать супертанкер через полмира — не проблема. В случае газа — это уже заметная прибавка к конечной цене. Поэтому тут глобальный рынок формируется через обменные операции.

С другой стороны, поставки нефти часто оказываются привязанными к конкретным НПЗ, «заточенным» на тот или иной сорт нефти.

В этом контексте с СПГ — попроще. Различия между СПГ из различных источников существуют. Они в основном связаны с физическими характеристиками и теплотворной способностью топлива — и обусловлены разным составом сжижаемого газа. Где помимо метана есть примеси азота (снижает теплотворную способность), или этана (увеличивает). Тем не менее, эти различия не так критичны для импортёра. А последующими добавками азота/этана можно довести регазифицируемый газ до требуемой теплоты сгорания.

Если вернуться к началу материала, то до сих пор Катару удавалось очень успешно извлекать выгоду из своего уникального географического положения и специфично организованного портфеля контрактов. И выстраивать стратегию, направленную на максимизацию своих прибылей. Тем интересней будет следить за реакцией эмирата на новые вызовы.

Отметим в финале, что все эти рассуждения подразумевают, что нефть в среднесрочной перспективе будет стоить не менее 70 долларов за баррель. При сверхдешёвой нефти Европе окажется проще нарастить поставки подешевевшего трубопроводного газа из России, что дополнительно запутает ситуацию на рынке СПГ.