Как это было. Кризисы и офшоры

Глобальный финансовый кризис 2008 г. вновь привлек внимание к оффшорным юрисдикциям во всем мире. При этом главным направлением в международной антиоффшорной политике стало усиление давления на те юрисдикции, которые не хотят сотрудничать с национальными денежными властями в плане раскрытия информации о конечных бенефициарах оффшорных компаний и владельцах счетов в оффшорных банках. Среди важнейших принципов реформы мировых финансовых рынков в Декларации вашингтонского саммита 20 ведущих в экономическом отношении государств мира (15 ноября 2008 г.) отмечается необходимость защиты от незаконных финансовых рисков, исходящих от несотрудничающих юрисдикции, и принуждения их к внедрению международных стандартов информации в отношении банковской секретности и транспарентности финансовых трансакций.

Острота этой проблемы как с экономической, так и с моральной точки зрения дала основание Папе Римскому Бенедикту XVI заявить, что он лишит финансовые оффшоры своего благословения. В официальном документе папского «Совета справедливости и свободы», обнародованном по итогам Международной конференции по финансированию развития в Дохе (29 ноября—2 декабря 2008 г.), отмечается, что оффшорные рынки связаны с нелегальными прибылями. Оффшоры проводили неразумную финансовую политику, которая в итоге привела к нынешнему финансовому кризису. Предоставляя возможности для сокрытия налогов, они спровоцировали гигантский отток капиталов, нанесли громадный ущерб бедным странам и поэтому должны быть закрыты.

Усиление внимания к оффшорам связано и с чисто российскими реалиями. Кризис спровоцировал утечку капитала из страны: начиная с августа 2008 г. тренд чистого притока капитала (хотя его замедление наблюдалось и в первой половине 2008 г.) сменился на его отток. Если в 2007 г. чистый приток капитала в Россию составил 83,1 млрд долл., то в августе 2008 г. его отток был около 5 млрд, в сентябре примерно 25 млрд и в октябре — уже порядка 50 млрд долл. Можно с большой долей уверенности утверждать, что значительная часть этого оттока приходилась на оффшорные и тесно связанные с ними (спарринг-оффшорные) юрисдикции (см. ниже). Об этом, в частности, свидетельствуют данные по текущим прямым инвестициям небанковских корпораций из России за рубеж в еще спокойном 2007 г. Из вывезенных ими 46,3 млрд долл. на Кипр приходилось 15,3 млрд, на Нидерланды — 12,7 млрд, на Бермуды — 2,7 млрд и на Великобританию — 2,4 млрд, а в сумме — 33,1 млрд долл., или более 71% всех инвестиций.

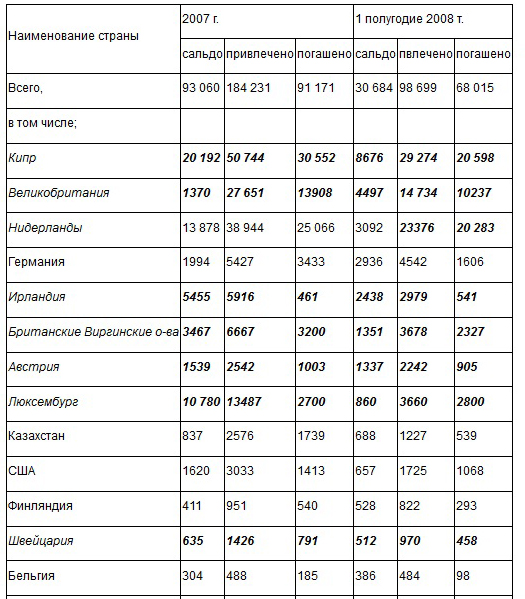

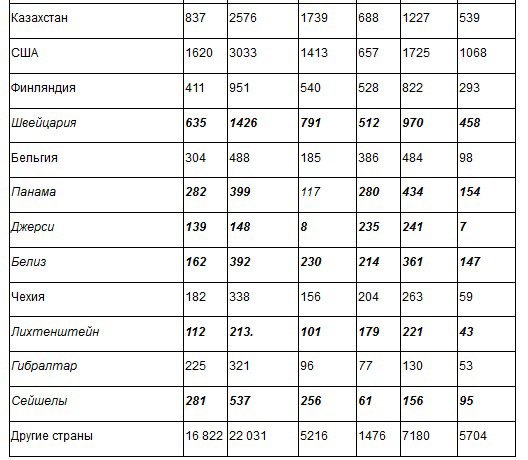

Настораживают и перспективы погашения огромной внешней задолженности российских корпораций и банков. Эта проблема, обострившаяся в условиях кризиса, также имеет непосредственное отношение к оффшорам. Как известно, государство выделило 50 млрд долл. Внешэкономбанку для оказания помощи корпоративным структурам в погашении их внешней задолженности. В то же время в ее формировании заметную роль сыграли кредиты и ссуды, поступившие из оффшорных и спарринг-оффшорных юрисдикции (см. табл.). Здесь мы наблюдаем картину, сходную с поступлением по странам иностранных инвестиций в Россию в целом. Дело в том, что значительная часть этих инвестиций осуществляется в форме кредитов и ссуд, на которые в 2007 г. приходилось почти 70% всех иностранных инвестиций, в то время как на ПИИ — лишь 30%. Это объясняется сохраняющейся озабоченностью реальных иностранных инвесторов и «зарубежных» инвесторов российского происхождения по поводу сохранности своих инвестиций, так как использование различных форм кредита позволяет лучше защитить их с помощью международных судов при неблагоприятном для инвестора стечении обстоятельств. В некоторых случаях определенную роль играет возможность уменьшить налогооблагаемую в России прибыль за счет вычета затрат на обслуживание кредитов.

Как видно из данных таблицы, из 93 млрд долл., на которые в 2007 г. увеличилась задолженность нефинансовых бизнес-структур, почти 70 млрд долл. (около 3/4) приходится на оффшорные и спарринг-офшорные юрисдикции. Хотя темпы прироста задолженности в первом полугодии 2008 г. несколько замедлились, данная тенденция сохранилась. При этом, исходя из географии привлеченных в Россию средств по ссудам и займам из-за рубежа, обратный поток по их погашению будет связан с теми же офшорными и спарринг-офшорными юрисдикциями. Здесь возникают вопросы иного плана. Насколько вообще оправданно помогать из госрезервов компаниям, конечные бенефициары которых занимались минимизацией налогообложения с использованием офшоров и тем самым не содействовали в полной мере пополнению этих резервов?

Таблица

Формирование внешнего долга небанковских корпораций Российской Федерации по ссудам и займам за 2007 г. и 1 полугодие 2008 г. (млн долл.)*

* Курсивом выделены оффшорные и спарринг-оффшорные юрисдикции.

Источник: данные ЦБ России

Конечно, было бы неправильным утверждать, что все капиталы, проходившие через офшоры в Россию и из России, исключительно российского происхождения. Не секрет, что некоторые крупные западные компании размещали в России средства через оффшоры. Кроме того, значительная часть средств поступала из чисто офшорных стран. И все же в государственной антиофшорной политике необходимо учитывать особенности формирования корпоративной внешней задолженности. При этом отметим, что использование оффшоров российским бизнесом не только имеет негативные последствия, но и свидетельствует о его усиливающейся интеграции в мировую экономику, выступая элементом глобализации.

Трансформация оффшорного бизнеса

В постсоветской России зарубежные офшоры играют важную и далеко не однозначную роль. Их стали использовать еще во времена СССР, но настоящий расцвет офшорной деятельности произошел под влиянием рыночных реформ. В целом можно выделить три этапа в развитии российских внешних офшоров:

— советский этап до начала трансформационных процессов 1990-х годов;

— этап дикого развития офшорного бизнеса, который начался с распада СССР и продлился примерно до конца 1990-х годов;

— этап трансформации оффшорного бизнеса с начала 2000-х годов.

Питательной средой для отечественных оффшоров стал вывоз капитала сперва из СССР, а затем — из России. В основном это была нелегальная утечка капитала, полученного с нарушением действовавших законов: в лучшем случае только уведенного от налогообложения, а в худшем — прямого криминального происхождения. В то же время был незначительный поток и легального капитала, который законным или незаконным путем направлялся в зарубежные оффшоры. В советское время они использовались и государственными структурами для страхования экономических рисков и в политических целях (знаменитая FIMACO, зарегистрированная в 1990 г. на о. Джерси, судовладельческие компании, созданные «Соврыбфлотом» и «Совкомфлотом», кипрские и другие оффшорные компании, финансировавшие зарубежные компартии, и т. п.).

На современном этапе наблюдается существенная трансформация оффшорного бизнеса. Если в 1990-е годы главной задачей регистрации оффшорных компаний было сокрытие вывезенных из России капиталов, то в 2000-е годы явно наметилась устойчивая тенденция к увеличению доли официального вывоза капитала частным сектором в оффшоры.

Во-первых, это связано с возросшим разнообразием мотивов использования оффшоров. Во-вторых, в 2000-е годы в связи с расширением зарубежной экспансии российского бизнеса все отчетливее стала проявляться тенденция задействования оффшоров в качестве органичных элементов российских холдингов в целях легальной минимизации налогообложения, а также для повышения эффективности управления их хозяйственной деятельностью в России и за рубежом.

Современные оффшоры обеспечивают более привлекательные условия работы (понятные «правила игры», развитые рыночные институты, доверительное отношение иностранных инвесторов, страховка от политических рисков и т. п.), что привлекает не только частные компании, но и государственные корпорации. Последние стали активно использовать зарегистрированные в оффшорных юрис-дикциях подразделения (прежде всего инвестиционно-финансовые и трейдерские).

Данные изменения оффшорных стратегий отражают появление новых целей у нарастившего «финансовые мускулы» российского бизнеса. Он стремится не только к налоговой минимизации, но и думает о новых слияниях и поглощениях, а также о привлечении международных инвесторов путем выпуска облигаций, проведения IPO на западных биржах и других международных операций, что выгоднее осуществлять через компании, инкорпорированные в зарубежных оффшорах.

По оценкам Московской школы управления «Сколково», из 630 дочерних компаний и филиалов, которые в 2006 г. имели за рубежом 25 самых крупных по размерам зарубежных активов российских ТНК, 156 (25%) расположены в оффшорных юрисдикциях.

Следуя мировым тенденциям, российский оффшорный бизнес все в большей мере стал использовать не отдельные оффшорные компании, а целые оффшорные финансовые (финансово-производственные) сети, обеспечивающие минимизацию налогообложения и достижение других конкретных целей развития бизнеса, которых нельзя добиться другим путем. Эти сети основываются на связке классических оффшоров (часто их цепочки) и респектабельных государств (спарринг-оффшорных юрисдикции), где существуют возможности учреждения компаний, которые при определенных условиях не подпадают под преобладающие для местного бизнеса неоффшорные правила налогообложения.

В условиях усиления глобального давления международного сообщества на оффшоры в последнее время особую роль приобретает престижность юрисдикции инкорпорации бизнес-структур. Хорошая репутация с точки зрения современных требований позволяет добшься более выгодных условий от зарубежных торговых партнеров (линии товарного кредита и т. д.) и от финансовых институтов (более низкие проценты по кредиту и более длительные сроки финансирования). Так, зарубежные страховые компании не будут страховать фирмы из тех безналоговых зон, где трудно получить достоверную информацию об их финансовом состоянии для оценки финансовых рисков.

Как правило, в оффшорных финансовых сетях с учетом существующих соглашений об избежании двойного налогообложения (СИДН) между престижными странами и классическими оффшорами задействовано не меньше трех-четырех компаний, которые обеспечивают легитимность оффшорных сетей. Входящая в такую сеть оффшорная компания может как выполнять функции фокусного центра, принимая на себя стратегическое управление группой размещенных в различных юрисдикциях компаний, так и быть отдельным звеном, свобода действий которого ограничена в рамках общей стратегии развития сети. Однако оффшорные компании обычно являются центрами аккумулирования прибыли всех участников сети. В свою очередь, регистрируемые в респектабельных юрисдикциях звенья оффшорных финансовых сетей становятся своеобразными защитными «ширмами» (иногда их еще называют «прокладками») между российскими резидентами и классическими оффшорами.

Создание оффшорных финансовых сетей — одна из важных тенденций развития современного глобализирующегося бизнеса и главный мотив международного налогового планирования. Характерными примерами спарринг-оффшорных юрисдикции, включаемых в финансовые сети, служат Нидерланды или Великобритания, в которых регистрируются компании, работающие в связке с оффшорными.

Так, в Нидерландах в 2006 г. насчитывалось около 20 тыс. так называемых «почтовых компаний», которые не имеют какого-то существенного коммерческого присутствия в стране. Бенефициарами 43% из них являлись фирмы из традиционных «налоговых гаваней» — Нидерландских Антильских островов, Британских Виргинских островов (БВО), Каймановых островов, Кипра, Швейцарии. Кроме того, в стране имелось 12,5 тыс. специальных финансовых компаний (Special Financial Institutions — SFI), через которые, по данным Центрального банка Нидерландов, в 2002 г. прошло 3600 млрд евро, что в 8 раз превышало ВВП страны. В середине 2000-х годов в стране также насчитывалось 42 тыс. финансовых холдингов, 5,8 тыс. из которых управлялись трастовыми компаниями. Тем не менее почти все официальные международные и национальные институты не считают Нидерланды оффшором.

На эту страну в конце 2007 г. приходилось 23,1% всех накопленных внешних инвестиций России, что ставило ее по этому показателю на второе место после оффшорного Кипра (33,1%). Характерно, что согласно данным Голландского статистического бюро, учитывающего только реально ввезенные товары, в 2005 г. импорт Нидерландов из России был в 2,5 раза меньше, чем экспорт из России в Нидерланды, по данным Росстата. Объяснение этому феномену может быть только одно: голландские компании были использованы по агентским схемам оффшорными трейдерами в качестве закупочных с целью минимизации налогообложения.

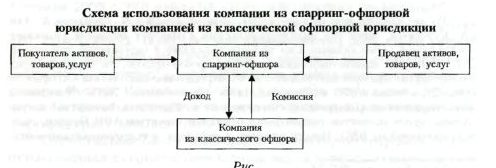

Кроме Нидерландов и Великобритании к спарринг-оффшорным юрисдикциям могут быть отнесены Канада, Дания, Франция, Исландия, Испания, Италия, Австрия, Греция, Новая Зеландия, США, Люксембург, Ирландия, Португалия и многие другие государства. В этих государствах (или их отдельных территориально-административных единицах) корпоративное законодательство при определенных условиях (например, при получении доходов из-за рубежа) предоставляет льготы по налогообложению. При этом фактор льгот, играющий важнейшую роль в формировании оффшорных финансовых сетей, в некоторых ситуациях может не приниматься во внимание, так как практически в любой стране можно зарегистрировать компанию, работающую в связке с оффшорной, например, в качестве агента на комиссии. И эта компания будет платить налоги только с комиссионных, которые можно целенаправленно занизить (см. рис.).

Часто оффшорные финансовые сети формируются на основе цепочки компаний, зарегистрированных в классических и так называемых «мягких» оффшорах.

Например, кипрская оффшорная компания Mountrise Ltd контролирует 75,88% акций «Челябинского трубопрокатного завода» (ЧТПЗ), который владеет контрольным пакетом «Первоуральского новотрубного завода». В свою очередь, Mountrise Ltd контролируется через цепочку из двух оффшорных компаний (Nendo Assets Ltd и Arbordeen International Ltd) из менее престижной оффшорной юрисдикции — БВО — группой физических лиц».

Похожая схема используется и быстро развивающимся металлургическим холдингом «Металлоинвест». Его совладельцами наряду с кипрским оффшором Gallagher Holdings Ltd А. Усманова (50% акций) являются еще две кипрские компании — Seropaem Holdings Ltd (30% акций) и Coalco Metals Ltd (20% акций). Первая принадлежит зарегистрированной в Белизе Galway Holdings Ltd (владелец — А. Скоч), вторая — компании из БВО Coalco International Ltd (владелец — В. Анисимов).

Сложная структура собственности характерна для компании «Базовый элемент» (Basic Element), контролируемой О. Дерипаской. По данным на конец 2007 г., джерсийская компания Basic Element на 100% принадлежала зарегистрированной на БВО A-Finance, бенефициаром которой является О. Дерипаска. Самой Basic Element напрямую или опосредованно принадлежат контрольные пакеты акций компаний машиностроительного сектора («Русские машины», группа ГАЗ, «Авиакор» и т. п.), 46% акций кипрской Valtoura Holdings Ltd (владеет кипрской компанией Rasperia Trading Ltd — покупателя акций строительных компаний Hochtief и Strabag). Оставшуюся долю в Valtoura Holdings контролирует A-Finance. Basic Element также обладает 25% акций компании En+ Group (остальные акции находятся в собственности A-Finance), которой принадлежат 56% акций UC Rusal, «Евросибэнерго», Объединенная нефтяная группа, Salamon Enterprises и ряд других активов.

Подчеркнем, что оффшорные финансовые сети достаточно гибки и динамичны, их состав может постоянно меняться, что является их важным преимуществом. В то же время информация о структуре таких сетей редко становится достоянием общества. Исключения здесь в основном связаны с обязательностью публикации сведений обо всех аффилированных компаниях и лицах при выходе холдинга на международные финансовые рынки при размещении облигационных займов, проведении IPO. Но есть и «сюрпризы». Одним из них стала информация, размещенная на сайте холдинга «Альфа-групп».

Из нее следует, что «Альфа-групп», которой владеют М. Фридман, Г. Хан и А. Кузьмичев, через ряд зарегистрированных в оффшорах компаний управляет разветвленной сетью активов. Сам холдинг управляется материнской структурой CTF Holding Ltd, зарегистрированной в гибралтарском оффшоре. Эта компания через цепочку других оффшоров контролирует 25,0% нефтедобывающего актива «Альфы» — ТНК—BP, а также 43,5% «Киевстара», 44,0% «Вымпелкома», 25,1% «Мегафона», сети супермаркетов «Пятерочка», «Перекресток» и «Карусель». Банковский бизнес «Альфа-групп» полностью подконтролен оффшорной структуре ABH Holding, зарегистрированной на БВО. Иными словами, и нефтяной, и телекоммуникационный, и банковский бизнесы М. Фридмана и партнеров построены в форме разветвленных оффшорных финансовых сетей.

По нашим оценкам, владельцами не менее 70 — 80% крупных отечественных частных компаний де-юре являются оффшорные структуры, использующие для контроля над российскими активами разветвленные сети аффилированных компаний.

Влияние оффшорных финансовых сетей на развитие российской экономики

Оффшорные финансовые сети вряд ли получили бы такое распространение, если бы не давали большого экономического эффекта и других преимуществ бизнесу отдельных частных инвесторов. Не будем останавливаться на нелегальных выгодах, так как мотивы такой деятельности очевидны. Перечислим основные мотивы при легальном использовании оффшорных и спарринг-оффшорных юрисдикции в произвольном порядке, поскольку приоритетность мотивов у разных потребителей оффшорных услуг сильно различается, а кроме того, при выстраивании оффшорных сетей бизнес обычно руководствуется несколькими мотивами: налоговая оптимизация; владение активами; управление активами; продажа активов; хранение богатства; сокрытие информации об истинных участниках сделки или владельцах собственности; создание оффшорных трейдеров, которые с помощью трансфертных цен становятся центрами концентрации прибыли; использование для международных инвестиций и осуществления зарубежной экспансии; привлечение инвестиций путем размещения акций и долговых ценных бумаг на иностранных фондовых рынках; инвестирование в Россию; диверсификация рисков и т. п.

Налоговое планирование с использованием оффшоров — это традиционный мотив, который практически всегда сопровождается другими причинами. На основе заключенных Россией с зарубежными странами СИДН предприниматели получают легальные возможности облегчить налоговое бремя, тем самым увеличивая доходы от своего бизнеса. На 1 января 2008 г. РФ имела 68 таких действующих соглашений.

Владение активами через компании, зарегистрированные в оффшорных юрисдикциях, позволяет предпринимателям быть более уверенными в их защищенности в условиях проведения неоднозначной государственной политики в этой области на протяжении всей новейшей истории России. Российскому бизнесу понятны стабильные «правила игры», а развитые юридические институты в оффшорах создают комфортную среду для бизнеса.

Отечественные бизнесмены предпочитают структурировать активы путем создания холдингов, центральные звенья которых инкорпорируются в оффшорных юрисдикциях. Так, консолидация активов в России и передача их под контроль оффшорной компании облегчают их реализацию, поскольку позволяют продавать не сами активы непосредственно, а владеющую ими через российскую структуру оффшорную компанию. Ее покупатель не обязан предлагать другим акционерам — собственникам части активов выкупить их доли, если это не оговорено особо в уставе соответствующей российской бизнес-структуры. Использование оффшоров при структурировании бизнеса не только усиливает правовую защищенность активов, но и повышает их международную привлекательность. Поэтому иностранные инвесторы предпочитают вкладывать средства в Россию путем покупки актива, владельцем которого является зарегистрированная в оффшорной юрисдикции компания.

Оффшорные компании дают возможность сохранить в тайне реальных участников таких сделок, особенно если речь идет о среднем и малом бизнесе и относительно небольших объектах поглощения. Кроме того, как показал опыт экспансии российского бизнеса в страны СНГ, в оффшорных схемах могут быть заинтересованы старые владельцы собственности — представители национальных элит, которые сами владели ею через оффшорные компании. Информация же об участниках крупных сделок рано или поздно становится публичной.

С помощью оффшорных компаний устанавливается контроль над активами, консолидируемыми в результате международных слияний и поглощений. При этом, например, компании, зарегистрированные в странах—членах ЕС, имеющих льготный режим налогообложения, позволяют легче преодолевать различные региональные интеграционные барьеры на пути проникновения капиталов из третьих стран.

Оффшорные компании, в которых консолидируются российские активы, часто используются для получения дополнительных источников финансирования за счет размещения на зарубежных рынках акций и корпоративных облигаций. Так, в 2006 г. из проведенных в России 21 IPO в шести случаях российские активы регистрировались под юрисдикцией Голландии или Люксембурга, а затем акции таких «компаний-масок» размещались на Лондонской фондовой бирже.

С помощью оффшорных компаний на родину частично возвращаются ранее вывезенные капиталы. В 2007 г. почти 75% всех иностранных инвестиций поступило в Россию из различных оффшорных юрисдикции (Кипра, Британских Виргинских островов, Люксембурга, Швейцарии, Ирландии) или из стран, компании которых задействованы в различных схемах с оффшорными фирмами (Нидерланды, Великобритания). По оценке Минэкономразвития, сделанной в середине 2007 г., почти 27% притока инвестиций в страну обеспечили репатриированные из-за рубежа капиталы российских компаний, очевидно ранее просто выведенные из-под национального налогового контроля в оффшоры.

Использование оффшорных финансовых сетей российским бизнесом оказывает определенное положительное влияние на развитие отечественной экономики в целом. Например, подобные стратегии повышают конкурентоспособность компаний и фирм в национальной и мировой экономике, создают условия для диверсификации инвестиций, расширения доступа к внешнему финансированию, побуждают облегчать общее налоговое бремя. Они уменьшают риски экспроприации для инвесторов и лучше обеспечивают права собственности, что, в свою очередь, стимулирует экономическую активность в России. Это отвечает национальным интересам страны.

Вместе с тем создание оффшорных сетей связано с утечкой капиталов из России и сокращением налоговой базы бюджета. При этом речь может идти о: а) легальном сокращении налоговых доходов в связи с либерализацией режима трансграничного перемещения инвестиций и использованием СИДН; б) целенаправленной передаче части налоговых доходов в формально иностранные компании, зарегистрированные в оффшорных юрисдикциях; в) нелегальном уходе от налогов в результате утечки капиталов из России, в том числе преступных доходов.

Масштабы легальной минимизации налогов оценить весьма непросто. Аналогичные данные по зарубежным странам довольно условны; они, как правило, включают оценки по легальному и нелегальному уходу от налогов.

Так, организация Tax Justice Network в докладе «Цена оффшоров» оценивает налоговые потери оншорных стран, концентрирующиеся в оффшорных юрисдикциях, в сумму около 255 млрд долл. в год. Как считает Р. Ави-Йонах, налоговые потери бюджета США от использования корпорациями схем с оффшорными юрисдикциями составляют 50 млрд долл. ежегодно. По мнению министра финансов Германии П. Штайнбрюка, уклонение от налогов ежегодно обходится Германии примерно в 30 млрд евро. В целом же ЕС, возможно, недосчитывается 100 млрд евро ежегодно.

Можно предположить, что и для России масштабы легального уменьшения налоговых выплат в результате создания формальных и неформальных оффшорных финансовых сетей весьма значительны. Так, использование оффшорного трейдера для экспорта российской нефти Gunvor, зарегистрированного в кантоне Цуг в Швейцарии, по нашим оценкам, стоило российскому бюджету как минимум 1 — 1,5 млрд долл. Между тем этой оффшорной компании поставляют нефть государственная «Роснефть» и «дочка» «Газпрома» «Газпром нефть».

Использование трансфертных цен для уменьшения налогооблагаемой прибыли в России (покупка оффшорным трейдером у российского предприятия продукции по заниженной цене и ее продажа на мировом рынке по нормальной) было главным обвинением, предъявленным летом 2008 г. компании «Мечел», которая экспортировала сырье через свою дочернюю компанию в Швейцарии, продавая ей коксующийся уголь по цене почти в 4 раза ниже, чем на внутреннем рынке (1,1 тыс. руб. за 1 т против 4,1 тыс. руб. за 1 т соответственно).

Огромные налоговые недоимки связаны со сменой собственника активов. Как заявил в ходе конференции «Московский бизнес-диалог» в ноябре 2006 г. тогдашний руководитель ФСФР России О. Вьюгин, 80% сделок по продаже российских активов на фондовом рынке проходит через оффшоры, в результате бюджет теряет миллиарды долларов налогов. По его мнению, если центром принятия решения о сделке является Россия, то такие операции надо облагать налогами по российским законам.

Одной из крупнейших подобных сделок стала покупка в 2005 г. «Газпромом» нефтяной компании «Сибнефть» за 13 млрд долл. По использованной схеме «Газпром» перечислил пяти иностранным оффшорам, контролируемым зарегистрированной в Лондоне компанией Millhouse Capital UK Limited (фактическим владельцем продававшихся акций «Сибнефти»), около 10 млрд долл. примерно за 56% акций (из купленных 72,7% акций), а остальные 3 млрд долл. (за 16,7% акций) оплатила тем же оффшорам его голландская «дочка» Gazprom Finance В. V. То есть это была сделка между иностранными компаниями. Описанная сделка «породила» другую крупную трансграничную операцию, которая также обошла стороной российский бюджет. Речь идет о приобретении Р. Абрамовичем за сумму около 3 млрд долл. 41,34% акций металлургического холдинга «Евраз групп», который контролируется люксембургской Evraz Group S. А. Основные активы «Евраза» на тот период располагались в России: Нижнетагильский, Западно-Сибирский, Новокузнецкий метком-бинаты, Качканарский ГОК и некоторые другие. Эта сделка тоже осуществлялась по схеме с участием только иностранных оффшорных компаний. В ее рамках основные акционеры Evraz Group передали 82,67% его акций от зарегистрированной на Кипре оффшорной компании Crosland Global Ltd кипрскому оффшору Lanebrook Ltd. Затем 50%-ная доля Lanebrook была продана оффшорной компании Greenleas International Holdings Ltd, действовавшей в интересах Millhouse Capital.

СИДН с оффшорными юрисдикциями позволяют экономить и на налогообложении дивидендов. Так, согласно подобному соглашению с Кипром (п. 2 ст. 10), где расположено до 25 тыс. компаний, контролируемых российским капиталом, дивиденды могут облагаться налогом в размере, не превышающем 5% общей суммы дивидендов, если лицо, имеющее фактическое право на дивиденды, прямо вложило в капитал компании сумму, эквивалентную не менее 100 тыс. долл. Для сравнения: налоги на дивиденды, выплачиваемые инкорпорированными в России компаниями, составляют для резидентских компаний 9%, для иностранных — 15%.

Большие потери связаны и с неуплатой личных налогов в российский бюджет. Косвенно об этом можно судить по оценкам экспертов известной консалтинговой компании Boston Consulting Group: стоимость принадлежащих российским миллионерам финансовых активов, размещенных в оффшорах, на конец 2007 г. составляла 32% общей стоимости всех их активов. По данным швейцарского Национального банка, на конец 2007 г. на счетах граждан, компаний и банков из России в стране хранилось 31,6 млрд швейцарских франков (более 25 млрд долл.), из которых 13,8 млрд относятся к банковским активам и 17,5 млрд — к другим обязательствам банков перед клиентами (вклады до востребования и срочные вклады), в то время как на накопительных и текущих счетах было размещено всего 42 млн швейцарских франков. Эти данные не учитывают компании, которые фактически аффилированы с российскими фирмами и обслуживают российские финансовые потоки, но инкорпорированы в зарубежных странах.

Оффшорные юрисдикции стали удобным местом хранения крупных частных состояний. При этом обычно используются трастовые оффшорные компании, которые в соответствии с англосаксонским правом основаны на так называемом разделении прав собственности. Это обеспечивает освобождение реального владельца от уплаты налогов на прирост основного капитала и наследование.

Существенны потери от использования оффшоров и с точки зрения утечки криминальных капиталов, то есть от нелегальной минимизации налогов. Например, оффшоры широко применяются для получения выплат по НДС по притворным сделкам.

По оценкам главы ЦБ РФ С. Игнатьева (февраль 2007 г.), объем фиктивных банковских операций составляет 1,5—2 трлн руб. в год (около 7% ВВП), а потери бюджета — 500 — 800 млрд руб., до 4 млрд долл. ежемесячно утекает в оффшорные компании через фирмы-«однодневки». Среди сомнительных операций с оффшорами — схемы лжеимпорта и лжеэкспорта, ложного перестрахования, переводы по фиктивным операциям с ценными бумагами и т. п.

Использование оффшоров ведет не только к налоговым потерям, но и к серьезным структурным деформациям. Один из самых ярких примеров здесь — ситуация с морскими судами и перевозками.

Если в 1992 г. под российским флагом бороздили моря и океаны 1080 судов, то на 1 января 2003 г. их осталось всего 209 общим дедвейтом 2,6 млн т. На момент распада СССР союзный флот был четвертым по величине в мире. Он состоял из 15 тыс. судов, приписанных к 17 пароходствам, с суммарным дедвейтом 18 млн т. В 1990 г. удельный вес судов под иностранными флагами составлял 18% от общего объема тоннажа России, а в 2003 г. — уже 58%. Из 211 судов, построенных для российских судовладельцев в 1992—2004 гг., более 90% имеют иностранный флаг. Соответственно снижалась доля отечественного флота в перевозках российских внешнеторговых грузов под флагом России. В 2001 г. она составила всего 4%, тогда как в 1980-е годы — более 60%.

Негативные последствия как от легального, так и от криминального использования оффшоров обусловливают необходимость проведения политики, жестко ограничивающей их отрицательное влияние на развитие национальной экономики. В последние годы такую антиоффшорную политику проводят все оншорные страны и международные организации, занимающиеся вопросами обеспечения стабильного развития мировых финансов и борьбой с отмыванием преступных доходов и финансированием терроризма. Потребность в ней еще более усилилась в связи с разразившимся в 2008 г. глобальным финансовым кризисом, перекинувшимся и на российскую экономику.

Повышение эффективности антиоффшорной политики

Принятые в последние годы меры антиоффшорной политики можно разделить на поощрительные, или стимулирующие, и запретительные, или карательные.

К поощрительным мерам следует отнести амнистию капитала, проведенную в России с 1 марта 2007 г. до 1 января 2008 г. Однако больших результатов она не дала. По информации Федерального казначейства, за указанный период физические лица легализовали доходы на сумму 28,2 млрд руб., то есть доход бюджета составил 3,7 млрд руб. Для сравнения: в Казахстане в результате продолжавшейся в течение 20 дней амнистии капиталов было легализовано 480 млн долл., или 2% ВВП страны. В 1988 г. ирландцы легализовали 1,5 трлн долл., в 1998 г. турки — 20 млрд долл.

Отмена в 2007 г. ввозной таможенной пошлины для судов, вносимых в Российский международный судовой реестр, должна увеличить их регистрацию под российским флагом.

Стимулировать отказ от использования оффшорных схем были призваны поправки в Налоговый кодекс РФ, предусматривающие освобождение от налогов с 1 января 2008 г. дивидендов от стратегического участия материнской компании в капитале «дочки». Данная льгота не распространялась на «дочек», расположенных в списке оффшорных зон Минфина России (13 ноября 2007 г.), что должно было побуждать добросовестных налогоплательщиков ограничивать использование оффшорных методов ведения бизнеса и стимулировать создание холдингов с центрами управления в России. Однако эта мера оказалась недостаточно эффективной. И вряд ли здесь решающую роль сыграли ограничения по применению этой нормы: стратегическим считается такое участие, когда его доля составляет не менее 50% и «стоит» не менее 0,5 млрд руб. Сейчас готовятся новые налоговые поправки, предусматривающие значительную либерализацию этих ограничений — отмену минимальной стоимости пакета акций, снижение величины пакета с 50 до 25%, правда при условии, что получатель дивидендов владеет пакетом акций иностранной компании не менее 1 года. В связи с необходимостью преодоления последствий финансового кризиса предусматривается снижение ряда налогов, что теоретически должно уменьшить заинтересованность в использовании зарубежных оффшорных юрисдикции в некоторых схемах минимизации налогообложения.

Однако предпочтение в современной политике российского правительства отдается карательным мерам. Так, Федеральная налоговая служба намерена планомерно разрушать схемы оптимизации налогообложения, пересматривать СИДН с оффшорными территориями и вводить в практику соглашения ФНС с крупными компаниями о принципах ценообразования.

С 1 января 2008 г. в Налоговый кодекс РФ введена норма, обязывающая доплатить в российский бюджет налог на прибыль с сумм, сэкономленных за счет более низких ставок страны регистрации, если налогообложение прибыли там ниже, чем % от действующей в России (24% в 2008 г.). Однако для применения этой нормы нужно доказать, что оффшорная компания аффилирована с российской материнской фирмой, то есть выявить их реальных бенефициаров, на что российские компании идут весьма неохотно. В данной области полезны договоры об обмене информацией, необходимой для идентификации акционеров оффшоров и расчета полученного ими дохода. Сейчас акцент в антиоффшорной политике смещается именно на обеспечение прозрачности ведения бизнеса и обмена информацией.

В настоящее время Россия имеет соглашения с 33 странами в области противодействия легализации доходов, полученных преступным путем. Росфинмониторинг обменивается сведениями о подозрительных финансовых операциях с подразделениями финансовой разведки (ПФР) 90 стран. За год в его адрес поступает в среднем около 400 первичных информационных запросов из-за рубежа и столько же запросов направляется в другие ПФР. В частности, в ноябре 2008 г. был подписан Меморандум о взаимопонимании между ФСФР России и Комиссией по ценным бумагам и биржевым операциям Кипра, который, при наличии политической воли, открывает возможность получения данных об уходе от налогов и о реальных собственниках зарегистрированных там многочисленных оффшорных компаний российского происхождения.

Вместе с тем существующие возможности в данной сфере используются далеко не полностью. Многие эксперты считают, что из-за недостаточного участия в международном налоговом сотрудничестве мы лишены преимуществ, которыми обладают налоговые органы других стран в борьбе с неуплатой налогов и манипулированием крупными налогоплательщиками различиями налоговых условий деятельности в разных юрисдикциях. Такое положение необходимо изменить, тем более что Россия в ближайшее время собирается вступить в Форум финансовой стабильности (Financial Stability Forum, FSF), который в своей деятельности уделяет много внимания мерам по обеспечению стабильности финансовых рынков, в том числе расширению межгосударственного сотрудничества в области обмена финансовой информацией между отдельными участниками финансовых трансакций.

Важным направлением антиоффшорной политики должна стать более решительная борьба с фирмами-«однодневками», которые активно используются для вывоза капитала в зарубежные оффшоры и уклонения от уплаты налогов. Здесь требуется ужесточение контроля за трансфертными ценами, с помощью которых крупные компании могут переносить центры прибыли в фирмы-«однодневки» и оффшорные юрисдикции. В этой связи отметим опыт Казахстана, где с 1 января 2009 г. вводится новый закон «О трансфертном ценообразовании», который лишит экспортеров возможности занижать свою прибыль за счет использования оффшорных схем.

Другая важная новация: Минфин готовит поправки к закону об организации страхового дела, запрещающие перестраховывать риски в компаниях, зарегистрированных в оффшорных зонах, в случае, если у них нет международного рейтинга.

Определенную роль в ограничении использования оффшорных финансовых сетей могло бы сыграть законодательство, регулирующее приток в Россию иностранных инвестиций, прежде всего в топливно-сырьевые отрасли. Как известно, в апреле 2008 г. был принят закон «О порядке осуществления иностранных инвестиций в хозяйственные общества, имеющие стратегическое значение для обеспечения обороны страны и государства», охватывающий 42 стратегических вида деятельности. Он запрещает иностранцам покупать пакеты в 50% (25%, если в компании-инвесторе есть доля, принадлежащая иностранному государству), а для инвестиций в стратегические добывающие отрасли — соответственно в 10% (5%) и более акций таких предприятий. Правда, закон не имеет обратной силы, то есть не распространяется на ранее осуществленные инвестиции.

Установление определенных норм участия иностранных инвесторов в разработке природных ресурсов на участках недр федерального значения не закрывает им путь к инвестициям в топливно-сырьевые отрасли (равно как и в другие охваченные данным законом сферы). Нововведения в законодательство предусматривают, что иностранная компания, желающая превысить разрешенную законом об иностранных инвестициях в стратегических областях квоту по владению акциями предприятия, относящегося к числу стратегических, должна обратиться в Федеральную антимонопольную службу, а окончательное решение примет через 3—6 месяцев комиссия во главе с премьер-министром.

Очевидно, преимуществом в получении указанных разрешений будут пользоваться игроки, имеющие хорошую международную репутацию. Оффшорные же компании могут быть отлучены от прямого доступа к таким месторождениям. При этом введение хотя бы и очень жестких, но четких «правил игры» будет способствовать пересмотру стратегий российских корпораций в отношении оффшоров при структурировании своей собственности.

С данной проблемой уже столкнулся «Базовый элемент», который хочет приобрести через свою оффшорную «дочку» Ел+ Group компанию «РуссНефть», ведущую добычу нефти на имеющем стратегическое значение Варьеганском месторождении.

В конце 2008 г. правительство заявило об ужесточении контроля за средствами, выделенными государством в качестве антикризисной помощи, чтобы пресечь их конвертацию в валюту и вывод из России. Вместе с тем оно не воспользовалось складывающейся ситуацией для повышения эффективности антиоффшорной политики. Например, предоставление такой помощи могло быть обусловлено требованием как минимум раскрытия информации о реальных бенефициарах компаний, получающих госсредства, а как максимум — перенесения центров концентрации их прибылей в Россию. На деле же многие кредиты были выданы компаниям, которые контролируются фирмами, зарегистрированными в оффшорных юрисдикциях.

Все перечисленные выше меры и рекомендации, несомненно, могут способствовать активизации борьбы с незаконным вывозом капитала из России и легальным уходом от налогов через оффшоры. Однако пока сложно предсказать, каковы будут реальные результаты подобных новаций. С одной стороны, многое зависит от последовательности действий правительства, к тому же такая политика может свестись к выборочному применению новых законов. С другой стороны, бизнес очень быстро находит меры противодействия невыгодным ему новациям.

Кроме того, здесь одной даже самой эффективной антиоффшорной политики мало; необходима совокупность нескольких важнейших экономических и политических условий. В их числе можно назвать наличие политической воли и последовательности в проведении рассматриваемой политики, так как она затрагивает интересы многих влиятельных граждан страны; взвешенное сочетание карательных и поощрительных инструментов в экономической политике и юридической практике; осуществление целого ряда реформ, направленных на улучшение общего инвестиционного климата в России, включая совершенствование налоговой политики, снижение административных барьеров и создание других благоприятных условий для ведения бизнеса в стране, альтернативных оффшорным; качественное изменение общественного сознания (успешное противодействие оффшорной практике не совместимо с правовым нигилизмом) и т. п.

Иными словами, дело не только в антиоффшорной политике, которую, несомненно, необходимо совершенствовать с учетом международного опыта, но и в общих подходах к реализации экономической и социальной стратегии развития России в целом. Именно от ее направленности и эффективности в решающей степени будет зависеть, станут ли оффшорные финансовые сети одним из инструментов повышения международной конкурентоспособности российского бизнеса или останутся преимущественно каналами трансграничной миграции налоговых доходов и утечки капиталов.

Источник: Экономический портал