Дорогой доллар: по ком звонит колокол валютной войны?

ФРС США делает ставку на постепенное увеличение курса доллара, чтобы «приручить» Китай и ослабить страны ОПЕК.

«Печатай или уйди со сцены». Этот слоган негласно объяснял политику глобальных эмиссионных центров с 2008 года, когда экономика планеты обвалилась под натиском «финансового цунами», которое было спровоцировано жадностью американского рынка ипотеки. Федеральная резервная система США, Народный банк Китая, Банк Англии, Европейский центральный банк, Банк Индии и Банк Японии запустили печатный станок на полную мощность в надежде сохранить или (при позитивном сценарии) расширить свое присутствие в мировом хозяйстве. В декабре 2008 года, спустя три месяца после краха инвестиционного банка Lehman Brothers, валютный регулятор приблизил ставку рефинансирования к нулю, чтобы восстановиться раньше своих зарубежных визави и преодолеть 10%-ю безработицу. Эра дешевых и длинных денег продержалась до 16 декабря 2015 года. Запомните эту дату — ровно год назад миллионы граждан России почувствовали на своем кошельке всю тяжесть валютных спекуляций, а ЦБ РФ решил нам всем немного «помочь», увеличив ставку рефинансирования с 10,5% до 17% годовых, заблокировав циркуляцию денег в экономике. Доллар мгновенно превратился в дорогое удовольствие, от которого избавлялись только безумцы или мошенники, имеющие доступ к закрытой информации. Так было задумано.

Вернемся к предмету нашего анализа. На пресс-конференции после заседания Комитета по операциям на открытом рынке председатель ФРС Джанет Йеллен высказалась за «постепенное ужесточение» кредитно-денежной политики, передает агентство Bloomberg. Американский центробанк единогласно решил увеличить ставку рефинансирования с нынешних 0,25% до 0,5%. В конце 2016 года этот показатель может достигнуть уже 1.375%. Вот как Йеллен объясняет осторожный подход регулятора к валютному регулированию: «Экономическое восстановление предполагает долгий путь, который все еще далек от своего завершения. В настоящее время Комитет ожидает, что при постепенной корректировке денежно-кредитной политики экономическая активность будет развиваться умеренными темпами, а показатели рынка труда продолжат укрепляться». По ее словам, «американский народ должен понимать, что ФРС уверена в перспективах национальной экономики». Глава регулятора обещает и далее стимулировать экономический рост, поддерживая таким образом рынок труда и целевой уровень инфляции в 2%.

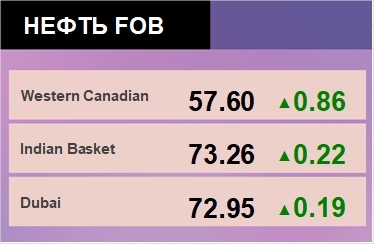

Как и ожидалось, главный удар от повышения ставки рефинансирования пришелся на нефтяной рынок — стоимость марки Brent опустилась до уровня $37,13 за баррель, а WTI торгуется теперь в отметке $35,43. Этим дело не ограничилось. За два дня до заседания американского регулятора Народный банк Китая понизил курс юаня к доллару на 137 базисных пунктов, достигнув уровня июля 2011 года. То есть Пекин не только знал, но и готовился к ужесточению кредитно-денежной политики в США, поэтому Поднебесная сделала ставку на усиление позиций национальной промышленности, которой выгоден растущий курс доллара и слабый юань. О данной интриге в американо-китайских отношениях пишет нью-йоркский Wall Street Journal, который упрекает китайцев в чрезмерном рвении.У КНР нет выхода: в июле 2015 года ее экспорт в США, Евросоюз и Японию опустился на рекордные 8,3%.

Так что решение ФРС США от 16 декабря — реверанс в адрес Китая. Ведь дорогой доллар — это дорогой американский экспорт, который за последние два года испытывает ожесточенную конкуренцию со стороны еврозоны. Китайцы довольны. Тем более что дорогой доллар тянет вниз нефтяные котировки, позволяя сэкономить на закупках сырья. «Низкие цены на нефть позволяют увеличить закупку сырья, чтобы обуздать быстрый рост потребления топлива», — цитирует Wall Street Journal главного планировщика КНР — Национальную комиссию по развитию и реформам. Для Пекина этот вопрос носит стратегический характер: только с 2014 года спрос на бензин внутри страны составил 10%. Второй глобальный потребитель нефти может обезопасить себя на столь уязвимом направлении.

Однако реверансы нередко оборачиваются угрозами. 16 декабря, параллельно с заседанием комитета ФРС, администрация Барака Обамы объявила о планах по продаже Тайваню партии оружия на $1.83 млрд, сообщает Associated Press. Реакция Пекина оказалась крайне болезненной. «Китай решительно выступает против продажи американского оружия Тайваню. В целях защиты национальных интересов Пекин принял решение о вводе санкций против компаний, которые участвуют в этой сделке», — говорится в официальном заявлении МИД КНР. Белый дом уведомил Конгресс о том, что сделка предполагает поставки двух фрегатов ВМФ США, противотанковые ракеты, десантные корабли и ракеты класса земля-воздух. Республиканцы призывают демократов довести дело до конца, поскольку с 2010 года Вашингтон направил в Тайбэй вооружения лишь на $5,9 млрд (истребители F-16), хотя обещал в два раза больше. Обама показывает Си Цзиньпину не только финансовый, но и военный кулак. И не только ему.

Впервые за последние сорок лет (также 16 декабря) лидеры Республиканской партии серьезно высказались за отмену ограничений на экспорт сырой нефти из США, которые действуют с 1975 года. Соответствующий законопроект вынесен на обсуждение в Конгрессе. «Мы располагаем самыми передовыми технологиями и лучшими сортами нефти. Поэтому со временем Америка вытеснит с рынка Россию, Саудовскую Аравию и Иран. Мы станем у руля энергетический политики во всем мире. Это будет огромная победа», цитирует Russia Today сенатора-республиканца от штата Техас Джо Бартона. Несмотря на антироссийскую риторику, американцев больше заботит поведение Саудовской Аравии — главного поставщика нефти в США. Во имя борьбы с Эр-Риядом добыча на американской территории достигла в декабре 9,4 млн баррелей в сутки, а суммарный объем ее производства составил по итогам года 486 млн баррелей.

Федеральная резервная система запустила масштабный политэкономический процесс, в основе которого лежит сдерживание Китая и нефтепроизводителей из ОПЕК. Политика дорогого доллара нацелена на перетягивание денежной массы с азиатских рынков в США. Не случайно доходность двухлетних казначейских облигаций (16 декабря) достигла наивысшей с 2010 года отметки. Аналогичные подвижки наблюдаются и на рынке десятилетних облигаций — рост до 2,3%. С 2008 по 2015 годы Вашингтон оборонялся. Теперь доллар идет в наступление. Борьба за ресурсы и политическое влияние вступает в финальную стадию.

Саркис Цатурян.