Дело Дмитрия Мазурова и кризис российских НПЗ

Арест бизнесмена Дмитрия Мазурова, основателя Антипинского НПЗ — крупнейшего в России независимого игрока в нефтепереработке, выглядит запоздалой попыткой разобраться в деталях строительства этого предприятия. О том, что завод имеет огромную долговую нагрузку, а его создание могло быть сопряжено с крупными нарушениями, было известно давно, но за Мазурова взялись только после того, как предприятие перешло под контроль Сбербанка и остановилось. С похожими проблемами в условиях налогового маневра столкнулись и многие другие независимые НПЗ. Результат перекройки рынка нефтепереработки под давлением налогового маневра не замедлил сказаться: цены на горючее продолжают расти.

Председатель совета директоров группы «Новый поток» Дмитрий Мазуров был задержан 13 июля в московском аэропорту «Шереметьево». Накануне Басманный суд Москвы отправил его под арест на два месяца по подозрению в особо крупном мошенничестве. Мазурову вменяют хищение кредитных средств (1,8 млрд рублей) Сбербанка — основного кредитора Антипинского НПЗ. По версии Сбербанка, Мазуров скрывал наличие у предприятия крупных обязательств перед третьими лицами в рамках поручительств, которые завод предоставлял за компании группы «Новый поток». Также были выявлены многочисленные факты заключения Антипинским НПЗ договоров на нерыночных условиях с аффилированными лицами-посредниками, в том числе и по экспортным контрактам. В результате предприятию был нанесен существенный ущерб.

О серьезных проблемах Антипинского НПЗ, строительство которого Дмитрий Мазуров начал в пригороде Тюмени в 2004 году, стало известно в сентябре прошлого года, когда «Транснефть» перестала отгружать предприятию сырье. Аналогичные меры были предприняты в отношении двух других заводов под управлением «Нового потока» — Марийского НПЗ и Афипского НПЗ в Краснодарском крае. Причиной такого решения называлось отсутствие у Антипинского НПЗ средств на расчеты за нефть. Кратковременным решением проблемы стал очередной кредит Сбербанка, после чего был поставлен вопрос о смене менеджмента и контролирующего акционера предприятия с критической долговой нагрузкой. В мае кипрская структура Vikay Industrial Limited, через которую Мазуров и его партнер Владимир Калашников контролировали Антипинский НПЗ, перешла под контроль сбербанковской SBPR Cyprus SPV Limited, и практически сразу завод остановился в связи с отсутствием средств на покупку нефти и исполнение обязательств по контрактам. Тогда же стало известно, что партнером Сбербанка по поставкам сырья на Антипинский НПЗ может стать государственная нефтяная компания Азербайджана SOCAR, но пока предприятие, вступившее в процедуру банкротства, по-прежнему не работает.

Для российского рынка нефтепереработки коллапс Антипинского НПЗ был шоковым событием, поскольку это предприятие долгое время демонстрировало если не полностью успешное, то, по крайней мере, поступательное развитие. Мазуров, чья карьера в нефтепереработке начиналась в девяностых годах на татарстанском «Нижнекамскнефтехиме», в середине прошлого десятилетия начинал Антипинский НПЗ с весьма скромной установки мощностью 400 тысяч тонн нефти в год, но затем смог довести объем переработки до 9 млн тонн в год. В 2018 году Антипинский НПЗ стал первым независимым нефтеперерабатывающим предприятием, которому удалось начать выпуск светлых нефтепродуктов класса «Евро 5». В дальнейшем завод планировалось обеспечивать собственным сырьем с месторождений в Оренбургской области.

В развитии своего бизнеса Дмитрий Мазуров всегда прибегал к политической поддержке. В татарстанский период биографии Мазурова в круг его влиятельных связей входил бывший замминистра газовой промышленности СССР Файзулла Гайнуллин, а строительство Антипинского НПЗ начиналось при поддержке тогдашнего губернатора Тюменской области Сергея Собянина (нынешнего мэра Москвы). Партнер Мазурова Владимир Калашников считается человеком, близким к Собянину, еще с девяностых годов, когда тот возглавлял парламент Ханты-Мансийского автономного округа. Благодаря помощи Собянина Антипинскому НПЗ была выделена земля с учетом планов по развитию, а также удалось подключить завод к системе магистральных трубопроводов. А на следующем этапе, когда Антипинский НПЗ уже стал довольно заметным игроком в нефтепереработке, одним из его совладельцев стал известный юрист Николай Егоров, сооснователь адвокатского бюро «Егоров, Пугинский, Афанасьев и партнеры», учившийся на юрфаке Ленинградского госуниверситета вместе с Владимиром Путиным.

При таком политическом бэкграунде бизнес Дмитрия Мазурова быстро шел в гору. В конце 2013 года на развитие Антипинского НПЗ удалось привлечь крупный кредит в размере $ 1,75 млрд, однако последующие события стали для Мазурова настоящим шоком. В 2014 году произошла двукратная девальвация рубля, резко повысившая долговую нагрузку на его бизнес, а затем правительство приступило к налоговому маневру в нефтяной отрасли, который создал очень серьезные затруднения для небольших НПЗ, занимающихся производством темных нефтепродуктов с низкой степенью переработки. Чтобы соответствовать требованиям в рамках маневра, им нужно было резко ускорять свои проекты модернизации, что было сопряжено с дальнейшим увеличением долгов. Антипинскому НПЗ удалось форсировать модернизацию, но это была пиррова победа: начало выпуска светлых нефтепродуктов было оплачено слишком высокой ценой. К тому же Мазуров в какой-то момент сделал ошибочную ставку на экспансию, входя в управление другими небольшими НПЗ, которые также требовали огромных вложений в повышение глубины переработки и расширение производства. В итоге основатель «Нового потока» очень быстро оказался должен всем, а политическая поддержка на сей раз не помогла.

Существует вполне обоснованное мнение, что Антипинский НПЗ подкосил именно налоговый маневр — при такой интерпретации событий Дмитрий Мазуров оказывается просто жертвой политики правительства. В то же время не секрет, что создание этого предприятия сопровождалось множеством скандалов.

Например, в прошлом году из-за невыплаты зарплат несколько раз объявляли забастовку сотрудники компании «Техинжстрой» — генподрядчика строительства Антипинского НПЗ. Сам «Техинжстрой» на протяжении последних лет регулярно судился с контрагентами, которые обвиняли компанию в невыполнении контрактов. В процессе этих судов появилась информация, что подрядчик, предположительно, аффилирован с Дмитрием Мазуровым — якобы учредитель «Техинжстроя» является его тестем. Еще одну серию судов начала логистическая компания «Совфрахт», которая с 2017 года регулярно подает иски к Антипинскому НПЗ по договорам транспортной экспедиции. Очередной такой иск в объеме почти 3,7 млрд рублей поступил в Арбитражный суд Москвы в начале мая.

Кроме того, к деятельности Антипинского НПЗ была масса претензий по линии экологии. Еще в 2006 году, когда строительство завода только начиналось, ряд серьезных нарушений в этом процессе выявил Росприроднадзор: оказалось, что завод не получил положительные заключения государственной экологической экспертизы на проекты подъездных путей и газопровода, у него отсутствовали разрешения на выброс вредных веществ в атмосферу и лимитов на размещение отходов при строительстве приемо-сдаточного пункта нефти и т. д. В 2016 году, когда Антипинский НПЗ уже вышел на серьезный объем переработки нефти, новые нарушения выявили ОНФ, Росприроднадзор, Роспотребнадзор и природоохранная прокуратура Тюменской области. «На предприятии осуществляется выброс загрязняющих веществ в атмосферный воздух — пыли нефтяного кокса при эксплуатации установки глубокой переработки мазута на открытой площадке. При этом специального разрешения на выброс вредных (загрязняющих) веществ в атмосферный воздух у предприятия нет», — заявил тогда член регионального штаба ОНФ в Тюменской области Альберт Фахрутдинов.

Таким образом, последние два-три года были для Антипинского НПЗ периодом борьбы с проблемами, нараставшими как снежный ком, и печальный исход этой истории как для самого завода, так и для его основателя был во многом предсказуем. Однако Антипинским НПЗ нынешние трудности независимых нефтепереработчиков не исчерпываются. Налоговый маневр резко снизил рентабельность небольших НПЗ, а изыскать огромные средства на модернизацию для большинства из них практически нереально. «Обсуждаемая редакция завершения налогового маневра приведет к дисбалансу на внутреннем рынке бензина и дизельного топлива и окажется губительной для большинства независимых НПЗ. Только по Афипскому, Антипинскому, Орскому и Хабаровскому заводам существует риск потери более 8 тысяч квалифицированных рабочих мест, 50,6 млрд рублей в год таможенных и налоговых платежей и снижения обеспечения регионов собственным топливом», — констатировали аналитики Сбербанка еще до окончательного принятия налогового маневра.

В начале этого года правительство пошло навстречу малым переработчикам. Минэнерго РФ определило перечень из девяти независимых НПЗ, которым было предоставлено право на льготу в виде возвратного акциза в обмен на гарантии модернизации своих мощностей до 1 января 2026 года. Общий объем инвестиций в установки вторичной переработки нефти в рамках этих программ должен составить около 300 млрд рублей. В списке тех, кому повезло, оказались все три завода, находившиеся под управлением «Нового потока» (Антипинский, Афипский, Марийский), а также АО «Нефтехимсервис» (Кемеровская область), Новошахтинский НПЗ (Ростовская область), АО «ТАНЕКО» (Татарстан), ПАО «Орскнефтеоргсинтез» (Оренбургская область) и два завода в Краснодарском крае — Ильский НПЗ и ООО «Славянск ЭКО».

Как выживать остальным небольшим НПЗ, большой вопрос, но и список получивших право на обратный акциз едва ли дает стопроцентные гарантии, что и демонстрирует незавидная участь Антипинского НПЗ. Под банкротством сейчас также оказался Марийский НПЗ — в начале июня Арбитражный суд Республики Марий Эл получил соответствующий иск от Московского кредитного банка в связи с задолженностью по договору поручительства в объеме 2,598 млрд рублей. Также банкротства Марийского НПЗ добивается московское ООО «Финойл», которое является залогодержателем 100% двух НПЗ в Кемеровской области.

Однако с финансовыми проблемами столкнулись не только независимые переработчики. По данным исследовательской группы «Петромаркет», за два первых месяца 2019 года средневзвешенная по объемам переработки нефти чистая маржа российских НПЗ упала на 4 400 рублей за тонну — до 230 рублей за тонну, при этом доля убыточной переработки в России выросла до 60%. Это вновь подтолкнуло цены на горючее вверх. Очередной шок внутренний рынок нефтепродуктов испытал уже в мае, когда цены производителей горючего, по данным Росстата, подскочили на 17,5%.

«С 1 января в полтора раза увеличили налоговую нагрузку на нефтепереработку. Сюда вошло все: и налог на добычу полезных ископаемых, то есть налоговый маневр, и повышение акцизов в полтора раза, и рост НДС, и рост тарифов на перевозку и бензина, и, естественно, сырой нефти — все вместе. Все вместе сделало все нефтеперерабатывающие заводы в России нерентабельными, все до единого. Все 37 крупных заводов и все 22 мелких нефтеперерабатывающих завода — все стали убыточными. Правительство нанесло удар по собственной экономике, почти смертельный», — заявил в мае в ходе дискуссии в эфире телеканала «Россия 24» ведущий эксперт Союза нефтегазопромышленников России Рустам Танкаев.

В июне правительство решило не продлевать прошлогоднее соглашение с нефтяниками о заморозке цен на горючее — вместо этого теперь речь идет о том, что они не должны расти более значительными темпами, чем официальный уровень инфляции. Уже в конце июня розничные цены на топливо опять пошли вверх — на фоне обещания главы правительства Дмитрия Медведева применить «непопулярные меры» к тем, кто «заиграется и посчитает, что в отсутствии соглашений можно проводить какую-то самостоятельную политику на этом рынке».

Однако эта очередная попытка правительства игнорировать законы экономики вряд ли останется без ответа, поскольку у нефтепереработчиков в запасе остается самый сильный аргумент: если производство нефтепродуктов убыточно, они просто будут сокращать его объемы. Эта тенденция уже налицо с начала года: за пять месяцев первичная переработка нефтяного сырья в России сократилась на 2,4%, до 114,44 млн тонн, а в мае темп падения составил уже 8,6%. Последние данные статистики свидетельствуют об укреплении этой тенденции: с 3 по 9 июля производство бензина в РФ снизилось по сравнению с предыдущей неделей на 9,3% (с 829,8 тысячи до 753,3 тысячи тонн), дизельного топлива — на 8,6% (с 1,41 млн до 1,288 млн тонн).

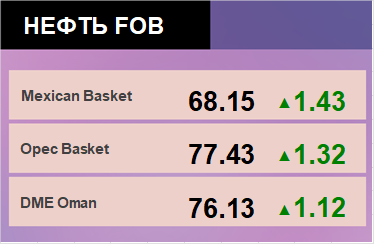

Прогноз ценовых колебаний с 15 по 19 июля 2019