Как нефть, санкции и «черные лебеди» давят на курс национальной валюты

О том, чем вызвано сентябрьское падение курса рубля, сколько оно продлится и каковы долгосрочные перспективы российской национальной валюты, рассказывает управляющий директор Arbat Capital Александр Орлов

Как у России есть две беды, так и у ее национальной валюты есть два календарных проклятия: август и Новый год. Даже если не случается дефолта, грузинского конфликта, «я устал, я ухожу» или введения санкций, то эти периоды редко радуют обладателей рублей. За четверть века независимой России рубль в среднем падал в августе-сентябре и декабре-январе на 6,5% и 5% соответственно. Кроме регулярно прилетающих в этот период «черных лебедей», есть этому и макроэкономическое объяснение: в эти периоды наблюдается самый слабый приток по счету текущих операций, так как доходы от экспорта углеводородов сезонно снижаются, а импорт туристических услуг и потребительских товаров в преддверии Нового года, наоборот, достигает максимума.

Какой фактор стал более важным в этом году? Индивидуальный «черный лебедь», стандартная негативная сезонность или общемировые тренды? Как бы банально это ни звучало, но все три. К ним добавились также дополнительные четвертый и пятый факторы: сократившийся керри-трейд (стратегия получения прибыли на валютном рынке за счет разной величины процентных ставок) и кратное уменьшение объемов продажи валюты Минфином России. Рассмотрим все по очереди.

Привычные проблемы

Индивидуальных «черных лебедей» было и остается много, от Навального и «Северного потока — 2» до Белоруссии. Но главное, чего все еще боится рынок, — это выборы в США, которые пройдут в начале ноября и практически любой результат которых может принести России новые санкции (только маловероятная полная победа Трампа и республиканцев в Конгрессе будет умеренно позитивна). Поэтому как минимум до середины ноября политический фактор продолжит давить на рубль, и пока можно скорее ожидать ухудшения ситуации, чем ее улучшения.

Коронавирусная пандемия сбила сезонность, и поэтому россияне летом потратили на заграничные поездки не традиционные $15-16 млрд, а чуть более $2 млрд (по данным Центробанка), компенсировав тем самым потери России от выполнения сделки ОПЕК+ по сокращению добычи. Однако и здесь происходит маржинальное ухудшение ситуации, так как с августа начали открываться границы, что привело к росту бронирования туров. Но осень и начало зимы, особенно если она будет холодной, — гораздо более позитивный период для торгового баланса, что позволяет ждать улучшения ситуации.

Общемировые тренды также негативно сказываются на курсе рубля. На мой взгляд, после политических рисков именно это второй по значимости фактор его ослабления. С середины лета практически все валюты развивающихся стран (кроме воны и юаня), а с начала сентября и основные валюты развитых стран перешли к фазе ослабления против доллара США. Потери составили от 5% по восточноевропейским валютам, фунту и норвежской кроне и до 10%+ по рублю, турецкой лире и бразильскому реалу.

Главным фактором стало значительное сокращение скорости «печатного станка ФРС», который за март-июнь увеличил свой баланс на $3 трлн, а затем встал на паузу — плановые покупки гособлигаций и агентских бумаг на $120 млрд в месяц были компенсированы резким сокращением валютных свопов с ЦБ остальных стран на почти $400 млрд (эти свопы открывались в марте на случай глобальной паники и дефицита доллара, сейчас потребность в них отпала). Более того, ФРС на последнем заседании в середине сентября не расширила программу выкупа, а Пауэлл не был достаточно dovish («мягок») для перегретого рынка. Хорошая новость в том, что дальше баланс ФРС будет расти на $120 млрд в месяц и конца этой программе количественного смягчения QE.4 (или 5, или 6 — как тут не сбиться со счета) не видно. Это вернет спрос на активы в других валютах, как только наступит политическая определенность в США.

Кое-что новенькое

Керри-трейд в российские облигации федерального займа (ОФЗ) был одним из важных факторов привлекательности рубля для спекулянтов — в 2018–2019 годах они получали лишние 5% только на разнице процентных ставок. Весной этого года ФРС обнулила ставки, и спред между краткосрочными ставками в рублях против доллара достиг 6%. Затем ЦБ России запустил свой цикл снижения ставок до 4,25%, и спред ушел ниже 4% (по длинным бондам сжатие спреда было еще большим: с 7,5% до ниже 5%).

Спред остается одним из самых привлекательных в мире, и он еще поможет рублю «ожить», но в конце лета он был уже недостаточным, чтобы компенсировать растущие политические риски и волатильность рубля (см. график — скорректированная на волатильность доходность керри-трейда находится на посткризисных минимумах). К тому же Минфин нарастил объем заимствований до 160-215 млрд рублей в неделю, наводнив рынок новыми выпусками.

В итоге, согласно данным Национального расчетного депозитария, нерезиденты продали ОФЗ на прошедшей неделе на рекордные 9 млрд рублей, а их доля опустилась до 27,1% против 35% в марте, поэтому «длинные» ОФЗ и подешевели на 6-7% от майских максимумов. С учетом того, что ФРС вряд ли пойдет на отрицательные ставки, основной шанс на улучшение — дождаться еще большего падения ОФЗ и достижения их доходности в 7%, чтобы стратегия керри-трейд снова стала ультрапривлекательной. Однако даже при текущем спреде будет достаточно ухода политического риска, чтобы вернуть спрос иностранцев.

Наконец, не решающий, но важный фактор — сокращение продаж валюты Минфином России. В последние годы бюджетное правило Минфина и последовавшие за этим операции на валютном рынке позволяли удерживать структурно заниженный курс рубля и сглаживать его резкие колебания на провалах цен на нефть. Некоторые даже успели (преждевременно) отпраздновать победу над привязкой рубля к ценам на нефть. За три года к марту 2020 года было куплено валюты на $115 млрд, однако пандемия и обвал цен на нефть активизировали оборотную сторону бюджетного правила — продажу валюты при низких ценах на нефть. И если в марте-июне покупки шли в среднем на $170 млн в день (более $3 млрд в месяц), то с июля темпы снизились сначала до $2 млрд в месяц, затем до $1 млрд в августе и лишь до $800 млн в сентябре.

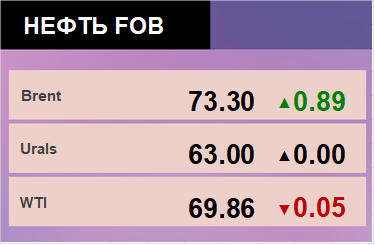

Таким образом, рубль отчасти пострадал от реализации плана ОПЕК+ по повышению цен на нефть: рост цен компенсировался сокращением добычи и меньшими продажами валюты от Минфина. Сейчас цены на нефть балансируют вокруг отсечки по бюджетному правилу ($42,4 за баррель), и поэтому этот фактор будет носить скорее нейтральный характер, но с потенциальным позитивным сюрпризом, если ЦБ РФ будет агрессивнее продавать валюту, полученную за акции Сбербанка. В марте этого года он установил отсечку по нефти Urals ниже $25 за баррель, но после 30 сентября может пересмотреть эти параметры и начать продавать валюту уже при текущих ценах на нефть.

Пять основных факторов динамики курса рубля и их ожидаемое влияние на рубль осенью — зимой:

• политические риски (негативное влияние как минимум до середины ноября);

• общемировое укрепление доллара (позитивный прогноз);

• керри-трейд (нейтрально-позитивный прогноз);

• сезонность (позитивный прогноз);

• покупки Минфином и ЦБ (нейтрально-позитивный прогноз).

Можно дополнительно рассуждать о перспективах цен на нефть, но во-первых, они «от Бога», а во-вторых, на мой взгляд, нашли достаточно комфортную для себя зону равновесия вокруг $40 за баррель, что приемлемо для рубля.

Можно ли сделать вывод, что баланс ожиданий должен быть положительным для рубля и его пора снова покупать? Фундаментальная модель оценки показывает рекордную недооцененность более чем в 11%. Однако, к сожалению, баланс страха и жадности на рынке не соответствует математическому балансу ожиданий, по крайней мере на краткосрочном периоде. А поскольку самый важный фактор сейчас — это политика, то приходится ждать ясности с ней. Даже негативная определенность (кроме «иранского» варианта санкций) будет лучше и вернет спрос на рубль, только скорее от уровней в 78–80 рублей за доллар. Если же санкции вновь будут символическими, то есть только персональными, без экономических вне «Северного потока — 2», то рубль быстро вернется к коридору 72–74. В дальнейшем уже оставшиеся четыре фактора и цены на нефть будут определять его динамику, на мой взгляд, в сторону укрепления.

В заключение следует отметить, что влияние ослабляющегося рубля на остальные финансово-экономические показатели России будет тем сильнее, чем более сильными будут санкции. Изменение рубля под воздействием остальных факторов не так важно для экономики, рынка акций (цены на нефть важнее) и облигаций (кроме керри-трейд). Не стоит недооценивать фактор спроса населения на валюту. Ставки по депозитам в рублях настолько упали, что многие предпочли держать сбережения в долларах и евро, а значит, возможен обратный переток в рубль, если банки начнут повышать ставки вслед за ростом доходности ОФЗ и дефицитом ликвидности из-за ухода иностранцев и роста заимствований Минфином.

Прогноз биржевых цен на 25 сентября 2020