Долговая бомба развивающихся рынков

Прошедшие десять лет ознаменовались для мировых финансовых рынков беспрецедентной накачкой ликвидностью со стороны крупнейших ЦБ. Сейчас пришло время негативных последствий ультрамягкой денежно-кредитной политики.

Одним из главных побочных эффектов этого периода является долговой «пузырь», который раздулся до небывалых размеров. Пока ставки были близки к нулю, страны и корпорации активно занимали деньги на рынке и финансировали текущую деятельность, а также выкуп акций с целью повышения стоимости активов и последующей выплаты бонусов.

Эта тенденция не обошла стороной и развивающиеся рынки.

Объем непогашенных долговых бумаг emerging markets вырос за десять лет в четыре раза с $5 трлн до $19 трлн, говорится в обзоре рейтингового агентства Fitch.

Несмотря на развитие локальных рынков облигаций, ситуацию для заемщиков затруднит рост стоимости внешнего финансирования, укрепление доллара и замедление притока капитала, отмечает Fitch.

Проблемы начинаются сейчас, когда ставки начали расти. Во-первых, рефинансирование уже существующих обязательств обойдется слишком дорого, во-вторых, локальные валюты многих развивающихся стран успели обновить исторические минимумы, а значит, даже если займы будут производиться в местных валютах, потребуется намного больше денег, чтобы погасить валютные долги.

На все это накладывается еще и отток капитала, который усиливается по мере снижения аппетита к рисковым активам.

По мере роста доходностей американских казначейских облигаций привлекательность этих бумаг растет. Это усилит давление на правительства, которые и так сталкиваются с необходимостью финансировать дефициты текущего счета или рефинансировать внешний долг, отмечает Fitch.

Наиболее уязвимыми в агентстве называют Украину, Турцию и Аргентину.

С Турцией особенная история. Экономика страны растет достаточно высокими темпами, однако курс лиры беспрерывно бьет антирекорды. Учитывая тот факт, что страна является нетто-экспортером, ситуация на валютном рынке резко осложняет финансовое положение.

С Аргентиной тоже все более или менее понятно. Страна находится в очередной финансовом кризисе, и рассматривать ее наряду с остальными нет смысла.

Добавим, что Fitch видит риски риски и в ряде стран с более высокими рейтингами, таких как Объединенные Арабские Эмираты, Катар, Перу и Казахстан, из-за их зависимости от внешнего финансирования.

МВФ бьет тревогу

Ровно год назад в своем докладе «Глобальная финансовая стабильность» МВФ озвучил важное предупреждение о критическом уровне долга. Анализируя растущий уровень задолженности частного сектора, фонд обнаружил, что более 20% корпораций США имеют риск дефолта после повышения процентных ставок. Эксперты МВФ также подсчитали, что совокупные активы компаний, которым грозит дефолт, составляют почти $4 трлн.

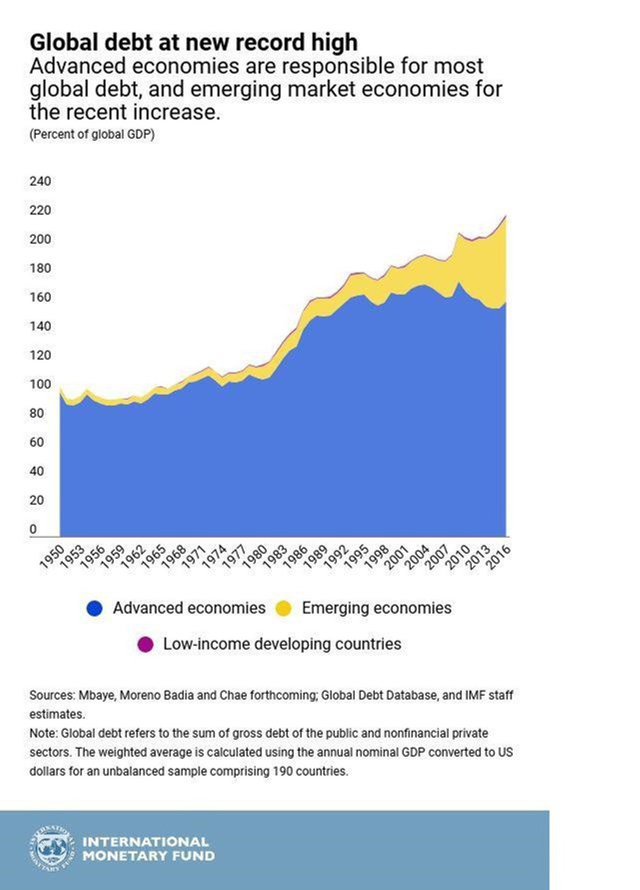

Сейчас МВФ уже не предупреждает, а буквально бьет тревогу, напоминая всем, что глобальный долг достиг отметки $164 трлн, или 225% мирового ВВП.

В докладе отмечается, что за рост долга ответственны в основном развитые экономики, вместе с тем, развивающиеся ответственны за последнее увеличение показателя. Только на Китай с 2007 г. приходится 43% роста общей глобальной задолженности.

Основную проблему, по сути, создают три страны: США, Китай и Япония. На них приходится около половины государственного и частного долга, а это $164 трлн. Снова отметим КНР. Долг страны вырос с $1,7 трлн в 2001 г. до $25,5 трлн в 2016 г. Впрочем, как мы знаем, китайские власти сейчас предпринимают активные действия по сдуванию кредитного «пузыря».

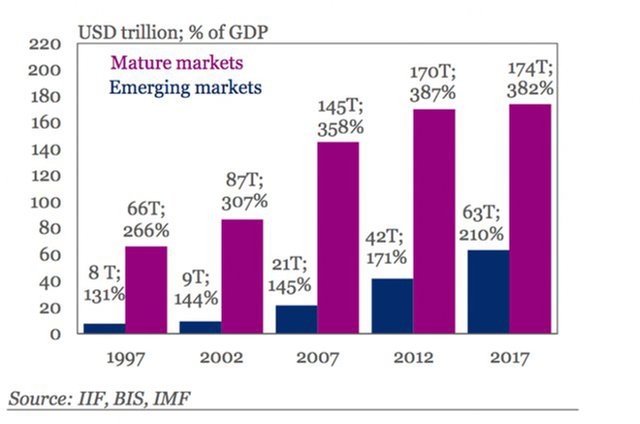

Кстати, стоит отметить, что расчеты МВФ явно имеют отличную от Института международных финансов (IIF) методику. Буквально на прошлой неделе IIF выпустил доклад, в котором говорилось, что мировой долг достиг $237 трлн, или 318% ВВП.

Читайте прогноз ценовых колебаний с 21 по 25 мая 2018.