Прогноз биржевых цен с 30 сентября по 4 октября 2024

-

Рынок энергоносителей:

Итак: «доля рынка». Саудовская Аравия хочет вернуть долю и делать она это будет одним единственным способом: наращиванием добычи. Что ж, такой сценарий был всегда. Терпение у принца закончилось в неподходящий момент. Видимо, кто-то помог принять такое решение.

А еще на Мосбирже появился фьючерс на какао. Странно почему нет фьючерса на пальмовое масло. Лупим-то мы его, а не какао. Ладно, как скажите… За какао!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Видим, что пока Brent не способен вернуться выше 75.00, что создает предпосылки для повторной попытки закрепиться ниже 70.00, что может привести к ходу на 60.00. При этом рынок мало волнует конфликт на Ближнем Востоке. Понятно, что какая-то премия за тамошнее буйство есть, но она явно меньше предпосылок по началу нового раунда борьбы за долю рынка со стороны ОПЕК.

При этом, если отталкиваться от мнений солидных аналитиков и агентств, все говорят о текущем дефиците предложения, вопрос только в оценке его величины, но вот-вот… Вот только как в Китае, мол, упадет спрос, вот тогда на рынке будет профицит и исходя из этого мы мгновенно должны упасть на 55.00. Всю эту историю можно трактовать так, что рынок наводнен медведями, ищущими повод для того, чтобы встать в шорт.

Да, скорее всего Европа остановится быстрее, чем США, но и Америка не избежит падения ВВП со своих 3% до символического 1%. Но это только когда-то там произойдет! А рынок уже готов закопать нефть. Тогда почему вы не закапывайте SP500?! Если впереди кризис давайте убьем рынок акций для начала, а не нефть. Но, нет. Акции у нас на максимумах, которых никто и никогда не видел, а вот нефть идет вниз только на страхе, что её будет с середины 25-го года добываться на 1 стакан больше, чем тратиться. Чудно.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Цены внутри страны на зерновые пока не растут. При этом продолжается вывоз из портов. Может быть, что сентябрь станет рекордны: 5.5 млн. тонн пшеницы в течение этого месяца найдут своих хозяев за рубежом. При этом платят за неё по слухам чем только ни попадя. И биткоинами, и тугриками, и, обещаниями. И долларами пока платят, и евро, но и шкурками (бананов) тоже. Всё смешалось.

Возобновится ли рост цен внутри страны на все классы пшеницы через месяц или два? Скорее всего да, так как инфляция будет учитываться при ценообразовании. Но при этом не стоит ждать сильного роста цен внутри страны. Расширять и далее географию поставок будет весьма проблематично, поэтому есть угроза не падения, а роста конечных запасов, а это значит, что не будет повышенного спроса со стороны зернотрейдеров.

В целом, в условиях, когда крупные корпорации удовлетворяют любой товарный спрос, народ вынужден уже биться в узких нишах для того, чтобы что-то заработать. И одна из таких ниш – это сельское хозяйство. Что смотришь? Посади укроп на балконе. Вот, видишь! Ты теперь фермер. Тенденция по производству продуктов питания для себя на месте будет набирать ход. Потом и правительства будут стимулировать эту историю. Посмотрите, что сделали в этом году турки. Запретили импорт пшеницы до 15-го октября. Для чего? Чтобы оценить свой урожай, мощности своих мукомольных заводов и взять с внешнего рынка именно столько, сколько надо. Подобные течения год от года будут только нарастать во всем мире. Прагматизм.

Доллар/рубль:

Даешь ставку 50%! Пока, может быть, она будет к концу года 23% при официальной инфляции 8%, но если граждане не несут на вклады по 20%, то будут нести по 50%. Это же так здорово! Какая интересная игра в бизнес. Каждая бабушка теперь рантье. Желательно при этом чтобы дедушка уже всё… и оставил бы после себя хоть что-то, что можно быстро продать сейчас а вырученные денежки на вклад. Из чего банки будут платить вкладчикам проценты никто не знает. Никто. Даже сами банки. Но игра идет, колесо фортуны крутится. Это круче чем казино в Монте-Карло. Это завораживает.

С тревогой ждем 12-го октября, когда против ММВБ вступят новые санкции, после чего, весьма вероятно, но будем посмотреть, у нас пропадет пара CNYRUB и тогда только межбанк. И тогда только оценочные суждения отдельных специалистов.

Отметим, что если начнется полномасштабный выход из иностранных валют внутри страны из-за какого-то очередного санкционного пакета, то на моменте курс рубля может сильно окрепнуть. Например, улетит к 60.00 на пару дней, или часов.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих выросла на 27.6 тыс. контрактов. Покупатели заходили на рынок, продавцы уходили с него. Покупатели были активнее. Число контрактов быков и покупателей почти одинаково.

Сценарий роста: перешли на декабрьский фьючерс, дата экспирации 31 октября. Покупки в данной ситуации не интересны.

Сценарий падения: кто вошел в шорт – оставайтесь в нем. Нельзя исключать продолжения падения.

Рекомендации для рынка нефти марки Brent:

Покупка: нет.

Продажа: нет. Кто в позиции от 73.69, перенесите стоп на 75.30. Цель: 56.50.

Поддержка – 68.30. Сопротивление – 72.56.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок снизилось на 4 и составляет 484 штуки.

Коммерческие запасы нефти в США упали на -4.471 до 413.042 млн. баррелей, при прогнозе -1.3 млн. баррелей. Запасы бензина упали на -1.538 до 220.083 млн. баррелей. Запасы дистиллятов упали на -2.227 до 122.921 млн. баррелей. Запасы в хранилище Кушинг выросли на 0.116 до 22.827 млн. баррелей.

Добыча нефти не изменилась и составляет 13.2 млн. баррелей в день. Импорт нефти вырос на 0.134 до 6.456 млн. баррелей в день. Экспорт нефти упал на -0.692 до 3.897 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 0.826 до 2.559 млн. баррелей в день. Переработка нефти упала на -1.2 до 90.9 процента.

Спрос на бензин вырос на 0.429 до 9.205 млн. баррелей в день. Производство бензина выросло на 0.176 до 9.837 млн. баррелей в день. Импорт бензина вырос на 0.279 до 0.746 млн. баррелей в день. Экспорт бензина вырос на 0.11 до 0.847 млн. баррелей в день.

Спрос на дистилляты вырос на 0.224 до 4.022 млн. баррелей. Производство дистиллятов упало на -0.158 до 4.898 млн. баррелей. Импорт дистиллятов упал на -0.036 до 0.102 млн. баррелей. Экспорт дистиллятов упал на -0.081 до 1.297 млн. баррелей в день.

Спрос на нефтепродукты вырос на 1.594 до 21.386 млн. баррелей. Производство нефтепродуктов упало на -0.045 до 22.124 млн. баррелей. Импорт нефтепродуктов упал на -0.238 до 1.405 млн. баррелей. Экспорт нефтепродуктов вырос на 0.101 до 6.762 млн. баррелей в день.

Спрос на пропан вырос на 0.725 до 1.332 млн. баррелей. Производство пропана упало на -0.033 до 2.672 млн. баррелей. Импорт пропана вырос на 0.025 до 0.103 млн. баррелей. Экспорт пропана упал на -0.185 до 1.664 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 28.3 тыс. контрактов. Покупатели входили в рынок. Продавцы сохранили свои объемы. Быки сохраняют контроль.

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 22 октября. Пока о покупках забываем.

Сценарий падения: текущие уровни можно использовать для продаж. Однако, придется рассчитывать на небольшой откат для хорошего входа в позицию.

Рекомендации для нефти марки WTI:

Покупка: нет.

Продажа: при откате к 70.00. Стоп: 71.70. Цель: 54.00.

Поддержка – 64.52. Сопротивление – 72.45.

Gas-Oil. ICE

Сценарий роста: рассматриваем октябрьский фьючерс, дата экспирации 10 октября. Покупки в данной ситуации не интересны.

Сценарий падения: текущие уровни для входа в шорт занижены. Шансы на падение остаются, но риск по капиталу надо уменьшить вдвое.

Рекомендации по Gasoil:

Покупка: нет.

Продажа: сейчас (657.50). Стоп: 678.00. Цель: 505.00.

Поддержка – 626.50. Сопротивление – 664.25.

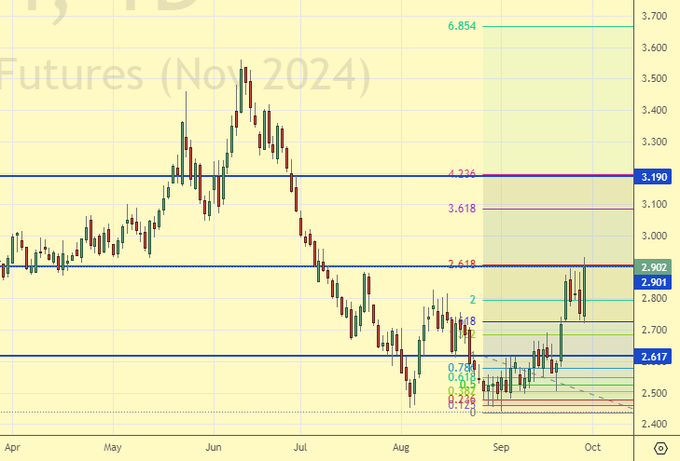

Natural Gas. CME Group

Сценарий роста: рассматриваемноябрьский фьючерс, дата экспирации 29 октября. Продолжаем держать лонги. Цель на 3.190 в преддверии зимы представляется интересной.

Сценарий падения: ничего интересного. Вне рынка.

Рекомендации по природному газу:

Покупка: нет. Кто в позиции от 2.480 перенесите стоп на 2.700. Цель: 3.190 (3.600).

Продажа: нет.

Поддержка – 2.617. Сопротивление – 3.190.

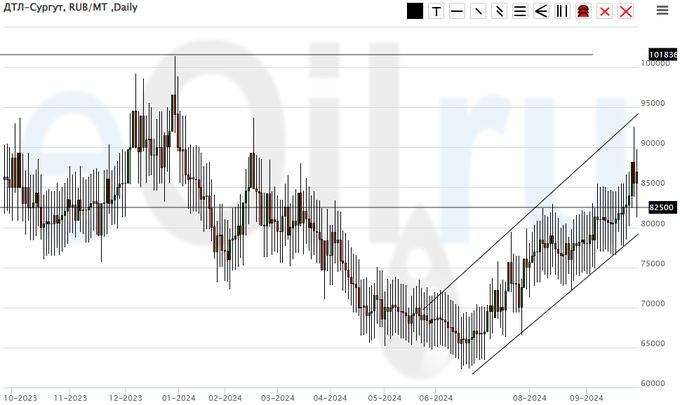

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: будем держать лонг. Шансы на рост неплохие.

Сценарий падения: продавать не будем, так как поверить в то, что сейчас дизель не нужен, мы не можем.

Рекомендации по рынку дизеля:

Покупка: нет. Кто в позиции от 65000, перенесите стоп на 73000. Цель: 100000!

Продажа: нет.

Поддержка – 82500. Сопротивление – 101830.

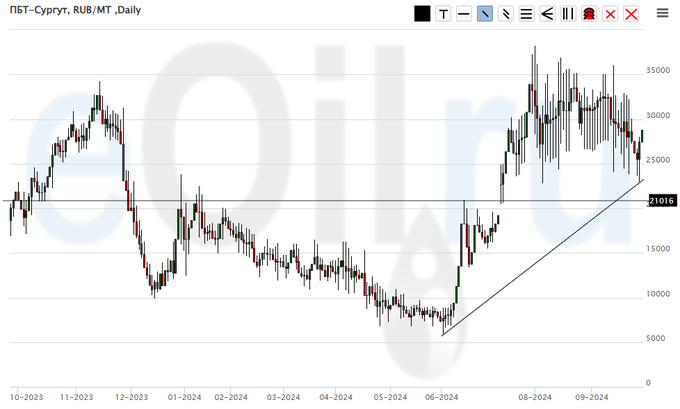

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: не исключено продолжение роста с текущих уровней. Для хороших покупок нужен откат к 20000. Ждем.

Сценарий падения: продавать не будем, есть риск дальнейшего роста цен.

Рекомендации по рынку ПБТ:

Покупка: при касании 20000. Стоп: 17000. Цель: 40000.

Продажа: нет.

Поддержка – 21016. Сопротивление – 35000.

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: видим застой. Вне рынка.

Сценарий падения: остаемся вне рынка, цены низки.

Рекомендации по рынку гелия:

Покупка: нет.

Продажа: нет.

Поддержка – 1010. Сопротивление – 1528.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса по Wheat. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 3 тыс. контрактов. Покупатели сокращали свои позиции. Продавцы сохранили свои объемы. Медведи сохраняют контроль.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 13 декабря. На откатах вниз можно покупать.

Сценарий падения: текущий вылет наверх не сломал медведей. Однако, для продаж нам нужны уровни выше текущих. Риск падения цен к 500.0 остается.

Рекомендации для рынка пшеницы:

Покупка: при подходе к 500.0. Стоп: 490.0. Цель: 650.0.

Продажа: при подходе к 650.0. Стоп: 675.0. Цель: 540.0.

Поддержка – 562.6. Сопротивление – 596.2.

Смотрим на объемы открытого интереса по Corn. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 3.7 тыс. контрактов. Покупатели и продавцы уходили с рынка. Медведи пока контролируют ситуацию.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 13 декабря. Возможен рост к 435.0 с текущих уровней, но нам, в рамках данных прогнозов, придется пропустить его. Интересно купить от 393.0.

Сценарий падения: пока снимаем любые рекомендации о продажах.

Рекомендации для рынка кукурузы:

Покупка: при подходе к 393.0. Стоп: 390.0. Цель: 445.0.

Продажа: нет.

Поддержка – 408.4. Сопротивление – 435.2.

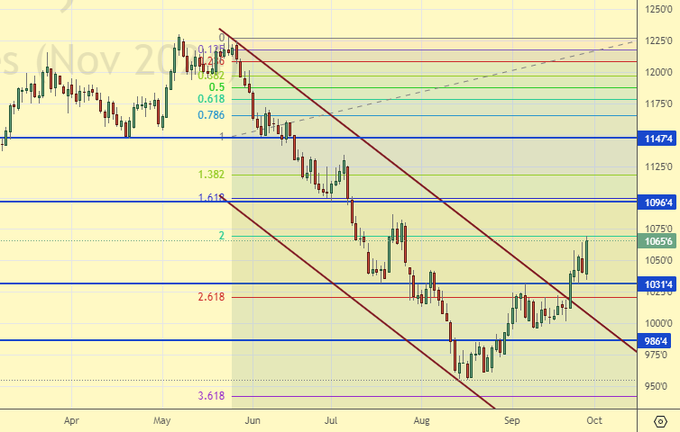

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 14 ноября. А мы растем… Это неожиданно, учитывая фундамент. Не покупаем.

Сценарий падения: рынок наказывает нас. Он продолжает расти, можно сказать на пустом месте. Будем снова продавать от 1095.0.

Рекомендации для рынка сои:

Покупка: при подходе к 850.0. Стоп: 830.0. Цель: 1100.0.

Продажа: при подходе к 1095.0. Стоп: 1107. Цель: 850.0.

Поддержка – 1031.4. Сопротивление – 1096.4.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 27 декабря. Нам нужна коррекция к 2570. Там будем думать, что с ней делать.

Сценарий падения: это агрессивная бычья история затянулась. Шорт от 2720 будет интересным.

Рекомендации по рынку золота:

Покупка: пока нет.

Продажа: при подходе к 2720. Стоп: 2740. Цель: 2200?!

Поддержка – 2648. Сопротивление – 2719.

EUR/USD

Сценарий роста: нельзя исключать дальнейшее движение вверх, но интересных уровней для входа в лонг нет. Вне рынка.

Сценарий падения: история выглядит весьма запутанной. У быков минимальное преимущество. Вне рынка.

Рекомендации по паре евро/доллар:

Покупка: нет.

Продажа: нет.

Поддержка – 1.1122. Сопротивление – 1.1301.

USD/RUB

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 19 декабря. Ничего нового. Рынок способен пройти выше. Держим лонг.

Сценарий падения: интересных идей для продаж нет. Вне рынка.

Рекомендации по паре доллар/рубль:

Покупка: нет. Кто в позиции от 85976, перенесите стоп на 89900. Цель: 100000 (200000. Да-да, такое возможно).

Продажа: нет.

Поддержка – 90530. Сопротивление – 94411.

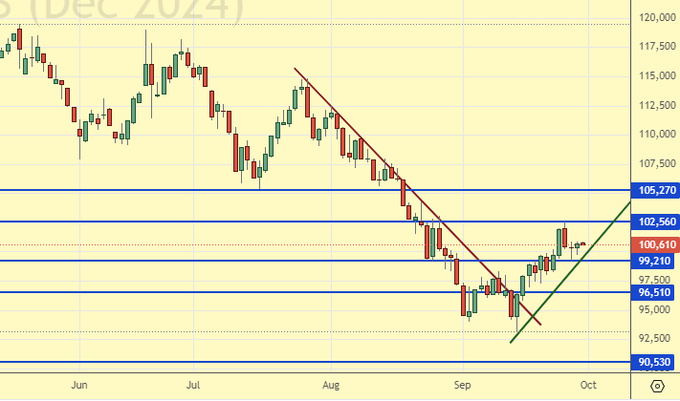

RTSI. MOEX

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 19 декабря. Покупать будем при подходе к 90600. Провал под 90600 приведет к паническому сбросу акций.

Сценарий падения: если рынок даст, то вход в шорт от 105000 будет идеальным. Учитывая негативный внешний фон вынуждены отрабатывать и уровень 100000.

Рекомендации по индексу РТС:

Покупка: при подходе к 90600. Стоп: 90300. Цель: 105000.

Продажа: при подходе к 105000. Стоп: 107000. Цель: 90600.

Поддержка – 99210. Сопротивление – 102560.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Назван объем добываемой в мире подсанкционной нефти