Прогноз биржевых цен с 23 по 27 сентября 2024

-

Рынок энергоносителей:

Нужны ли богам мозги? Зачем? Они же боги. У богов нефтяного рынка с этим органом дело обстоит тяжело, но иногда и у них он обнаруживается. ОПЕК+ скорее всего продлит мораторий на рост добычи до конца года.

За надежду! Да, и проверьте есть ли в кабинете скрытые видеокамеры. Мало-ли.

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

ФРС США снизила ставку сразу на 0.5%. Это создало долгосрочную фундаментальную угрозу падения стоимости доллара относительно других валют, что поддерживает на данном этапе весь рынок commodities.

Карту Китая, несомненно, продолжат разыгрывать все аналитики. Сколько страна импортирует нефти, как меняется динамика. Китай импортирует в сутки 11.56 млн. баррелей (данные за август), из России поступает 2.21 млн. баррелей в сутки. Объем импорта составляет более 10% всей добываемой нефти в мире, или 25% всего импорта. При этом народ начал теребить тему электромобилей, мол, они могут забрать на себя значительную часть спроса. Ничего подобного. Только 0.5 млн. баррелей в сутки, что откровенно мало. Практика показывает, что спрос на энергию растет быстрее её частичного замещения альтернативными источниками. Пока места на рынке хватает всем источникам энергии.

А вы знаете, что 70 долларов – это уровень ниже которого разрабатывать участки в США методом ГРП не выгодно. А раз так, то и самим американцам нефть ниже 70.00 не нужна. Кстати, себестоимость эта растет год от года. Еще 10 лет назад её «убивали» на отдельных участках бассейна Permian до 40 долларов, но сейчас об этом и разговоров нет. Кому повезло, новая скважина будет отбиваться от 62 долларов, остальным надо молиться на 70. Да, действующие дырки в земле нуждаются только в половине суммы за обслуживание, но проблема в том, что они быстро вырабатываются, утрачивая экономическую привлекательность. Надо постоянно бурить!

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Спустя 10 дней после выхода сентябрьского отчета WASDE можно говорить о том, что рынок осознал собственную сбалансированность. Не будет ничего удивительного в том, что наметившаяся коррекция по пшенице и кукурузе продолжится всю следующую неделю. Риск падения к 500.0 по пшенице выше, чем риск падения кукурузы к 360.0. Эти уровни совсем не обязательны для достижения, но мы можем получить данный сюрприз, прежде чем начнется уже двухмесячный осенний рост. Падение цен может быть связано с тем, что зерно из черноморского региона уходит по «любой цене», из-за напряжения, связанного с СВО. Кроме того, традиционные крупные поставщики зерновых такие как Бразилия и Аргентина заинтересованы в валюте как всегда крайне сильно. Особенно это касается Аргентины с её трехзначной инфляцией. Значит, будут продавать по бросовым ценам.

Интересно, что все видят признаки замедления в Китае, и теперь этот самый Китай будет говорить всем и каждому: у нас тут всё не очень, поэтому давайте нам скидку 25%. И её будут давать, потому что все привыкли продавать сырье в Китай. Интересные будут времена. С энергоносителями это уже происходит по долгосрочным контрактам, тоже самое будет и с продовольствием. Китай будет смотреть в глаза и говорить, что купит за 75 то, что еще вчера стоило 100. Не хочешь? Ладно, купим по 100 только 10% того объема, что ты хотел продать, а дальше посмотрим куда подует ветер. Много ли поставщиков сельхозпродукции обладают запасом прочности при ведении торговых дел? Явно нет. Потом, быстрее продал, быстрее купил американские бумаги под 5% и можно курить Cohiba до следующего года.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Доллар/рубль:

Видим постепенное ослабление рубля. Подъем пары к 94.00 практически не вызывает сомнений. Дальнейший рост также будет возможен, но будет носить плавный размеренный характер при условии, что не будет объявлена вторая волна мобилизации и не будут резко увеличена расходная часть бюджета на 25-й год. И по первому, и по второму условию есть обоснованные подозрения, что оба будут иметь место. В этом случае нас будет ждать рост в район 104.00 к концу года и этот курс продержится до конца марта года 25-го.

ЦБ РФ в условиях постоянного роста ничем не обеспеченной денежной массы, будет вынужден для ограничения роста инфляции держать ставку близкую к 20% продолжительное время, не исключено, что весь 25-й год.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 7.1 тыс. контрактов. Покупатели и продавцы уходили с рынка. Продавцы делали это активнее. Продавцы пока контролируют рынок.

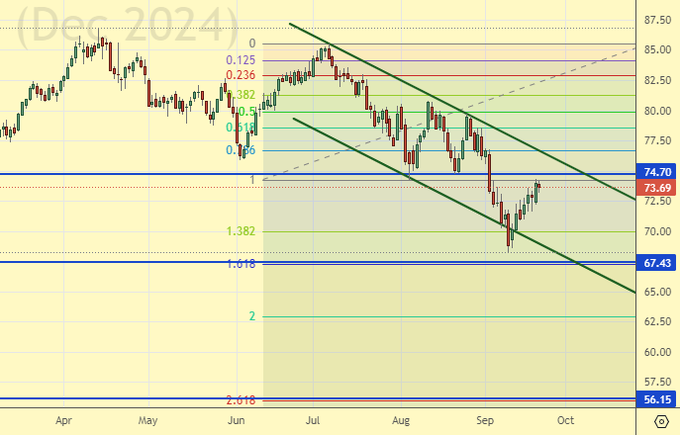

Сценарий роста: перешли на декабрьский фьючерс, дата экспирации 31 октября. Покупки в данной ситуации не интересны.

Сценарий падения: текущие уровни можно использовать для входа в шорт.

Рекомендации для рынка нефти марки Brent:

Покупка: нет.

Продажа: сейчас (73.69), при подходе к 76.00 и 77.00. Стоп: 77.70. Цель: 56.50. Считайте риски!

Поддержка – 67.43. Сопротивление – 74.70.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок не изменилось и составляет 488 штук.

Коммерческие запасы нефти в США упали на -1.63 до 417.513 млн. баррелей, при прогнозе -0.2 млн. баррелей. Запасы бензина выросли на 0.069 до 221.621 млн. баррелей. Запасы дистиллятов выросли на 0.125 до 125.148 млн. баррелей. Запасы в хранилище Кушинг упали на -1.979 до 22.711 млн. баррелей.

Добыча нефти упала на -0.1 до 13.2 млн. баррелей в день. Импорт нефти упал на -0.545 до 6.322 млн. баррелей в день. Экспорт нефти вырос на 1.284 до 4.589 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -1.829 до 1.733 млн. баррелей в день. Переработка нефти упала на -0.7 до 92.1 процента.

Спрос на бензин вырос на 0.298 до 8.776 млн. баррелей в день. Производство бензина выросло на 0.284 до 9.661 млн. баррелей в день. Импорт бензина упал на -0.176 до 0.467 млн. баррелей в день. Экспорт бензина упал на -0.199 до 0.737 млн. баррелей в день.

Спрос на дистилляты вырос на 0.24 до 3.798 млн. баррелей. Производство дистиллятов упало на -0.153 до 5.056 млн. баррелей. Импорт дистиллятов упал на -0.063 до 0.138 млн. баррелей. Экспорт дистиллятов упал на -0.145 до 1.378 млн. баррелей в день.

Спрос на нефтепродукты вырос на 0.409 до 19.792 млн. баррелей. Производство нефтепродуктов выросло на 0.086 до 22.169 млн. баррелей. Импорт нефтепродуктов упал на -0.333 до 1.643 млн. баррелей. Экспорт нефтепродуктов упал на -0.577 до 6.661 млн. баррелей в день.

Спрос на пропан упал на -0.216 до 0.607 млн. баррелей. Производство пропана выросло на 0.003 до 2.705 млн. баррелей. Импорт пропана упал на -0.037 до 0.078 млн. баррелей. Экспорт пропана вырос на 0.016 до 1.849 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 34.9 тыс. контрактов. Покупателей на было. Продавцы резко сократили свои позиции. Быки сохраняют контроль.

Сценарий роста: перешли на ноябрьский фьючерс, дата экспирации 22 октября. Пока о покупках забываем.

Сценарий падения: текущие уровни можно использовать для продаж.

Рекомендации для нефти марки WTI:

Покупка: нет.

Продажа: сейчас (71.00). Стоп: 72.00. Цель: 54.00.

Поддержка – 64.52. Сопротивление – 72.88.

Gas-Oil. ICE

Сценарий роста: рассматриваем октябрьский фьючерс, дата экспирации 10 октября. Покупки в данной ситуации не интересны.

Сценарий падения: будет интересно продать при подъеме к 710.0. Текущие уровни занижены, но и с них можно искать возможности для входа в шорт на «часовых» интервалах.

Рекомендации по Gasoil:

Покупка: нет.

Продажа: при подходе к 710.00. Стоп: 730.00. Цель: 505.00.

Поддержка – 626.50. Сопротивление – 689.00.

Natural Gas. CME Group

Сценарий роста: перешли на ноябрьский фьючерс, дата экспирации 29 октября. Продолжаем держать лонги. Цель на 3.190 в преддверии зимы представляется интересной.

Сценарий падения: ничего интересного. Вне рынка.

Рекомендации по природному газу:

Покупка: нет. Кто в позиции от 2.480 (с учетом перехода на новый контракт) перенесите стоп на 2.600. Цель: 3.190 (3.600).

Продажа: нет.

Поддержка – 2.617. Сопротивление – 2.901.

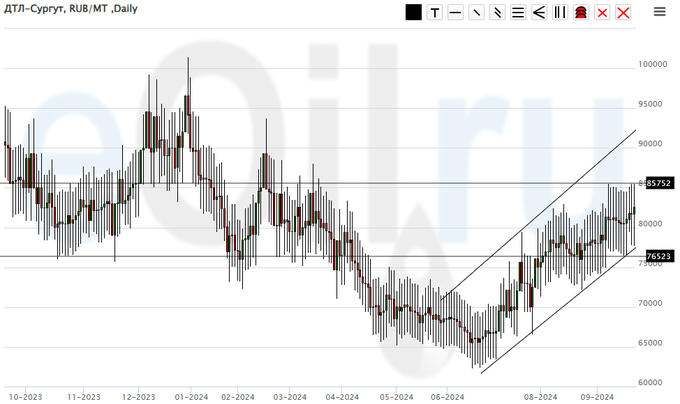

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: будем держать лонг. Шансы на рост неплохие.

Сценарий падения: продавать не будем, так как поверить в то, что сейчас дизель не нужен, мы не можем.

Рекомендации по рынку дизеля:

Покупка: нет. Кто в позиции от 65000, перенесите стоп на 72000. Цель: 100000!

Продажа: нет.

Поддержка – 76523. Сопротивление – 85752.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: для новых покупок нужен откат к 20000. Ждем.

Сценарий падения: продавать не будем, есть риск дальнейшего роста цен.

Рекомендации по рынку ПБТ:

Покупка: при касании 20000. Стоп: 17000. Цель: 40000.

Продажа: нет.

Поддержка – 21172. Сопротивление – 33047.

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: видим застой. Вне рынка.

Сценарий падения: остаемся вне рынка, цены низки.

Рекомендации по рынку гелия:

Покупка: нет.

Продажа: нет.

Поддержка – 1010. Сопротивление – 1537.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса по Wheat. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 4.4 тыс. контрактов. Продавцы и покупатели сокращали свои позиции. Медведи делали это активнее. Медведи сохраняют контроль.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 13 декабря. На откатах вниз можно покупать.

Сценарий падения: текущий вылет наверх не сломал медведей. Однако, для продаж нам нужны уровни выше текущих. Риск падения цен к 500.0 остается.

Рекомендации для рынка пшеницы:

Покупка: при подходе к 500.0. Стоп: 490.0. Цель: 650.0.

Продажа: при подходе к 650.0. Стоп: 675.0. Цель: 540.0.

Поддержка – 553.4. Сопротивление – 597.0.

Смотрим на объемы открытого интереса по Corn. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 2.6 тыс. контрактов. Покупатели заходили на рынок в небольших объемах. Продавцы не проявляли активности. Медведи пока контролируют ситуацию.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 13 декабря. Пока мы ниже 445.0 риск падения к 360.0 остается. Интересно купить от 393.0.

Сценарий падения: при подходе к 445.0 можно продать. Нельзя исключать, что восстановление цен будет краткосрочным.

Рекомендации для рынка кукурузы:

Покупка: при подходе к 393.0. Стоп: 390.0. Цель: 445.0.

Продажа: при подходе к 445.0. Стоп: 465.0. Цель: 360.0?!

Поддержка – 392.6. Сопротивление – 415.0.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 14 ноября. Учитывая рекордный валовый сбор по сое, расти нам будет очень тяжело. Не покупаем.

Сценарий падения: продадим еще раз, несмотря на две предыдущие неудачи. Масличных много. Мы должны продолжить падать.

Рекомендации для рынка сои:

Покупка: при подходе к 850.0. Стоп: 830.0. Цель: 1100.0.

Продажа: нет. Кто в позиции от 1006.0, держите стоп на 1035.0. Цель: 850.0.

Поддержка – 986.4. Сопротивление – 1023.0.

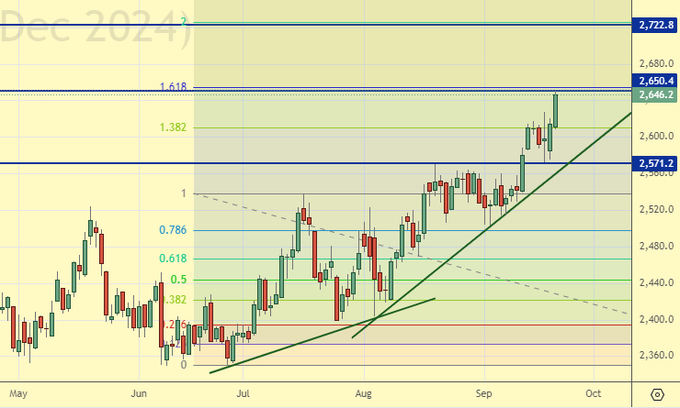

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 27 декабря. После выхода из консолидации вверх покупаем на откатах.

Сценарий падения: после анализа истории, есть подозрения, что мы подошли к сильному уровню сопротивления. Войдем в шорт.

Рекомендации по рынку золота:

Покупка: пока нет.

Продажа: сейчас (2646). Стоп: 2667. Цель: 2200?!

Поддержка – 2571. Сопротивление – 2646.

EUR/USD

Сценарий роста: видим предпосылки хода к 1.1400. Держим лонг. Снижение ставки ФРС на 0.5% окажет поддержку евро.

Сценарий падения: ставка на рост доллара не сыграла. Берем паузу.

Рекомендации по паре евро/доллар:

Покупка: сейчас (1.1160). Стоп: 1.1090. Цель: 1.1400 (1.2000).

Продажа: нет.

Поддержка – 1.1068. Сопротивление – 1.1207.

USD/RUB

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 19 декабря. Ничего нового. Рынок способен пройти выше. Держим лонг.

Сценарий падения: интересных идей для продаж нет. Вне рынка.

Рекомендации по паре доллар/рубль:

Покупка: нет. Кто в позиции от 85976, перенесите стоп на 88900. Цель: 100000 (200000. Да-да, такое возможно).

Продажа: нет.

Поддержка – 90516. Сопротивление – 94411.

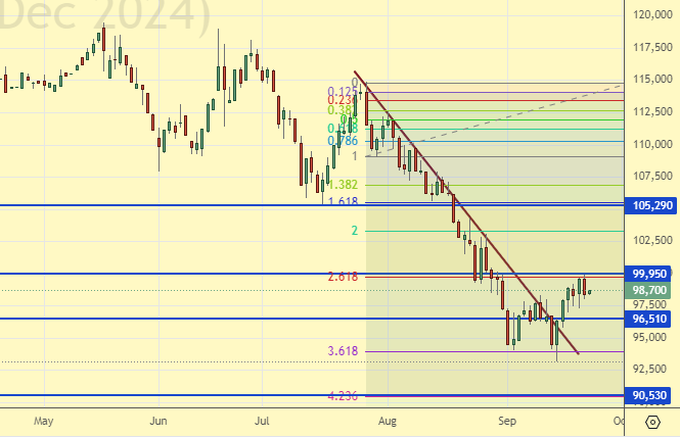

RTSI. MOEX

Сценарий роста: перешли на декабрьский фьючерс, дата экспирации 19 декабря. Покупать будем при подходе к 90600. Провал под 90600 приведет к паническому сбросу акций.

Сценарий падения: если рынок даст, то вход в шорт от 105000 будет идеальным. Учитывая негативный внешний фон вынуждены отрабатывать и уровень 100000.

Рекомендации по индексу РТС:

Покупка: при подходе к 90600. Стоп: 90300. Цель: 105000.

Продажа: сейчас (98700). Стоп: 101700. Цель: 90600 (76000?!). Или при подходе к 105000. Стоп: 107000. Цель: 90600.

Поддержка – 96510. Сопротивление – 99950.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Продление сокращения добычи ОПЕК+ положительно скажется на ценах на нефть