14 August 2024, 14:54

Расходы в секторе подводной добычи превысят 42 млрд долларов к 2027 году

Сегмент рынка систем подводной добычи, включающий такие системы добычи и обработки, как подводные шлангокабели, гибкие трубопроводы и поточные линии (SURF), морские фонтанные арматуры, устья скважин, манифольды и другие компоненты, ожидает значительный приток капитала.

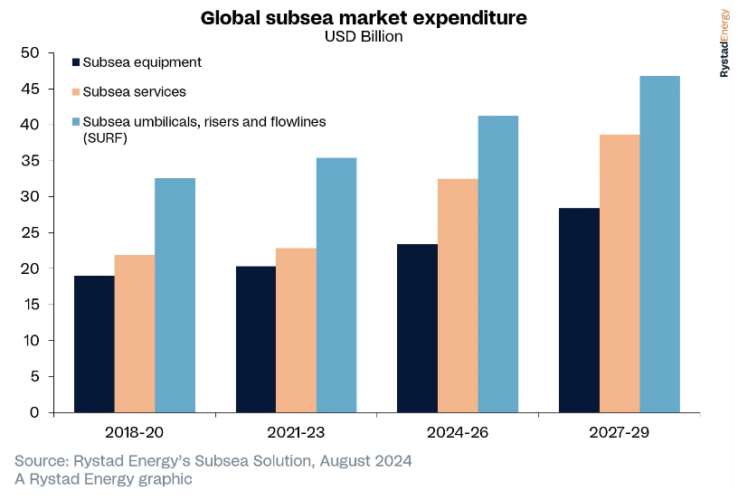

В связи с ростом расходов нефтедобывающих компаний на оборудование и монтаж Rystad Energy прогнозирует ежегодный совокупный рост на 10% в период с 2024 по 2027 год. Общий объем расходов к концу этого периода превысит 42 млрд долларов.

Инвестиционная активность особенно высока в таких регионах, как Южная Америка и Европа, где крупные проекты достигают значительного прогресса и привлекают новые инвестиции. Бразилия, в частности, остается в центре внимания благодаря обширным подсолевым запасам, что стимулирует высокий спрос на подводное оборудование и SURF. Ожидается, что расходы в Бразилии вырастут на 18% по сравнению с предыдущим годом и достигнут 6 млрд долларов в 2024 году.

Тем временем в Норвегии, наблюдается оживление деятельности, чему способствуют благоприятные рыночные условия и технологические достижения. Экономически эффективная подводная гидравлическая установка заменяет 100 тонн палубного оборудования, а SWIFT™, дистанционно управляемый инструмент для подвески насосно-компрессорных труб (НКТ), позволяет выполнять операции без использования шлангов, сокращая потребность в тяжелом оборудовании на верхней площадке.

Ожидается, что к концу 2024 года совокупные расходы достигнут 32 млрд долларов, что на 6,5% больше, чем в предыдущем году. Этот рост обусловлен активной деятельностью в сфере источников снабжения, оборудования и SURF, в основном за счет значительных инвестиций в глубоководные и сверхглубоководные проекты. Подводный сектор также выходит за рамки традиционных нефтегазовых отраслей. Стремление к улавливанию и хранению углерода (УХУ) создает новые возможности для поставщиков и стимулирует исследования и разработки на этом развивающемся рынке. Следовательно, поставщики лидируют в разработке более эффективных систем подводной добычи, которые, как ожидается, получат более широкое распространение.

Рынок подводной добычи быстро оправился от последствий пандемии Covid-19, которая привела к значительному сокращению расходов на 20% в 2020 году. К 2021 году отрасль начала восстанавливаться, а расходы увеличились на 5% и достигли 23 млрд долларов.

«В дальнейшем мы ожидаем стабильный рост в этом секторе, чему будут способствовать достижения в области глубоководной разведки и УХУ. Такое оживление подчеркивает устойчивость отрасли и предполагает многообещающую траекторию последовательного прогресса», — заявила Санвари Махаджан, аналитик Rystad Energy.

Рис 1. Совокупные расходы на рынке систем подводной добычи Источник: Rystad Energy

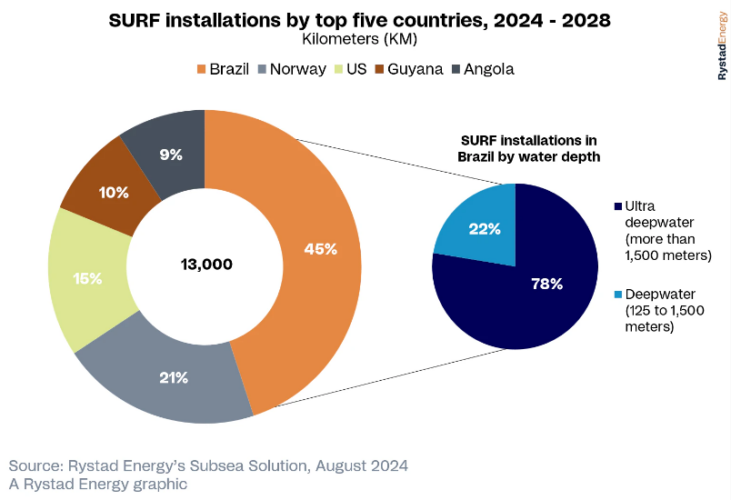

Глубоководные разработки будут доминировать в этом секторе, занимая 45% рынка с 2024 по 2028 год. К числу важных новых месторождений относятся: Barracuda Revitalization в Бразилии, Johan Castberg и Breidablikk в Норвегии и Golfinho в Мозамбике. Ключевые месторождения поздней стадии добычи: Balder Future, Gullfaks South и Schiehallion в Норвегии и Великобритании.

По прогнозам, сверхглубоководные проекты, реализуемые в рамках крупных инициатив по добыче, хранению и разгрузке на плавучих установках (FPSO) в Бразилии и Гайане, займут 35% рынка. Ожидается, что в ближайшие пять лет Южная Америка станет лидером, построив 500 морских фонтанных арматур. К числу предстоящих сверхглубоководных проектов (свыше 1 500 метров) относятся Yellowtail, Tilapia и Redtail в Гайане, а также Buzios VIII, Buzios IX, Sepia и Atapu в Бразилии. Среди известных «зрелых» месторождений — Trion в Мексике, Egina в Нигерии и Argos (Mad Dog Phase 2) в США.

С 2022 года подводный сектор добился заметных успехов благодаря увеличению санкционирования глубоководных и сверхглубоководных разработок. Только в этом году расходы на глубоководные проекты составили 12 млрд долларов, причем 28% этих средств пришлось на Европу. В период с 2020 по 2023 год Норвегия лидировала в мире по установке 200 морских фонтанных арматур из 600, установленных на большой глубине (от 125 до 1 500 метров). За тот же период Норвегия проложила 1400 километров SURF в глубоководных районах, превзойдя показатель Бразилии в 1200 километров.

Ожидается, что в 2024 году расширение деятельности ExxonMobil приведет к значительному увеличению числа морских фонтанных арматур. Вслед за компанией Equinor, установившей в этом году 17% всех морских фонтанных арматур, ExxonMobil, по прогнозам, установит 12%, причем основной упор будет сделан на Гайану. Это увеличение обусловлено крупными проектами Yellowtail, Redtail и Payara, что подчеркивает растущее значение Гайаны в подводном секторе на фоне усиления санкций и перехода к более устойчивой и эффективной деятельности.

Согласно прогнозам, в 2024 году протяженность SURF достигнет 3500 километров. Ожидается, что на Бразилию придется 22% от общего числа, а на США и Анголу — 15% и 10% соответственно. В период с 2024 по 2028 год совокупный среднегодовой темп роста (CAGR) числа установок будет составлять 15%, при этом основными рынками станут Бразилия, Норвегия, США, Великобритания и Ангола.

Рис 2. Строительство SURF в пяти ведущих странах (Бразилия, Норвегия, США, Гайана, Ангола) 2024-2028 гг. Источник: Rystad Energy

Что касается поставщиков и операторов, которые будут формировать рынок в ближайшие годы, то ожидается, что компания Technip FMC поставит около 400 морских фонтанных арматур в период с 2024 по 2029 год.

Из общего числа, по оценкам, 35% приходится на разработки ExxonMobil в Гайане и 22% на Petrobras в Бразилии. Одновременно ожидается, что OneSubsea за тот же период поставит около 270 арматур, из которых около 40%, по прогнозам, будет поставлено в Бразилию. Компания Aker Solutions (теперь OneSubsea) поставит 150 арматур, из которых 80% будут предназначены для Норвегии.

Petrobras остается главным поставщиком, особенно в Южной Америке, где компания вкладывает значительные средства в разработку подсолевых месторождений. В Европе Equine и Aker BP известны своими обширными подводными проектами, а значительные проекты по разработке месторождений на норвежском континентальном шельфе подчеркивают их стратегическую важность. В США Shell и BP лидируют, вкладывая значительные средства в глубоководную и сверхглубоководную разведку и добычу. Total Energies занимает прочные позиции в Африке, особенно в Анголе и Нигерии.

«Газпром нефть» ожидает роста производства битумов в РФ к 2030 году на 3-4%