Прогноз биржевых цен с 8 по 12 мая 2023

-

Рынок энергоносителей:

Ну, вот и короновали короля. В Англии сие дело провели. Был парад. Нормальный парад, с нормальными флагами. Не часто сейчас такое. Было гостей из двухсот стран. В начале проехали на лошадях. Лошадей было много. Не все животные справились с волнением… Затем пешие пошли. Потом карета проехала. Золотая.

У кого есть 100 млн. долларов, можете тоже себя короновать. Церемония недешевая. Но любые выборы дороже. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Нефть упала. Против наших ожиданий мы теперь будем находиться не в диапазоне 80.00 – 90.00, а в диапазоне 70.00 – 80.00. Если рынок на несколько дней останется под 75.00, то это должно спровоцировать арабов на заявления о необходимости найти баланс между спросом и предложением на уровнях, которые выше текущих.

США не могут нарастить добычу выше 12.3 млн. баррелей в сутки, что продолжает ясно говорить нам о зависимости американцев от внешних поставок. Венесуэлу уже взяли в оборот. В каком-то смысле Мадуро даже удобнее, чем демократическое правительство, так как он уж точно от денег не откажется. Столько надо еще себе купить… А с арабами будут работать. Никто друг от друга никуда не денется.

Пусть пока Китай и расстроил трейдеров отсутствием роста, но говорить о том, что нефтяному рынку конец, пока рано. Спрос скорее всего будет по итогам года на уровне 101 млн. баррелей в сутки, а не 103, что совсем неплохо.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Прошла неделя, а у нас ничего кроме рукоприкладства, после переговоров по зерновой сделке, нет. Пресс-секретарь Президента РФ считает, что перспектив по продлению соглашения, которое истекает 18-го мая, крайне мало. Эта ситуация держит рынки и пшеницы, и кукурузы в напряжении.

12 мая в пятницу выйдет прогноз по валовому сбору от USDA. В данном отчете уже будут учтены текущие состояния посевов. Отметим, что предварительные перспективы по пшенице в Европе находятся на уровнях на 10 – 15% выше прошлого года. Это означает, что порядка 20 млн. тонн пшеницы только Франция будет готова поставить на внешний рынок.

В этих обстоятельствах европейцам украинское зерно не нужно на внешнем рынке, так как оно будет составлять конкуренцию для их продукции на самом лакомом торговом фронте, на Средиземноморском. И вести недалеко, и деньги хорошие.

Рынок внутри страны продолжает оставаться слабым. Несмотря на сообщения о том, что котировки стабилизировались, на местах можно взять пшеницу по ценам значительно ниже индикативных. Без появления серьезного покупателя осенью, а им может стать любая южная или восточная страна, российским аграриям придется смириться с недополучением прибыли. Некоторые хозяйства не могут продать зерно с позапрошлого года.

Доллар/рубль:

Мы понимаем, что рост ставки в США (+ 0.25%, до 5.25%) в текущей ситуации не может мгновенно повлиять на пару. Тем не менее, даже если изоляция будет усиливаться, стоимость доллара на рубль будет проецироваться через юань, рупию или другую валюту. При такой ставке американец будет в цене.

Пока мы видим вероятное ручное закатывание курса под 75.00. Возможно, что к празднику. Не отрицаем возможности укрепления рубля до 73.00, однако бизнесу куда было бы комфортнее работать при стабильном, а не прыгающем туда – сюда курсе, каким бы он ни был.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 73.3 тыс. контрактов. Изменение гигантское. Покупатели большой толпой уходили с рынка. Продавцы заходили в него. Спред между длинными и короткими позициями сузился, быки рискуют потерять преимущество.

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 31 мая. Рынок ушел ниже 77.00. Сработал стоп-ордер. Пока воздержимся от покупок. Берем паузу.

Сценарий падения: скорее всего продавцы продолжат давить, так как очень заманчиво протолкнуть рынок ниже 70.00, что приведет к срабатыванию большого количества стоп-ордеров.

Рекомендации для рынка нефти марки Brent:

Покупка: нет.

Продажа: нет. Кто в позиции от 86.50, перенесите стоп на 77.60. Цель: 66.67 долларов за баррель.

Поддержка – 71.29. Сопротивление – 77.40.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок сократилось на 3 единицы и составляет 588 штук.

Коммерческие запасы нефти в США упали на -1.281 до 459.633 млн. баррелей, прогнозы -1.1 млн. баррелей. Запасы бензина выросли на 1.742 до 222.878 млн. баррелей. Запасы дистиллятов упали на -1.19 до 110.323 млн. баррелей. Запасы в хранилище Кушинг выросли на 0.541 до 33.61 млн. баррелей.

Добыча нефти выросла на 0.1 до 12.3 млн. баррелей в день. Импорт нефти вырос на 0.02 до 6.396 млн. баррелей в день. Экспорт нефти упал на -0.082 до 4.737 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 0.102 до 1.659 млн. баррелей в день. Переработка нефти упала на -0.6 до 90.7 процента.

Спрос на бензин упал на -0.893 до 8.618 млн. баррелей в день. Производство бензина упало на -0.638 до 9.378 млн. баррелей в день. Импорт бензина упал на -0.224 до 0.798 млн. баррелей в день. Экспорт бензина вырос на 0.107 до 0.841 млн. баррелей в день.

Спрос на дистилляты вырос на 0.144 до 3.872 млн. баррелей. Производство дистиллятов упало на -0.093 до 4.576 млн. баррелей. Импорт дистиллятов вырос на 0.051 до 0.144 млн. баррелей. Экспорт дистиллятов упал на -0.098 до 1.018 млн. баррелей в день.

Спрос на нефтепродукты упал на -0.403 до 19.805 млн. баррелей. Производство нефтепродуктов упало на -0.864 до 21.182 млн. баррелей. Импорт нефтепродуктов упал на -0.508 до 1.951 млн. баррелей. Экспорт нефтепродуктов вырос на 0.223 до 5.92 млн. баррелей в день.

Спрос на пропан вырос на 0.429 до 1.105 млн. баррелей. Производство пропана выросло на 0.017 до 2.48 млн. баррелей. Импорт пропана упал на -0.014 до 0.078 млн. баррелей. Экспорт пропана вырос на 0.15 до 1.538 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 42.3 тыс. контрактов. Изменение значительное. Покупатели в большом количестве покидали рынок. Продавцы умеренными объемами заходили в него. Спред между длинными и короткими позициями сузился. Преимущество быков тает, но остается существенным.

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 22 мая. Наш расчет на рост рынка не оправдался. Берем паузу на неделю.

Сценарий падения: так как продать по хорошим ценам мы не смогли, то тренд был пропущен. Сейчас продолжаем оставаться вне рынка.

Рекомендации для нефти марки WTI:

Покупка: нет.

Продажа: нет.

Поддержка – 63.55. Сопротивление – 73.81.

Gas-Oil. ICE

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 12 июня. За последнюю пару недель падение цен ускорилось. Это может привести к резкому отскоку вверх после тестирования уровня 600.0.

Сценарий падения: мы не угадали с идеальной точкой фиксации прибыли на падающем тренде, но в целом мы были правы закрыв позиции неделю назад. Теперь вне рынка.

Рекомендации по Gasoil:

Покупка: при подходе к 600.0. Стоп: 570.0. Цель: 800.0.

Продажа: нет.

Поддержка – 629.75. Сопротивление – 692.75.

Natural Gas. CME Group

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 26 мая. В США взорвалось 20 заводов СПГ за последний год. Как странно. Здесь не важно почему это произошло. Скорее всего, в США газ будет дешевым, так как его не на чем сжижать, а вот в Европе он будет дорогим.

Сценарий падения: продавать смысла никакого нет. Вне рынка.

Рекомендации по природному газу:

Покупка: сейчас. Стоп: 1.990. Цель: 3.340.

Продажа: нет.

Поддержка – 2.005. Сопротивление – 2.546.

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: продолжаем рекомендовать покупки. Перерабатывающая отрасль будет нагружена налогами, которые она переложит на потребителей.

Сценарий падения: для продаж нам нужен рост хотя бы к 70000. А пока его нет, мы будем вне рынка.

Рекомендации по рынку дизеля:

Покупка: сейчас. Стоп: 49000. Цель: 65000 (70000). Считайте риски. Кто в позиции от 55000 держите стоп на 49000. Цель: 65000 (70000).

Продажа: нет.

Поддержка – 50664. Сопротивление – 59355.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: сходили к 20000. Теперь нам надо остыть после столь быстрого и значительного роста. Вне рынка.

Сценарий падения: «при подходе к 20000 продавать», писали мы неделей ранее. Если вы сделали это, то стойте в шортах. Откат к 13200 возможен.

Рекомендации по рынку ПБТ:

Покупка: нет.

Продажа: нет. Кто в позиции от 20000, держите стоп на 22000. Цель: 13200.

Поддержка – 13125. Сопротивление – 21000.

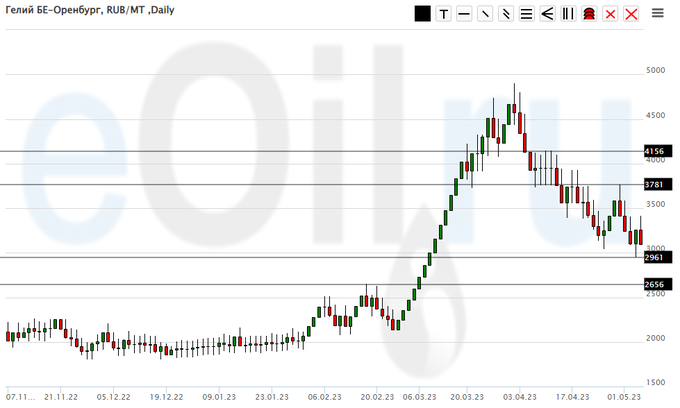

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: ждем 2700 для того, чтобы купить. Кому нужен гелий из хозяйственных соображений можете взять его по текущим ценам.

Сценарий падения: до 2800 немного не дошли. Желающие могут закрыть 15% позиции по текущим ценам. Остальной объем держать до выполнения цели.

Рекомендации по рынку гелия:

Покупка: при подходе к 2700. Стоп: 2400. Цель: 5000.

Продажа: нет. Кто в позиции от 4500, перенесите стоп на 3900. Цель: 2800.

Поддержка – 2961. Сопротивление – 3781.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 13.7 тыс. контрактов. Продавцы продолжили наращивать свои объемы. Покупатели остались инертны к происходящему. Спред между короткими и длинными позициями расширился. Продавцы удерживают преимущество.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 15 июля. Вы должны были зацепить рынок от 606.0. Теперь стоит стоять в лонге вплоть до 700.0, про более высокие уровни пока не говорим.

Сценарий падения: шорт от 700.0 в целом интересен, особенно если в пятницу USDA сообщит о перспективах получения хорошего урожая.

Рекомендации для рынка пшеницы:

Покупка: нет. Кто в позиции от 606.0, перенесите стоп на 610.0. Цель: 700.0.

Продажа: думать при подходе к 700.0.

Поддержка – 629.6. Сопротивление – 664.4.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

Открытых коротких позиций управляющих активами больше, чем длинных. За прошлую неделю разница между короткими и длинными позициями управляющих увеличилась на 101.7 тыс. контрактов. Изменение гигантское. Продавцов на рынке стало заметно больше. Покупатели бегут в панике. Продавцы упрочили своё преимущество.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 15 июля. С такой длинной тенью вниз в среду нас явно выбило бы из лонга. Но мы и не покупали. Ничего не понятно. Остаемся вне рынка.

Сценарий падения: при подходе к 630.0 имеет смысл говорить о продажах. Если в пятницу перспективы от USDA по новому урожаю будут хорошие, то можно от обозначенного уровня войти в шорт.

Рекомендации для рынка кукурузы:

Покупка: нет.

Продажа: думать при подходе к 630.0.

Поддержка – 588.0. Сопротивление – 606.0.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 15 июля. Да, есть соблазн купить, но пока откажемся, так как ждем хороших прогнозов по валовому сбору сои. Нам надо хотя бы 1360 для входа в лонг.

Сценарий падения: продолжаем верить в успех наших шортов. В случае роста к 1450.0 можно нарастить позицию.

Рекомендации для рынка сои:

Покупка: думать при подходе к 1360.0. Стоп: 1340.0. Цель: 1420.0.

Продажа: при подходе к 1450. Стоп: 1470. Цель: 1360.0 (1000.0). Кто в позиции от 1520.0 и 1510.0, держите стоп на 1470.0. Цель: 1360.0 (1000.0) центов за бушель.

Поддержка – 1392.6. Сопротивление – 1456.6.

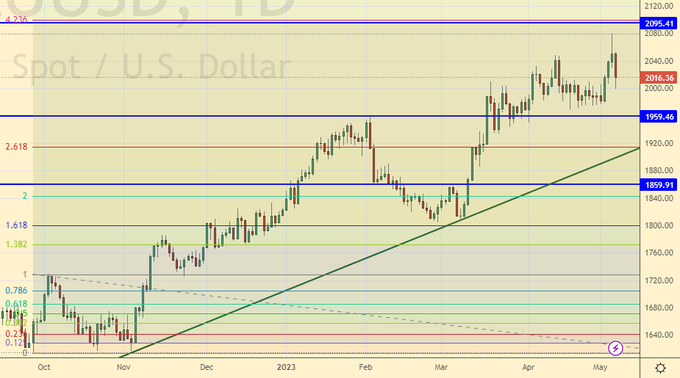

Gold. CME Group

Сценарий роста: а мы не падаем. Несмотря на рост ставки золото попробовало пройти выше. Это немного странно. Берем паузу.

Сценарий падения: надо продавать. Американцы зальют проблемы с региональными банками деньгами. Никто не хочет допустить кризиса и паники. Золоту надо немного остыть. Отметим, что место для продажи не идеальное.

Рекомендации по рынку золота:

Покупка: пока нет.

Продажа: сейчас и при подходе к 2040. Стоп: 2047. Цель: 1873 (1600). Считайте риски.

Поддержка – 1959. Сопротивление – 2095.

EUR/USD

Сценарий роста: всё нормально, держим лонги. Евро смотрится предпочтительнее, так как в Европе потенциал для роста ставок более сильный чем в США.

Сценарий падения: надо держать шорт от 1.1000. Не факт, что рынок сможет прямо завтра подняться выше 1.1100. Новых позиций на продажу не открываем.

Рекомендации по паре евро/доллар:

Покупка: сейчас. Стоп: 1.0920. Цель: 1.1930. Кто в позиции от 1.1020, перенесите стоп на 1.0920. Цель: 1.1930.

Продажа: нет. Кто остался в позиции от 1.1000, держите стоп на 1.1120. Цель: 1.0600?!

Поддержка – 1.0946. Сопротивление – 1.1095.

USD/RUB

Сценарий роста: идеальным был бы лонг от 73.00. Однако, столь глубокого погружения может и не быть. Что делать? По текущим уровням покупать, при таком характере падения, не хочется. Будем ждать или 73.00, или какого-то прояснения ситуации.

Сценарий падения: после продаж от 81.70, надо держать шорт. Кому нужны деньги можно закрыть 20% позиции. Цель на 73.00 смотрится заманчиво.

Рекомендации по паре доллар/рубль:

Покупка: при подходе к 73.00. Стоп: 71.70. Цель: 88.70.

Продажа: нет. Кто в позиции от 81.70, перенесите стоп на 80.70. Цель: 73.00?!

Поддержка – 76.47. Сопротивление – 79.03.

RTSI. MOEX

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 15 июня. Покупать с текущих уровней? Да. Несмотря на то, что нас выбило по стоп-ордеру, войдем снова. Ход вверх к 112000 пропускать нельзя.

Сценарий падения: продавать будем только после падения ниже 97500. Российский рынок может снизится еще процентов на 8 – 10 в рублях.

Рекомендации по индексу РТС:

Покупка: сейчас. Стоп: 98600. Цель: 112000.

Продажа: при падении ниже 97500. Стоп: 99200. Цель: 90000.

Поддержка – 98670. Сопротивление – 103280.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Норвежский энергогигант подтвердил остановку СПГ-завода