Прогноз биржевых цен с 16 по 20 августа 2021

-

Рынок энергоносителей:

В связи с последними событиями в Афганистане, где по факту произошла смена власти, приходится смотреть на карту. Иран находится западнее Афганистана и имеет с ним протяженную границу. Пока предпосылок для втягивания Иран в гражданскую войну в Афганистане нет, но если это произойдет, то любые намеки на рост противостояния на границе способны поддержать цены на нефть. Отметим также, что логистические риски по природному газу резко возрастут, в случае если нависнет угроза над Таджикистаном и Туркменистаном.

В США есть предпосылки для наращивания мощностей по добыче. Это логично, так как нефтяную эпоху будут заканчивать ускоренными темпами к 2030-му, может быть 2040-му году, так как природные катаклизмы бушующие в Западных странах (это надо подчеркнуть) заставили Вашингтон совсем по иному разговаривать с европейцами, которые несколько раньше начали думать о сокращении выбросов. Перспектива потерять плодоносящий юг в результате изменения климата явно не устраивает США. Нефть, а уж тем более уголь, могут оказаться под ударом.

Не исключено, что в ближайшие несколько месяцев, в рамках борьбы с планетарным перегревом, нас ждут сильные политические решения, которые негативно скажутся на странах экспортерах нефти, в том числе и на России.

Читая наши прогнозы, вы могли заработать на рынке сахара взяв ход вверх от 17.00 до 19.50 центов за фунт.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок зерновых:

Американцы в своем отчете резко понизили прогноз по валовому сбору пшеницы в мире, сразу на 1.95% до 776.9 млн. тонн. Рынок ждал чего-то подобного, так как проблемы с урожаем в США, Бразилии и России озвучивались ранее, но снижение прогноза сразу на 15 млн. тонн оказалось неожиданным. В связи с этим пришлось пересматривать и конечные запасы в сторону уменьшения сразу на 4.33%, что вызвало у части трейдеров и аналитиков приступ легкой паники. Котировки быстро ушли выше 750.0 центов за бушель.

Напомним, что всего на планете запасов пшеницы на 4 месяца, 279 млн. тонн, и это по современным меркам хороший показатель. Если представить, что следующего урожая не будет…, нет, лучше не представлять. Отметим, что нервозность участников рынка оправданна.

Прогноз по кукурузе вышел более спокойным. Падение по сравнению с июльским отчетом составило всего 0.73%, поэтому и резкого рывка вверх мы не увидели.

Мы не удивимся падению котировок на следующей неделе на рынке зерна, так как, в общем и целом, негативные прогнозы уже были в цене. Рост пшеницы выше 780 центов за бушель на данный момент представляется необоснованным.

Доллар/рубль:

Доллар падает. Настроение потребителей в США упало до 10-летнего минимума, плюс к этому появились слухи, что если Пауэлл уйдет в отставку, его полномочия истекают в феврале 2022-го года, то его на посту сменит его заместитель, госпожа Лейл Брейнард, которая имеет еще более мягкие взгляды на денежно-кредитную политику. Тогда уж точно не видать никому повышения ставок и это при потребительской инфляции 5.4% годовых.

При сохранении цен на нефть в районе 70.00 рубль способен продолжить своё укрепление до отметки 70.00. Спрос на российские долговые бумаги растет, так как часть участников рынка ставит на замедление инфляции в РФ и рост чистой доходности по долговым бумагам, что также поддерживает рубль.

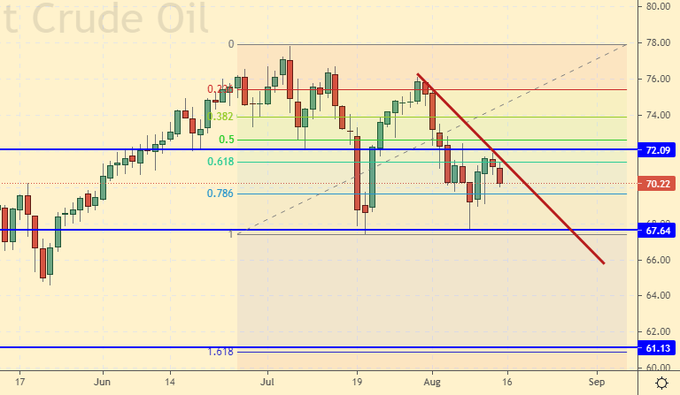

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 26.6 тыс. контрактов. Цена упала на 4.67 доллара. Быки покидают рынок. Во второй половине недели покупатели не смогли навязать свою волю. Свеча пятницы красная. Шансы на продолжение падения неплохие.

Сценарий роста: рассматриваем августовский фьючерс, дата экспирации 31 августа. Продолжаем находиться в стороне. Рассчитываем на более низкие цены.

Сценарий падения: продолжим держать открытый ранее шорт. Здесь можно добавить. Цель на 61.60 выглядит досягаемой.

Рекомендация:

Покупка: нет.

Продажа: нет. Кто в позиции от 74.50 и 75.80, перенесите стоп на 72.30. Цель: 61.60.

Поддержка – 67.64. Сопротивление – 72.09.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок выросло на 10 единиц и составляет 397 штук.

Коммерческие запасы нефти в США упали на -0.448 до 438.777 млн. баррелей, при прогнозе -1.271 млн. баррелей. Запасы бензина упали на -1.401 до 227.469 млн. баррелей. Запасы дистиллятов выросли на 1.767 до 140.511 млн. баррелей. Запасы в хранилище Кушинг упали на -0.325 до 34.575 млн. баррелей.

Добыча нефти выросла на 0.1 до 11.3 млн. баррелей в день. Импорт нефти упал на -0.036 до 6.396 млн. баррелей в день. Экспорт нефти вырос на 0.759 до 2.663 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -0.796 до 3.732 млн. баррелей в день. Переработка нефти выросла на 0.5 до 91.8 процента.

Спрос на бензин упал на -0.345 до 9.43 млн. баррелей в день. Производство бензина упало на -0.19 до 9.961 млн. баррелей в день. Импорт бензина вырос на 0.08 до 0.925 млн. баррелей в день. Экспорт бензина вырос на 0.121 до 0.746 млн. баррелей в день.

Спрос на дистилляты вырос на 0.116 до 3.734 млн. баррелей. Производство дистиллятов выросло на 0.008 до 4.885 млн. баррелей. Импорт дистиллятов вырос на 0.023 до 0.185 млн. баррелей. Экспорт дистиллятов упал на -0.218 до 1.084 млн. баррелей в день.

Спрос на нефтепродукты упал на -1.654 до 19.514 млн. баррелей. Производство нефтепродуктов упало на -1.443 до 21.009 млн. баррелей. Импорт нефтепродуктов упал на -0.237 до 1.947 млн. баррелей. Экспорт нефтепродуктов вырос на 1.007 до 6.432 млн. баррелей в день.

Спрос на пропан вырос на 0.158 до 1.114 млн. баррелей. Производство пропана выросло на 0.056 до 2.378 млн. баррелей. Импорт пропана вырос на 0.009 до 0.083 млн. баррелей. Экспорт пропана вырос на 0.206 до 1.438 млн. баррелей в день.

Смотрим на объемы открытого интереса управляющих по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 12.7 тыс. контрактов. Цена упала на 5.53 доллара. Покупатели уходят. Несколько смущает то, что число коротких позиций не растет, но эта ситуация может измениться уже в ближайшее время.

Сценарий роста: рассматриваем октябрьский фьючерс, дата экспирации 21 сентября. Продолжим оставаться вне рынка в расчете на более низкие ценовые уровни в ближайшем будущем.

Сценарий падения: хочется увидеть отметку 58.00. Будем стоять в открытых ранее шортах. На текущих уровнях можно несколько нарастить короткие позиции.

Рекомендация:

Покупка: нет.

Продажа: нет. Кто в позиции от 72.40 и 74.10, перенесите стоп на 70.60. Цель: 59.10.

Поддержка – 64.93. Сопротивление – 69.89.

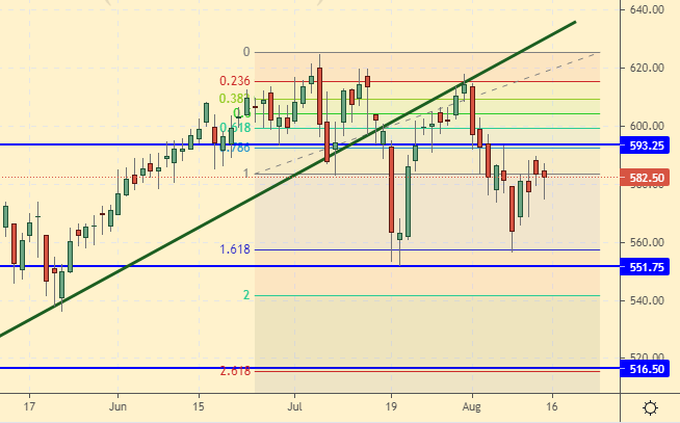

Gas-Oil. ICE

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 10-е сентября. В лонг не входим. Несмотря на то, что просматриваются шансы на рост, будем рассчитывать на снижение цен.

Сценарий падения: здесь можно добавить к открытым ранее шортам. Перспектива хода к 520.0 просматривается.

Рекомендация:

Покупка: нет.

Продажа: нет. Кто в позиции от 578.00 и 612.0, держите стоп на 610.00. Цель: 521.00.

Поддержка – 551.75. Сопротивление – 593.25.

Natural Gas. CME Group

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 27 августа. Американский рынок не разделил панических европейских настроений. Но шансы на рост остаются. Стоим в лонгах.

Сценарий падения: можно допустить снижение к 3.360 более низкое падение на фоне повышенного спроса на газ не просматривается.

Рекомендация:

Покупка: нет. Кто в позиции от 3.650, держите стоп на 3.700. Цель: 4.540 (6.000?).

Продажа: нет.

Поддержка – 3.794. Сопротивление – 4.540.

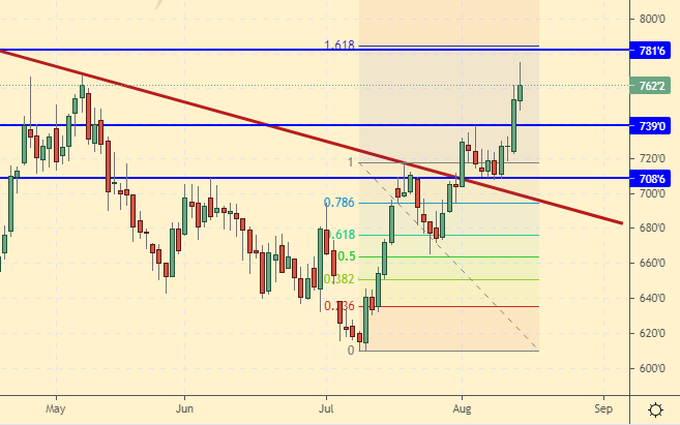

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 4.5 тыс. контрактов. Быки заходили на рынок в расчете на плохой прогноз от USDA и оказались правы.

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 14 сентября. Уровни для покупок завышены. Новых позиций не открываем, старые держим.

Сценарий падения: пока нет сигналов разворота вниз будем оставаться вне рынка.

Рекомендация:

Покупка: нет. Кто в позиции от 723.0, перенесите стоп на 719.0. Цель: 890.0?!

Продажа: нет.

Поддержка – 739.0. Сопротивление – 781.6.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 3.8 тыс. контрактов. В рядах покупателей может начаться паника на следующей неделе, так как прогноз по кукурузе от USDA хоть и снизился, но оказался лучше ожиданий.

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 14 сентября. Будем держать покупки от 580.0, но ничего более делать не будем. Рынок способен развернуться вниз.

Сценарий падения: гэп вниз телом свечи мы так и не закрыли. Только тенью. Продажи от 584.0 будем держать. Рассчитываем на то, что новый урожай придавит цены.

Рекомендация:

Покупка: нет. Кто в позиции от 580.0, перенесите стоп на 558.0. Цель: 700.0?!

Продажа: нет. Кто в позиции от 570.0, 560.0 и 584.0, держите стоп на 620.0. Цель: 425.0?!!!

Поддержка – 548.4. Сопротивление – 589.2.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 14 сентября. Минсельхоз США сократил прогноз по производству сои всего на 0.41%, что никак не может поддержать рынок. Мы видим рост в пятницу, но он вызывает сильные сомнения. Пододвинем стоп-ордер.

Сценарий падения: позиции вниз у нас уже открыты. Теперь ничего не делаем.

Рекомендация:

Покупка: нет. Кто в позиции от 1335.0, перенесите стоп на 1326.0. Цель: 1600.0?!

Продажа: нет. Кто в позиции от 1400.0 и 1350.0, держите стоп на 1417.0. Цель: 1111.0.

Поддержка – 1311.0. Сопротивление – 1392.6.

Sugar 11 white, ICE

Сценарий роста: рассматриваем октябрьский фьючерс, дата экспирации 30 сентября. Рынок ушел выше 19.50, что открывает отметку 21.66. Если будет возврат к 19.00 – купим.

Сценарий падения: будем держать продажи от 19.50 в расчете на то, что рынок продовольствия несколько остынет во второй половине августа.

Рекомендация:

Покупка: при касании 19.00. Стоп: 18.40. Цель: 21.66.

Продажа: нет. Кто в позиции от 19.50, держите стоп на 20.50. Цель: 16.50.

Поддержка – 19.28. Сопротивление – 20.11.

Сoffee С, ICE

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 20 сентября. Рынок ожидаемо оттолкнулся от района 170.00. Так как дальнейший рост под большим вопросом, перенесем стоп-ордер выше.

Сценарий падения: продажи с текущих уровней возможны.

Рекомендация:

Покупка: нет. Кто в позиции от 190.0, 180.0 и 170.0, перенесите стоп на 172.00. Цель: 245.00.

Продажа: сейчас. Стоп: 192.0. Цель: 140.0.

Поддержка – 169.00. Сопротивление – 201.65.

Gold. CME Group

Сценарий роста: ослабление доллара в конце недели позволило золоту восстановить позиции. Если сможем пройти выше 1840 можно будет говорить о развороте тренда.

Сценарий падения: продолжим воздерживаться от продаж, хотя текущие уровни с технической точки зрения представляют интерес для входа в шорт.

Рекомендации:

Покупка: пока нет.

Продажа: пока нет.

Поддержка – 1675. Сопротивление – 1835.

EUR/USD

Сценарий роста: доллар ослаб в пятницу. Но у евро дела ненамного лучше. У американцев хотя бы есть рост экономики сопоставимый с китайским – 7%. В Еврозоне он хуже в два раза. Покупать здесь страшно, но можно. Войдем в лонг в расчете на то, что негатив по доллару будет усиливаться.

Сценарий падения: рынок хочет верить в рост процентной ставки в США. Когда это произойдет никто не знает, но пока рынок витает в иллюзиях можно рассчитывать на падение пары к 1.1050.

Рекомендации:

Покупка: сейчас. Стоп: 1.1710. Цель: 1.2800.

Продажа: нет. Кто в позиции от 1.1950, перенесите стоп на 1.1930. Цель: 1.1050?!!!

Поддержка – 1.1751 (1.1701). Сопротивление – 1.1950.

USD/RUB

Сценарий роста: перспективы роста курса доллара стали более тусклыми, зато у рубля есть все шансы на укрепление из-за притока денег из-за рубежа в государственные облигации. Новых позиций по паре в лонг не открываем. Старые держим.

Сценарий падения: есть шанс на укрепление национальной валюты. Откроем шорт.

Рекомендации:

Покупка: нет. Кто в позиции от 72.07 и 73.10, держите стоп на 72.48. Цель: 80.00.

Продажа: сейчас. Стоп: 74.10. Цель: 68.00.

Поддержка – 72.62. Сопротивление – 74.15.

RTSI. MOEX

Сценарий роста: настроения на фондовых рынках мира остаются позитивными из-за продолжения эпохи дешевых денег. У фьючерса на индекс РТС есть шансы подняться к 175000.

Сценарий падения: не продаем. Не исключено, что мы начали писать последнюю песнь Буратино. Рост акций сейчас будет быстрым и однонаправленным. И на рынок придут все, даже те, кто ушел, и даже те, кто ушел навсегда. Чтобы снова потерять всё. Толпа должна уверовать в чудо.

Рекомендации:

Покупка: нет. Кто в позиции от 165000, перенесите стоп на 162800. Цель: 175000.

Продажа: нет.

Поддержка – 161320. Сопротивление – 175400.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Baker Hughes. Количество буровых установок в США на 13 августа 2021