Названы возможные сценарии нефтяного кризиса до 2025 года

Вплоть до 2025 года цена на нефть не вырастет до прежних, докризисных значений, считает НКР. Судьба нефтяного рынка будет зависеть во многом от того, что дальше будет со сделкой ОПЕК+, и политики США

В ближайшие пять лет нефтяной рынок останется в кризисе, цены останутся низкими и будут постоянно сталкиваться с риском нового обвала. К этому выводу пришли аналитики рейтингового агентства НКР в обзоре «Рынок нефти на распутье» (есть в распоряжении РБК).

«Низкие цены на нефть могут сохраниться до 2025 года. В отсутствие новых соглашений об ограничении добычи в рамках ОПЕК+ или с более широким составом участников возможны возобновление ценовых войн и новый обвал цен», — говорится в обзоре.

После окончания действия новой нефтяной сделки ситуация может развиваться по нескольким сценариям.

Сценарий «Свободная конкуренция». В нем нефтедобывающие страны так и не смогут прийти к новому соглашению и цены на сырье будут устанавливаться в соответствии с рыночными механизмами. С рынка в этом случае уйдут производители, добывающие более дорогую нефть (Канада и сланцевики в США). Средний уровень цен на нефть составит $30–40. Выручка от экспорта российских нефти и нефтепродуктов может снизиться на 44–50% относительно уровня 2019 года, до $94–125 млрд. Это, по мнению НКР, самый вероятный сценарий развития событий.

Сценарий «Продление ОПЕК+». Страны, которые заключили новую сделку, сумеют договориться о ее продлении. Спрос на нефть будет расти, но удовлетворять его будут страны, которые не вступили в соглашение. Из-за этого совокупная доля стран ОПЕК+ на нефтяном рынке сократится. Российский среднегодовой экспорт нефти и нефтепродуктов уменьшится по сравнению с уровнем 2019 года примерно на четверть, до $135–145 млрд. Средний уровень цен на нефть составит $45–50.

Сценарий «Глобальное соглашение». ОПЕК+ расширяется, соглашение об ограничении добычи подписывают США, Канада и другие страны, которые до этого в нем не участвовали. Вероятность этого сценария довольно низка, поскольку в США у государства нет формального права требовать от нефтекомпаний ограничения добычи. «Однако в 2020–2021 годах не исключена возможность консолидации американских нефтедобывающих активов, специализирующихся на добыче сланцевой нефти, в том числе с переходом контроля над ними к федеральному правительству. В таком случае вероятность ограничения производства нефти и в США может возрасти», — заметили аналитики. Это самый выгодный для России сценарий: экспорт нефти и нефтепродуктов в этом случае принесет в среднем $160–170 млрд в год (примерно 85–90% от уровня 2019 года). Средний уровень цен на нефть составит $50–55.

Сценарий «Два рынка». В этом случае США полностью отказываются от участия в соглашении и начинают субсидировать собственных нефтепроизводителей, защищая их от низких цен на мировых рынках. Это позволит им расширить свою деятельность за рубежом. Средняя цена на нефть на мировом рынке составит $25–30, при том что в США она будет составлять $50–55. Это самый невыгодный для России сценарий: выручка страны от экспорта нефти и нефтепродуктов может снизиться на 50–60% относительно уровня 2019 года, до $75–94 млрд.

В отдаленной перспективе, во второй половине 2020-х годов, цены на нефть смогут вновь повыситься, полагают в НКР. Это произойдет из-за того, что упавшие цены на нефть ограничат капитальные инвестиции в нефтяную промышленность, после чего в отдельных странах добыча упадет сама собой.

Глава Минэнерго Александр Новак в конце апреля в своей колонке для журнала «Энергетическая политика» также писал, что в ближайшее время ждать роста нефтяных цен до докризисного уровня не стоит. Новак отмечал, что во многом эффективность нового соглашения ОПЕК+ будет зависеть от того, начнет ли восстанавливаться мировая экономика от кризиса. «В этой связи мы с оптимизмом смотрим на Китай, который уже постепенно начал наращивать экономическую активность. Надеемся, что в течение нескольких месяцев мы увидим положительные изменения и в экономике других стран», — заметил министр.

Сделка ОПЕК+ была заключена в апреле. Она рассчитана на срок до апреля 2022 года. Согласно договоренностям, на первом этапе, в течение мая и июня текущего года, снижение добычи нефти составит 10 млн барр. в сутки, затем стороны перейдут к постепенному наращиванию: с июля сокращение составит 8 млн барр. в сутки, а с января 2021 по апрель 2022 года — 6 млн барр. в сутки.

После заключения сделки цены на нефть, которые в марте на фоне развала старой сделки и кризиса спроса в связи с коронавирусом упали до минимальных значений за последние десятилетия, начали восстанавливаться. 18 мая российская марка нефти Urals впервые с середины марта подорожала выше $30 за баррель. Цена июльских фьючерсов на нефть марки Brent находится в районе $35 за баррель.

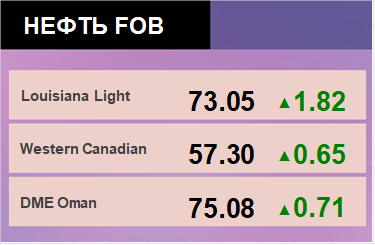

Прогноз биржевых цен с 25 по 29 мая 2020