13 May 2019, 12:55

Как США стали нетто-экспортером газа

Американская газовая индустрия совершила очередной впечатляющий вираж. По итогам 2018 г. чистая добыча товарного газа в стране возросла на 89 млрд куб. м (11,5%) и достигла исторического максимума 862 млрд куб. м. Это позволило США, в частности, стать впервые в истории нетто-экспортером газа, отмечает журнал «Газпром».

Баланс внешних поставок и импорта (в основном из Канады) оказался в пользу экспорта примерно на 20 млрд куб. м за счет СПГ-проектов. Впрочем, внутреннее потребление газа совершило столь же впечатляющий рывок. И для того чтобы обеспечить линии по сжижению в Мексиканском заливе и на Восточном побережье сырьевым газом, пришлось усиленно отбирать запасы из подземных хранилищ.

На протяжении трех лет перед этим добыча и потребление газа колебались в районе 750-770 млрд куб. м, то незначительно снижаясь, как в 2016 г., когда упали цены на нефть (спотовая цена американской марки нефти WTI обвалилась ниже $30 за баррель, а в среднем в 2015-2016 гг. составила $44-45), то вновь возвращаясь на исходные. Однако в прошлом году началось заметное увеличение производства. На фоне роста цен на нефть на 60% к уровню 2016 г. компании стали активнее бурить на сланцевых формациях в поиске жидких углеводородов. Наращивание добычи природного газа вновь во многом стало побочным эффектом нового витка нефтяной лихорадки.

Чистая добыча и потребление газа в США, млрд куб. м

Источник: EIA

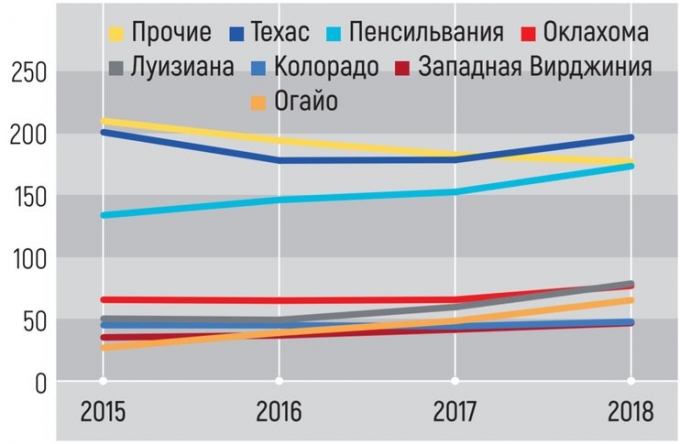

Наибольший прирост в прошлом году продемонстрировали Пенсильвания, Луизиана, Техас и Огайо. При этом если в Пенсильвании и Огайо за счет разработки крупнейших формаций трудноизвлекаемого газа – Marcellus и Utica – добыча идет по нарастающей все последние годы (добыча газа в этих штатах с 2010 г. выросла в 10 и 30 раз соответственно), то в Техасе и Луизиане наблюдалось ее восстановление после снижения. В разработку попали новые формации, такие как техасская Permian, а также переломлена тенденция спада добычи на Haynesville, которая простирается на оба штата. В результате в Техасе после нескольких лет падения добыча выросла на 18 млрд куб. м, а в Луизиане – на 19 млрд. Небольшой рост показали штаты Оклахома, Западная Вирджиния (расположена часть Marcellus и Utica), а также Колорадо.

Добыча газа в США по штатам, млрд куб. м

Источник: EIA

В оставшихся штатах идет заметное падение добычи. В основном это касается территорий, где добывается традиционный природный газ (Вайоминг), и неглубоководного шельфа Мексиканского залива. С 2015 г. производство здесь упало в общей сложности на 33 млрд куб. м (16%).

Однако впечатляющий рост собственной добычи газа в США был в полной мере поддержан и динамикой внутреннего спроса. Прошлый год также принес рекордный показатель – 849 млрд куб. м, что на 81 млрд куб. м (10,5%) больше, чем годом ранее. Крупнейший сегмент рынка – электрогенерация – рос наивысшими темпами (почти 15%). Всего электростанции в США потребили более 300 млрд куб. м — на 39 млрд куб. м больше, чем годом ранее. А вот крупные промышленные потребители показали наименьший показатель прироста – всего 4%, или около 10 млрд куб. м.

Спрос со стороны мелких потребителей – домохозяйств и малого бизнеса – прибавил 13%. Но в целом эти категории нельзя назвать устойчиво растущими в последние годы, скорее колеблющимися в одном диапазоне под воздействием в основном погодных условий. Использование газа на транспорте, несмотря на разговоры о сланцевой революции и сверхдешевом газе, – это полный провал. Мало того что сам сегмент микроскопический – 0,1%, так он еще и падает – с 1,4 млрд до 1,2 млрд куб. м. Американцы остаются приверженцами использования нефтепродуктов для заправки автомобилей, грузовиков и даже судового транспорта.

В целом же в структуре потребления газа в США доминируют электростанции с 35%, а крупная промышленность и мелкая розница – по 28%. Остальное идет на технические нужды самой отрасли.

Потребление природного газа в США в 2017–2018 гг., млрд куб. м

Источник: EIA

Структура потребления газа в США в 2018 г., %

Источник: EIA

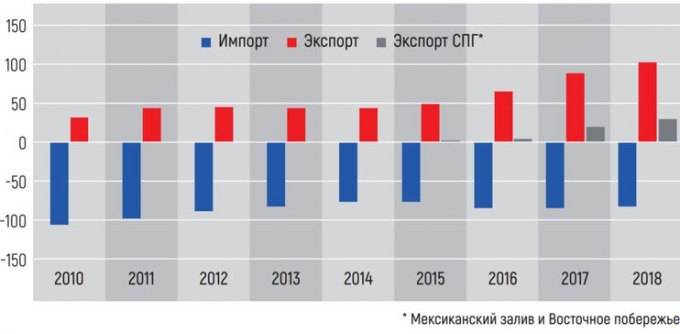

Из соотношения внутреннего спроса и предложения видно, что обеспечивать значительные объемы экспорта США за счет профицита собственной добычи не могут. В 2018 г. этот профицит составил всего 13 млрд куб. м (для сравнения, годом ранее был 5 млрд куб. м, а до этого США добывали меньше, чем потребляли). Динамика положительная, но все же пока весьма умеренная.

Импорт газа (в основном из Канады) остается важнейшей частью газового баланса Соединенных Штатов. В начале десятилетия на фоне роста добычи нетрадиционного газа объемы поставок сокращались, но в последние пять лет стабилизировались в районе 80 млрд куб. м с незначительными отклонениями. Одновременно объемы экспорта газа с 2014 по 2018 гг. выросли почти в 2,5 раза и превысили 100 млрд куб. м. С 2016 г. драйвером этого процесса стал ввод мощностей по сжижению в Мексиканском заливе и на Восточном побережье. При этом поставки трубопроводного газа в Мексику за два года прибавили 10 млрд куб. м.

Однако экспорт СПГ растет существенно быстрее. В 2018 г. экспорт газа в сжиженном виде превысил 30 млрд куб. м (рост на 50% год к году). Ввод всех строящихся терминалов увеличит мощности экспорта в США еще примерно в 2,5-3 раза. Однако уже в прошлом году рост внутреннего спроса создал некоторые сложности для загрузки СПГ-заводов без серьезного воздействия на цены газа в США.

Экспорт и импорт газа в США, млрд куб. м

Источник: EIA

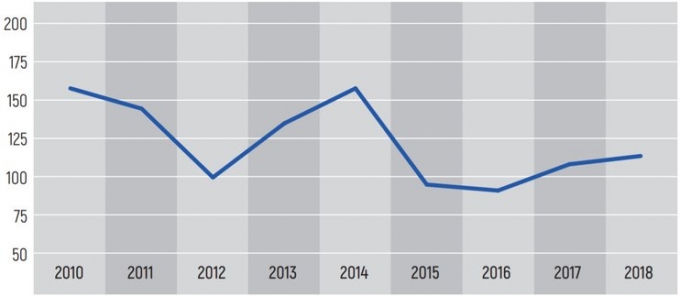

Среднегодовые цены на газ в HH, $/1 тыс. куб. м

Источник: EIA

Чистый экспорт оценивается примерно в 20 млрд куб. м. В процессе сжижения для производства 22 млн т СПГ (30,7 млрд куб. м в регазифицированном виде) потребовалось около 35 млрд куб. м. Однако профицит внутренней добычи, как отмечалось, составлял всего 12 млрд куб. м, которых хватило только на обеспечение 10 млрд чистого экспорта. «Недостающие» объемы были изъяты из ПХГ. За календарный год (2018 г.) запасы в хранилищах США сократились на 17 млрд куб. м.

Более того, именно этот отбор газа на фоне достаточно холодной погоды в начале отопительного сезона привел к тому, что среднемесячные спотовые цены на Henry Hub (HH) в ноябре и декабре подбирались к $150 за 1 тыс. куб. м, хотя еще в июле едва превышали $100 за 1 тыс. куб. м (обычный уровень для стадии резкого роста добычи). А среднегодовая цена в HH с момента запуска первой СПГ-линии в Мексиканском заливе увеличилась на 25%, показывая, что конкуренция между внутренним спросом и потребностями экспортных мощностей уже влияет на рынок, а любые проблемы с ростом добычи (с учетом вводов новых заводов по сжижению газа) приведут к большим потрясениям в области ценообразования.

Прогноз ценовых колебаний с 13 по 17 мая 2019